철도파업·지방세법개정 등 대외 악재도 곂쳐

PEF 참여는 관심…시너지는 "글쎄"

-

현대시멘트 매각이 초반부터 시들하다는 평가를 받고 있다. 시멘트·레미콘업체 등 주요 인수후보로 거론 될법한 전략적투자자(SI)들은 인수 전에서 발을 빼는 모양새다. SI가 적극적으로 나서지 않는 상황 속에서 재무적투자자(FI)의 반응 또한 시큰둥하다.

향후 건설경기의 불확실성, 철도파업, 지방세법 개정을 비롯한 대외악재 속 매각작업이 순탄치만은 않을 것이란 지적도 제기된다.

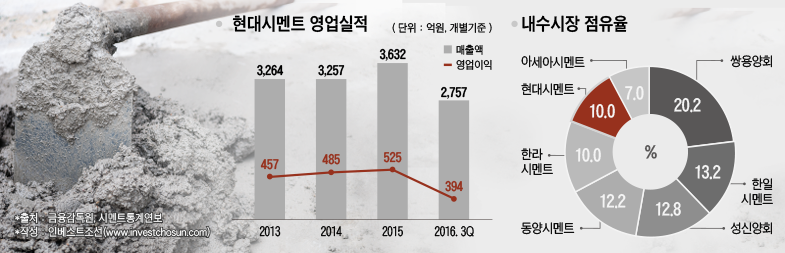

국내 시멘트업계는 쌍용양회공업·한일시멘트·동양시멘트·성신양회·한라시멘트·아세아시멘트·현대시멘트 등 상위 7개사가 전체 점유율의 90%이상을 보유한 과점시장이다. 현대시멘트의 시장점유율은 10%, 업계 6위 수준이다.

-

동양시멘트와 한라시멘트(옛 라파즈한라시멘트) 의 매각에서도 그랬듯 과점시장에서 시장지위를 공고히 할 수 있는 기존 시멘트업체들은 동종업체 매각에서 주요후보로 거론돼 왔다. 여기에 건설기자재 부문 수직계열화를 노릴 수 있는 레미콘업체들 또한 인수후보로 꼽혔다. 쌍용양회의 최대주주인 한앤컴퍼니를 제외하곤 오랜 업력을 바탕으로 시멘트업체를 운영할 수 있는 사모펀드(PEF) 운용사는 쉽게 접근하지 못하는 거래였다.

거래성사 또는 매각흥행의 열쇠는 SI업체들의 참여에 달려있다.

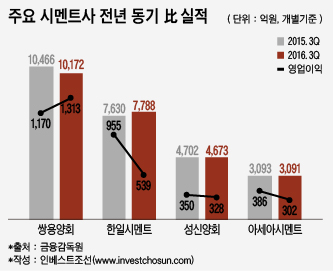

하지만 이번 현대시멘트 매각에선 주요후보들이 이렇다 할 관심을 보이지 않고 있다. 업계 수위 권의 시멘트업체들이 최근 실적부진에 대한 부담과 더불어 건설경기 전망에 대한 불확실성으로 인해 인수에 선뜻 나서지 못하고 있다는 분석이다.

-

시멘트 업계에 정통한 한 관계자는 "건설경기가 오름세에 있던 시점에 매각에 나섰던 동양시멘트, 라파즈한라시멘트 매각에선 대부분의 시멘트업체들이 주요인수후보로 거론됐다"며 "현재 시멘트업황이 예년만 못하고 당장 내년 건설경기 전망이 불투명한 시점에서 대규모 M&A를 추진하려는 시멘트업체들이 많지 않을 것으로 보인다"고 말했다.

재무여력을 봐도 수 천억원에 달하는 현대시멘트 매각금액을 감당 할 시멘트업체는 많지 않다. 현재 현대시멘트의 주가는 약 2만7000원 대로 매각대상지분 85%의 시장가치는 3200억원 수준이다. 지난해 현대시멘트의 상각전영업이익(EBITDA)은 663억원, 동양시멘트·쌍용양회공업·한라시멘트 매각 당시 EBITDA배수 8~12배가 적용된 점을 고려하면 매각가는 5000억원~8000억원 수준이 될 것이란 전망이다. 실제로 채권단 내부적으론 EBITDA배수 약 12배를 적용한 기업가치를 기대하고 있는 것으로 전해진다.

주요 시멘트 업체 중 한일시멘트는 유력한 후보로 거론되기도 했다. 올 3분기 기준 현금성 자산은 약 1400억원, 유동자산은 7300억원, 부채비율은 47%수준이다. 현금동원력에선 뛰어나다는 평가지만 현대시멘트와 한일시멘트 모두 내륙에 공장을 둔 회사라는 점을 고려하면 투자금액 대비 시너지를 기대하기 어렵다는 의견도 나온다. 동양시멘트 인수전에서 한일시멘트와 손잡았던 아세아시멘트는 국내 증권사 및 PEF 운용사와 컨소시엄형태 인수전 참여를 협의했으나 최근 내부적으로 참여하지 않기로 결정한 것으로 알려졌다. 3분기 기준 현금성자산 18억원을 보유한 성신양회는 불안정한 재무구조로 후보군에서 제외되는 모양새다.

삼표·유진기업·아주산업 등 레미콘업체들의 상황 또한 여의치 않다.

지난해 주가가 6000~7000원이었던 동양시멘트를 주당 1만4000원에 인수하며 고가논란이 끊임없이 제기돼 왔던 삼표는 차입금에 대한 부담이 커 인수전 참여가 어렵다는 평가다. ㈜동양 인수를 앞두고 있는 유진기업은 일찌감치 내부적으로 인수의지를 접었다. 재무구조가 취약하진 않지만 아주캐피탈 매각에 실패한 아주산업 또한 현재로선 나서지 않고 있다.

레미콘 업계 한 관계자는 "기존에는 레미콘 업체들이 시멘트 회사를 인수해 건자재 업종에서 수직계열화를 추진하려는 목적이 있었지만 현재 주요업체들의 상황을 고려할 때 대규모 자금을 투입해 인수에 나서려는 업체가 없는 것으로 보인다"며 "삼표의 동양시멘트 인수 학습효과가 현재 레미콘 업체들이 인수전에 진지하게 참여하지 않는 원인이 될 수도 있다"고 말했다.

주요 SI의 불참 가능성이 제기됨에 따라 한앤컴퍼니, IMM PE 등 사모펀드(PEF) 운용사의 인수전 참여 여부도 관심이다. 하지만 현대시멘트는 쌍용양회와 같이 주력사업을 제외한 비핵심사업 매각을 통해 수익성을 재고할 만한 사업이 없다는 점, 불확실한 업황 속 몸집 키우기가 의미를 갖기 어렵다는 점에서 인수참여가 제한될 것이란 의견도 있다.

PEF 운용사 한 관계자는 "현대시멘트가 현금흐름이 나오긴 하지만 향후 불확실성이 크고 SI도 적극적으로 나서지 않는 상황 속에서 현재로선 인수추진을 잠정 중단한 상태다"고 말했다.

주요후보들의 반응이 미지근한 상황에서 철도파업 및 지방세법 개정안 발의 등 악재의 등장도 매각작업이 순탄치만은 않을 것을 예고한다.

철도파업이 장기화하고 있는 상황에서 업계에서 현재까지 추산하는 손실비용은 600억원 이상이다. 특히 내륙에 공장을 둔 시멘트업체에는 상대적으로 타격이 크다는 지적이다. 해안에 위치한 시멘트 공장은 선박을 통해 운반하는 것이 일반적이지만, 내륙사의 경우 철도와 육로운송이 유일하다. 철도운송이 가장 저렴해 육로운송으로 대체할 경우 손실을 감수할 수 밖에 없다. 지방세법 개정안이 발의돼 시멘트에도 '지역자원시설세'가 부과될 경우 수익성이 떨어질 수밖에 없다는 목소리도 있다.

업계 한 관계자는 "채권단 또한 꺾이는 건설경기와 철도파업, 지방세법 개정 등 대외악재 등을 고려해 시간이 지날수록 현대시멘트의 기업가치가 떨어질 것을 우려해 매각시기를 결정한 것 같다"며 "당장 현대시멘트의 수익성과 기업가치가 떨어진다고는 볼 수는 없지만 반복될 수 있는 대외악재가 남아있는 상황 속에서 후보업체들이 선뜻 인수에 나서기는 쉽지 않을 것으로 보인다"고 밝혔다.

이번 현대시멘트 매각은 산업은행 M&A실, 하나금융투자 M&A실, 삼일PwC가 공동으로 주관한다. 예비입찰은 내달 14일이다.

-

[인베스트조선 유료서비스 2016년 11월 24일 17:40 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기