5년내 IPO 조건…부실 정리·신사업 지연·전력가 하락에 불투명

발전·에너지 실적 개선이 핵심…기한 연장하거나 풋 행사 가능

-

오릭스프라이빗에쿼티가 투자했던 GS E&R의 실적 개선이 예상보다 늦어지고 있다. 기업공개(IPO)를 통한 추가 수익을 노리고 일부 지분을 남겨뒀던 오릭스의 회수 계획에도 어느 정도 영향을 미칠 전망이다.

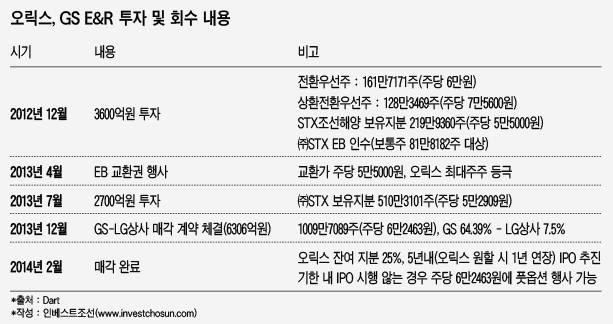

오릭스는 2012년 STX그룹의 재무적투자자로 나서 STX에너지에 3600억원을 투자했다. 이듬해 약정 조건에 따라 교환사채(EB)의 교환권을 행사하며 최대주주에 올랐다. 유동성이 급했던 STX그룹의 나머지 지분도 사들인 오릭스는 곧바로 STX에너지 경영권 매각에 나섰다.

㈜GS-LG상사 컨소시엄이 주당 6만2463원씩 6307억원을 들여 STX에너지 지분 72%를 인수했다. 오릭스는 25%의 지분을 남기고도 투자 원금을 회수했다. 거래 완료 후 5년내(2019년 2월) STX에너지 IPO 추진 조건도 달았다.

-

오릭스가 25%에 달하는 지분을 남긴 데는 GS E&R의 성장 가치를 높이 평가했기 때문이다. 당시는 전력 가격이 고공행진을 이어가고, 화력발전사업이 황금알을 낳는 거위로 여겨지던 시기였다. GS E&R은 국내 최초 민간 석탄화력발전사업자(GS동해전력)라는 상징성이 있다. 반월 및 구미 지역 내 열병합발전의 안정적 현금흐름도 매력적인 요소다.

그러나 아직까지는 IPO를 검토할만한 실적이나 현금흐름을 보이지 못하고 있다. 오히려 매각 후 3년 연속 적자를 내지는 않을까 걱정해야 할 처지다.

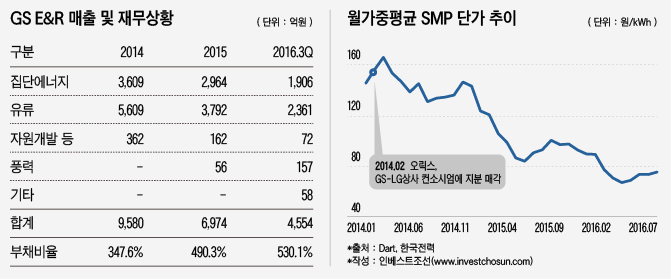

GS그룹은 GS E&R 인수 후 수익성이 떨어지는 자원개발(캐나다, 미국법인)과 태양광 사업(이앤알솔라)을 정리하고 발전 및 에너지 사업으로 선회하는 전략을 펼쳤다. 계열사 지분손상인식, 차입금 상환 자금 지원이 이어졌다. GS동해전력 및 포천산업단지 내 집단에너지 사업 투자 등 추가 지출도 있었다.

올해 상업가동에 들어갈 계획이었던 GS동해전력은 EPC(설계·조달·시공) 대표사인 STX중공업의 회생절차 돌입, 전력가격 정산 방식 변경 등 문제로 차질을 빚고 있다. 2018년 이후 현금흐름이 발생하고, 2020년은 지나야 배당 가능한 수준의 이익을 낼 수 있을 것이란 전망이다. 상업운전에 들어간 지 갓 1년이 지난 GS영양풍력발전도 내년 이후를 기대해야 한다.

증권업계 관계자는 “계통한계가격(SMP) 하락으로 캐시카우 역할을 하던 집단에너지 사업 실적 저하도 불가피했다”며 “유류유통 사업은 안정적이긴 하지만 이익률이 1% 수준에 불과하고, 풍력발전 역시 아직은 큰 기대를 걸기 어려운 상황”이라고 말했다.

-

회사의 재무상황은 악화했다. 2014년 발행했던 2000억원 규모 회사채(제13회차) 만기가 내년 4월 도래한다. 이를 포함해 그 이후 발행된 회사채엔 부채비율 600% 이하 유지 의무가 붙어 있다. 이를 어기면 GS E&R의 기한이익은 상실된다. 9월말 기준 부채비율은 530%다. GS E&R의 증자 가능성도 거론된다.

오릭스는 시한에 맞춰 IPO를 추진하려 했지만, 현재 상황으로는 1~2년가량 늦어지는 것이 불가피하다. 안정적인 발전업 자체는 나쁠 것이 없고, 아직도 갈 길이 먼 다른 민자 석탄화력발전사에 비하면 사정도 낫다. 그러나 제도나 시장 상황의 변동 가능성은 수익 전망을 흐리는 요소다.

오릭스는 이종철 대표가 GE E&R 비상무이사로 참여해 경영 전반을 살피고 있다. 무수익 자산 정리가 마무리 됐기 때문에 당분간은 GS동해전력이나 GS영양풍력발전의 실적을 살피는 것이 중요하다. 오릭스는 원할 경우 IPO 추진 기한을 1년 늘릴 수 있다. 늦게라도 성장 흐름이 보이면 연장을 결정하고, 그렇지 않다면 풋옵션을 행사하면 된다. 상환부담은 GS가 90%, LG상사가 10%씩 나눠 진다.

-

[인베스트조선 유료서비스 2016년 12월 13일 09:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기