'삼성 계열사 상장' 기대치 못 미쳐

후발 상장기업 후광 효과도 없어

"투자 심리 위축...작년보다 악화"

-

연말 기업공개(IPO) 시장에 몰려있는 유동성 규모가 지난해와 비슷한 수준을 보이고 있는 것으로 나타났다. 삼성바이오로직스라는 '대어'가 끌어모은 자금은 거래가 끝나자 바로 썰물처럼 빠져나갔다. 이전의 '삼성' IPO와는 다른 모습이다.

30여개 공모가 집중된 올해 4분기 IPO 시장엔 3조원 중반대의 유동자금이 대기 중인 것으로 추정된다. IPO 시장 유동자금 규모는 거래가 집중된 연말 구체적으로 드러난다. 2~3곳의 기업이 동시에 공모를 진행하면 사실상 대부분의 유동자금이 거래에 투입되기 때문이다.

-

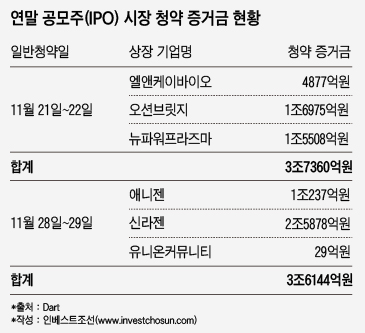

지난 달 28~29일 진행된 3개 기업의 IPO 일반청약의 증거금 총액은 3조6000억원으로 집계됐다. 지난 달 21~22일 3개 기업이 동시에 진행한 일반청약에서도 증거금 3조7000억원이 모였다. 조 단위의 대형 IPO가 없었던 지난해 연말과 크게 다르지 않은 모습이다. 지난해 연말 IPO시장의 유동성 규모 역시 3조원 안팎에서 오르내렸다.

시장 자금을 끌어모으는 효과를 냈던 삼성 계열사가 IPO 시장에서 힘을 쓰지 못한 것이 주요한 요인으로 꼽힌다.

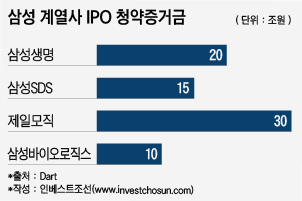

지난 11월에 있었던 삼성바이오로직스의 일반청약에 증거금은 10조원이 몰렸다. 올해 IPO 기업 중 최대 규모였다. 그러나 과거 삼성 계열사 상장 사례와 비교하면 높은 금액은 아니다. 2014년 11월에 제일모직이 같은 해 12월 삼성SDS가 유가증권시장에 상장했다. 당시 양사가 시장에 끌어모은 증거금만 45조원이다. 삼성 그룹의 지배구조 개선에 대한 기대감과, 기준금리가 인하하는 시점이 맞물리면서 시중자금이 IPO시장에 몰린 것이다. 2010년 상장한 삼성생명의 일반 청약에 20조원의 자금이 들어왔다.

-

대형 IPO가 흥행에 성공할 경우 시장 자금이 일시적으로 불어나 후발 상장 기업들에게도 영향을 주기도 한다. 2010년 삼성생명 상장으로 당시 증권가에 대규모 뭉칫돈이 들어왔다. 그 직후 공모를 진행 만도에는 6조원이 넘는 자금이 몰렸다.

삼성바이오로직스의 납입·환불일 바로 다음 날 일반청약을 진행한 두산밥캣의 경우 청약증거금 규모가 260억여원에 그쳤다. 두산밥캣에 대한 시장 평가가 우호적이지 않은 것도 있지만, 바이오로직스가 예상보다 적은 자금이 몰리며 IPO시장 주변자금이 크게 늘지 않은 탓도 있다는 평가다.

IPO시장이 올 연말 삼성 효과를 기대했던 이유는 올 한해 내내 공모주시장이 저조한 모습을 보여서다. 올해는 삼성바이오로직스(10조원)와 에코마케팅(4조원)을 제외하곤 청약 증거금 규모가 크지 않았다. 상반기엔 5조원의 자금을 모으려 했던 호텔롯데가 IPO를 포기하면서 투자 열기가 한 풀 꺾이기도 했다.

지난해와 비교하면 시장 규모가 눈에 띄게 작아졌음을 알 수 있다. 지난해에는 코스피와 코스닥을 가릴 것 없이 흥행하는 기업이 줄을 이었다. 제주항공과 더블유게임즈, 토니모리, 이노션 등 다수의 기업의 일반청약에 7조원가량의 증거금이 모인 바 있다.

'삼성효과'가 없었던 올해 연말 IPO 시장은 더욱 위축될 것으로 보인다. IPO업계 관계자는 "정권 마비 사태와 연말 북클로징이 더해져 지난해 말보다 상황이 더 악화됐다"고 설명했다. 이달 말까지 상장을 진행하려는 기업은 아직 7개 이상 남아 있다. 연말이 가까워질수록 기관투자자와 일반투자자의 투자 심리가 보수적으로 변화하는 만큼 한정된 자금규모 안에서 기업간 경쟁이 심화될 것으로 보인다.

-

[인베스트조선 유료서비스 2016년 12월 09일 09:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기