'제 3자 매도청구권'이 핵심…분리형 BW 대용

저렴한 지분 확보-고수익 추구 투자 이해관계 맞아

-

"사모 분리형 신주인수권부사채(BW)를 대체할 상품은 이미 있습니다. 콜옵션부 전환사채(CB)라고요. 회사가 지정하는 제 3자가 매도청구권(콜옵션)을 행사할 수 있다는 게 핵심이죠. 근데 이게 법적 근거가 모호해서 다들 금융감독원 눈치만 보고 있어요. 별 제재가 없다면 시장에 크게 확산될 겁니다." (2013년 여름, 한 대형증권사 기업금융부장)

그의 말대로 콜옵션부CB의 시대가 활짝 열렸다. 공시로 집계된 올해 발행 규모만 1조원을 훌쩍 넘어섰다. 주식연계증권(ELB) 시장은 콜옵션부CB를 바탕으로 '제 2의 전성기'를 구가하고 있다. 금융당국은 이제서야 실태 조사에 착수했다.

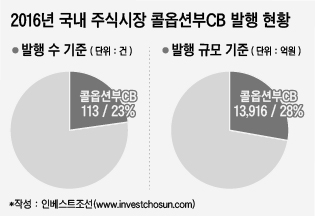

23일 인베스트조선의 집계에 따르면 올해 발행된 CB 492건(사모 포함, 발행공시 기준) 중 공시에 콜옵션이 명시된 거래는 113건에 달했다. 전체 발행 수의 23%다. 금액 기준으로는 CB 전체 발행 규모 4조9772억여원 중 28%인 1조3916억여원이 '콜옵션부CB'로 발행됐다.

발행된 CB 넷 중 하나는 콜옵션이 달린 셈이다. 이는 공시 기준 수치로, 공시에 콜옵션 내용을 표기하지 않은 사모 거래까지 합치면 그 규모는 더욱 커질 것으로 예상된다.

콜옵션부CB는 채권 발행 이후 특정 시점에 '회사'또는 '회사가 지정하는 제3자'가 채권의 전부 또는 일부를 인수할 수 있는 권리가 달린 CB다. CB에는 주식으로 전환할 수 있는 전환권이 붙어있기 때문에 이를 인수한 사람은 회사의 지분율을 확보할 수 있는 기회를 얻게 된다.

여기서 '제3자'는 주로 최대주주 혹은 최대주주의 관계사가 된다. 이들은 원하는 시점·고정된 가격(전환가액)에 채권을 주식으로 바꿀 수 있다. 2013년 이전 문제가 됐던 분리형 BW와 비슷하다. 당시 최대주주 및 관계자들이 신주인수권을 싼 값에 사들여 경영권 확보 수단으로 악용하며 분리형 BW 발행이 아예 금지되는 결과를 만들어냈다.

다만 CB는 전환권과 채권이 분리가 되지 않기 때문에 권리 확보에 비용이 더 많이 든다. 다만 신주인수권의 경우 행사할 때 새로 돈을 납부해야 하고, 전환권은 보유한 채권이 주식으로 바뀌는 것이기 때문에 주식 전환 시점에선 CB나 BW나 비용 부담은 같다.

사실상 이런 구조의 콜옵션부CB는 '초기 비용이 많이 드는 옛 분리형 BW'와 다름없는 것이다. 당연히 최대주주의 경영권 강화 수단으로 악용할 수도 있다.

콜옵션부CB는 2014년부터 본격적으로 발행이 시작됐다. 2013년 8월 분리형 BW 발행이 금지된 직후엔 제도적으로 금지된 상품과 유사한 구조라는 점 때문에 발행 시도가 활발하지 않았다. 금융당국의 '눈치'를 본 것이다.

몇몇 용감한 기업과 증권사가 앞장섰다. 유비벨록스, 크루셜엠스, 이지바이오 등 몇몇 코스닥 상장사가 콜옵션부CB를 발행했다. 금융당국은 별다른 반응을 보이지 않았다. 점점 발행에 참여하는 기업 수와 발행 규모가 늘어났다. 이후 불과 3년만에 최소 1조원 규모의 거대한 시장으로 성장했다.

현재 콜옵션부CB는 코스피·코스닥·코넥스 기업 가릴 것 없이 발행하고 있다. 올해 코스피기업 14건, 코넥스기업 2건, 코스닥기업 90건의 콜옵션부CB 발행이 있었다. 대기업 계열인 SK디앤디도 지난 7월 콜옵션이 달린 CB를 800억원어치 발행했다. 올해에만 세 차례 이상 콜옵션부CB를 발행한 코스닥 상장사도 있다.

콜옵션을 행사할 때 회사 혹은 제3자는 투자자에게 고금리의 보상을 해준다. 올해 발행된 사례 중엔 콜옵션 행사시 연복리 7%의 이자를 지급하겠다는 CB도 있었다. 투자한 CB를 만기보다 일찍 거둬가는데다 금리도 얹어주니 투자자로선 마다할 이유가 없다.

올해 콜옵션부CB엔 개인투자자들이 123건의 발행에 참여해 4046억여원을 투자했다. 대부분 개인 고액자산가로 분석된다. 사모 ELB 시장에 유명한 투자사인 시너지파트너스도 20건, 2878억원규모의 콜옵션부CB 발행에 참여했다.

한 중형 증권사 관계자는 "최근에는 10건이 발행됐다면 8~9건이 콜옵션부CB라고 보면 된다"며 "공시에 드러나지 않는 콜옵션부CB까지 합하면 상품 가치가 있는 CB 거의 대부분에 옵션이 붙어있다고 보는 게 맞다"고 말했다.

금융당국은 하반기들어 콜옵션부CB와 관련한 조사에 착수했다. 현황을 파악한 후 적절한 대책을 마련하겠다는 입장이다. 금융시장에서는 이미 발행된 콜옵션부CB의 행사를 막을 수는 없는만큼, '제3자' 인수 규제 등 향후 발행될 CB에 대한 법률적 보완이 이뤄질 수 있을 것으로 내다보고 있다.

-

[인베스트조선 유료서비스 2016년 12월 22일 19:45 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기