FI와 2017년까지 상장 약속…못하면 경영권 매각 가능

-

SK그룹 계열 해상급유(벙커링) 회사인 SK B&T가 본격적인 기업공개(IPO) 절차에 착수했다. 저유가와 과열경쟁으로 실적이 꺾인 상황에서 올해까지 상장하겠다는 재무적투자자(FI)와의 약속을 지킬 수 있을지 관심이다.

SK B&T는 오는 10일을 전후로 사업착수회의(kick-off meeting)을 열고 상장 예비심사 청구를 위한 절차를 시작한다. SK B&T는 지난해 말 NH투자증권과 삼성증권을 상장 대표주관사로 선정한 바 있다.

상장 추진은 투자자들과의 약속에 따른 것이다. SK B&T는 2012년 10월 SK해운이 벙커링 부문을 분할해 세운 회사다. SK해운은 재무구조 개선을 위해 2014년 6월 SK B&T 지분 45%를 824억여원에 매각했다. 산업은행 사모펀드(KDB PE)와 도미누스인베스트먼트 컨소시엄이 투자자로 나섰다. 당시 SK해운은 2017년까지 SK B&T를 상장하겠다고 약속했다.

SK B&T는 SK해운 사업부 시절을 포함해 20여년간 글로벌 벙커링 부문 1위를 지켜온 회사다. 상장엔 큰 무리가 없다는 게 그간 SK그룹의 입장이었다.

문제는 글로벌 벙커링 시장의 경쟁이 격화되고 있다는 점이다. 싱가포르 소재 글로벌 벙커링업체 윈슨(winson) 그룹 등이 공격적으로 점유율을 확대하며 마진 경쟁이 붙었다. SK B&T는 상선이나 원양어선에 연료와 물자를 공급하며 붙이는 약간의 마진으로 이익을 낸다. 경쟁 격화는 곧 수익성 악화로 이어진다.

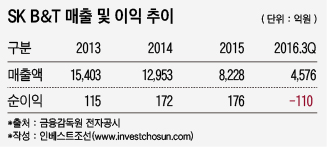

실제로 SK B&T의 매출액과 이익은 2013년 이후 급감했다. 지난해 3분기 말 기준 이익이 적자로 전환한 건 최근 5년새 처음 있는 일이다. 공격적으로 영업하는 경쟁사에 맞춰 마진을 줄이다보니 이익을 낼 수 없는 상황까지 몰린 것이다.

매출액 감소는 유가 하락에 따른 것이다. SK B&T의 매출액은 원가에 마진을 더한 값으로 구성돼 국제유가 시세와 같은 방향으로 움직인다. 지난해 국제 유가가 유례없이 낮은 가격을 유지하며 SK B&T의 매출액 역시 최근 5년새 최저 수준으로 떨어졌다.

여기에 지난해 8월 국세청으로부터 51억원의 세금도 추징당했다. SK해운에서 SK B&T를 분할하고 사업권을 넘기는 과정에서 세금을 빼돌렸다는 게 국세청의 판단이다. SK해운을 포함한 총 세금 추징액은 420억여원에 달한다. SK해운과 SK B&T는 이에 대한 불복 절차를 진행 중이다.

엎친 데 덮친 격이지만 SK B&T는 올해 상장을 추진해야 한다. SK해운은 2014년 SK B&T 지분을 매각하며 FI에게 동반매도권(드래그얼롱;drag-along)을 부여했다. 2017년까지 상장이 완료되지 않으면 투자자는 SK해운 지분까지 포함해 SK B&T의 경영권을 매각할 수 있다.

매각을 원하지 않으면 SK해운이 지분을 되사야 한다. 매수 비용은 1000억원이 넘어갈 전망이다. 최근 SK해운 재무상황으로 미뤄볼 때 만만치 않은 부담이다.

SK B&T와 주관사단은 올해 상반기까지 실적을 지켜보고 하반기 중 공모 절차에 나서는 방향으로 전략을 세울 것으로 예상된다. 재무적투자자의 투자회수(Exit) 규모도 사업착수회의 이후 구체화될 전망이다.

한 증권사 관계자는 "치킨게임이 어느정도 마무리되고 국제 유가가 오르며 실적이 회복되면 공모 흥행도 충분히 가능할 것"이라고 말했다.

-

[인베스트조선 유료서비스 2017년 01월 05일 10:59 게재]

이미지 크게보기

이미지 크게보기