LP 태도·펀드 경쟁의식에 세컨더리펀드 '경직'

IPO시장에서 경영권 팔아야한다는 주장도

-

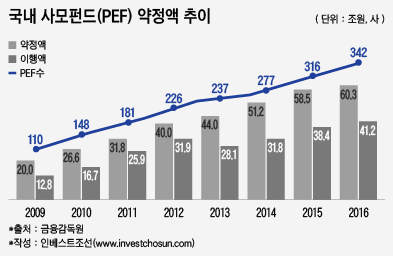

최근 1년간 국내 사모펀드(PEF) 시장에 쌓인 드라이파우더(미소진 자금)는 20조원대를 유지하고 있다. 이를 해소하기 위한 회수 방안이 나오고 있지만 업계 관계들은 '아직 멀었다'는 평가를 내놨다.

인베스트조선은 25개 PEF를 대상으로 내년 PEF 산업 전망 설문조사를 실시했다. 현재 회수시장에 대해 PEF 관계자들 대부분이 '만족하지 못한다'고 답변했다. 특히 세컨더리펀드와 IPO(기업공개)에 대한 지적이 쏟아졌다.

세컨더리펀드가 활성화하지 않은 이유로 가장 먼저 출자자들의 보수적인 태도를 꼽았다. 다른 PE가 투자해 회수하는 것에 인색해 딜 성사가 어렵다는 지적이다. 국내의 경우 LP(유한책임투자자) 범위가 넓지 않아 수익률에 대한 이견이 발생할 수 밖에 없다는 한계점도 언급됐다. 한 독립계 PE 대표는 "주요 기관출자자의 펀드 타입별 재출자 제한 조항을 전면적으로 수정할 필요가 있다"고 말했다.

펀드 간 지나친 경쟁의식도 세컨더리펀드 시장이 경색되는 이유로 언급됐다. 국내 PEF간 투자 기업을 거래하는 사례도 많이 없었던데다, 펀드 수익률를 신경쓰느라 세컨더리 투자에 소극적이라는 것이다. 사모펀드제도 도입 이후 지난해까지 약 11년간 국내 PEF 투자회수 유형 중 세컨더리 거래가 차지하는 비중은 14%에 그쳤다.

국내 운용사들의 네트워크가 좁다는 쓴소리도 나왔다. 해외 GP를 포함한 다수의 잠재적 매수자와의 네트워크가 부족해 아시아, 글로벌 펀드와 거래하지 못하고 있다는 설명이다. 한 전문 투자 운용사 임원은 "제해외 투자자 수준에 맞춰 국내 시장의 매력도를 끌어올려야 한다"고 언급했다.

IPO시장도 고려하고 있지만 적극적이진 않았다. 절반 이상의 PE가 IPO시장에서 경영권을 보유하고 있는 기업의 투자회수를 고려하고 있다고 밝혔다. 다만 '시장이 허용한다면'이라는 전제가 필요했다. IPO시장은 PE에 우호적이지 않기 때문이다.

국내 한 대형 PE 임원은 "IPO시장에서도 경영권 매각이 가능해져야 한다"고 지적했지만 현실적으론 어려운 실정이다. 국내 IPO시장에서는 전액 회수도 사실상 불가능하고 경영권에 대한 변동성이 커지는 일도 꺼린다. PE가 갖고 있는 지분이 높다면 상장 이후 오버행 이슈를 우려하는 시선부터 나온다. 게다가 기업가치 산정시 높은 할인율을 적용해 펀드의 수익률을 유지하기가 어렵다.

2015년 거래소는 PEF 소유기업 상장 기업에 대한 제도를 완화한 바 있다. 그러나 실무진들이 피부로 느끼는 것은 달랐다. 거래소는 PEF가 대주주일 경우 경영안정성을 해치는 지분 매각은 하지 않겠다는 확약을 받을 경우 상장을 허용하기로 했다. 다만 대주주 지분에 대한 보호예수기간을 늘리는 방안은 풀어주지 않았다. 각 회사의 지분 상황에 따라 개별적으로 판단하겠다는 것이다. 다수의 PE는 이 부분 역시 걸림돌로 작용한다고 지적했다.

한 기관계 PE는 이에 "장외주식유통 시장, 코넥스 시장 등 대안 시장이 활성화돼야 한다"고 언급했다.

-

[인베스트조선 유료서비스 2017년 01월 17일 08:03 게재]

이미지 크게보기

이미지 크게보기