부티크-투자자문사 등 주 고객

-

최근 3년새 조 단위 규모로 급성장한 콜옵션부 전환사채(CB) 시장이 올해에도 강세를 유지할 전망이다. 개인자산가 및 투자 부티크의 주요 투자처로 거듭나며 투자 대기 수요가 말 그대로 '줄을 서 있는' 상황인 까닭이다.

접근이 쉽고 부담이 적은 중소기업 자금 조달 수단이지만, 주주간 불공정을 유발하는 또 다른 편법상품이라는 평가도 나온다. 발행이 많아지며 다소 지나친 구조의 상품도 생겨나고 있어 '가이드라인'이 필요하다는 지적이다.

콜옵션부 CB는 매도청구권(call-option)을 붙여 채권의 전부 또는 일부를, 발행사 또는 발행사가 지정하는 제3자가 인수할 수 있게 한 CB다. 주로 최대주주나 최대주주의 관계사가 콜옵션을 행사해 지분희석을 방지하는 데 쓴다.

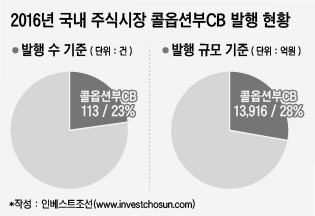

지난 2013년 분리형 신주인수권부사채(BW) 발행이 전면 금지된 후 시장이 폭발적으로 성장했다. 지난해 기준 최소 1조3000억원, 업계 추정 2조~3조원의 시장을 형성하고 있다. 사모 메자닌 시장의 최대 70% 이상을 차지하는 '트렌드 상품'이다.

증권사를 비롯해 프라이빗뱅커(PB)를 통한 개인자산가, 2014년 이후 우후죽순격으로 생긴 투자형 부티크, 투자자문사, 자산운용사 등이 주요 고객이다.

한 증권사 IB 담당자는 "성장 업종에서 주가가 상대적으로 낮은 기업이 발행 의사를 타진하면 순식간에 투자자 확보가 끝난다"며 "수천억원 수준의 대기 수요가 항상 있어 '발행사'만 잘 고르면 거래 성사가 어렵지 않다"고 말했다.

증권사 영업부서는 올해 주식시장(ECM) 주요 수익원 중 하나로 콜옵션부CB를 염두에 두고 있다. 인수 부담이 없는데도 발행 수수료율이 1% 안팎으로 비교적 높은 까닭이다. 지난해 콜옵션부CB에서만 300억~400억원의 수수료 시장이 형성된 것으로 추정된다.

이 콜옵션부CB는 발행 근거가 명확하지 않아 '편법'이라는 평가를 받는다. 가장 크게 문제가 되는 부분은 '회사가 지정하는 제3자'도 옵션을 행사할 수 있다는 것이다. 회사가 특정 주주에게만 지분을 늘릴 수 있는 기회를 줄 수도 있다는 게 규제론이 나오는 배경으로 꼽힌다.

최소한의 가이드라인은 필요하다는 지적이다. 콜옵션부CB 발행이 딱히 규제를 받지 않다보니 다소 지나치다 싶은 발행 사례도 하나둘 등장하고 있는 까닭이다.

지난달 말 콜옵션을 행사해 취득한 CB의 매도청구권을 최대주주에 넘긴 현대엘리베이터가 대표적인 사례다. 현정은 회장은 이 거래를 통해 현대엘리베이터 지분 4.72%, 168만여주에 대한 권리를 확보했다. 현재 시장가격으로 따지면 980억여원어치에 달하는 지분이지만, 현 회장이 지불한 권리 매매 가격은 78억원에 불과했다.

-

[인베스트조선 유료서비스 2017년 01월 17일 07:00 게재]

이미지 크게보기

이미지 크게보기