투자 원금만 4700억…증권업 평균 가치 적용 시 반토막

매각 위해선 눈높이 낮춰야 하지만 손실 감수는 미지수

중소 증권사·지방 금융지주 등 기대…“쉽지 않다” 평가도

-

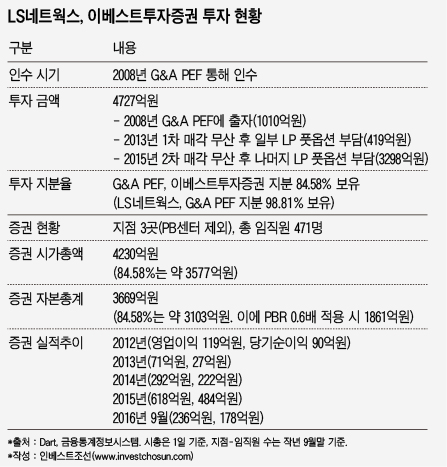

LS그룹이 다시 이베스트투자증권 매각을 추진 중이다. 이번이 세 번째 시도로, 2012년 이후 줄곧 매물로 내놓았지만 매번 시장과 시각차이만 드러냈다. LS로서는 증권업에 무려 5000억원에 육박하는 투자금을 들였으나 지금 시장에서는 중소 증권사 가격을 높이 쳐주지 않고 있다.

LS그룹이 이를 얼마나 수긍하느냐가 이번 매각을 좌우할 전망이다.

이베스트증권 최대주주인 G&A PEF는 작년 말 씨티글로벌마켓증권을 매각주관사로 선정, 보유지분 84.58% 매각을 재개했다. 그간은 비공개 또는 제한경쟁 형태로 매각을 추진했지만 이번에는 공개경쟁입찰 형태로 매각에 나서기로 했다. 구체적인 일정은 시장 수요를 알아본 후 확정할 전망이다.

사모펀드 운용사인 G&A는 지난 2008년 사모펀드(PEF)를 조성, SBI이트레이드세큐러티즈로부터 이베스트투자증권의 전신인 이트레이드증권을 인수했다. G&A와 LS네트웍스는 유사 특수관계인 형태로, 이때 LS네트웍스가 펀드의 주요 출자자(LP)로 나서 1010억원을 투자했다.

그리고 5년 뒤인 2013년 펀드 만기에 앞서 2012년부터 매각을 추진했다. 그러나 이듬해까지 진척이 없었고 펀드 만기를 2년 연장하기로 결정했다. 이때 회수를 원한 펀드 출자자는 다른 투자자로 대체됐다. 일부 출자자가 행사한 풋옵션 가운데 일부(419억원)는 LS네트웍스가 다시 떠안았다.

다시 2015년. 돌아온 펀드 만기를 앞두고 매각이 추진됐으나 역시 결실을 맺지 못했고 펀드 만기 연장에도 실패했다. 결국 남은 출자자들도 풋옵션을 행사함에 따라 LS네트웍스는 이들 지분을 사주느라 3298억원을 더 써야 했다. LS네트웍스는 이를 위해 LS용산타워를 담보로 자금을 조달하기도 했다. G&A PEF 내 LS네트웍스 지분율은 98.81%까지 올랐다.

결과적으로 LS네트웍스가 증권업에 진출하고 유지하느라 쓴 돈만 무려 4727억원에 달한다.

-

앞선 두 차례 매각은 무산됐지만 이베스트증권 영업 실적은 그리 나쁘지 않다. 온라인 위탁매매가 주력으로 증권 호황기였던 2014년 이후 양호한 실적을 거두고 있다. 2015년엔 484억원의 순이익을 거두며 최고 성적을 내기도 했다. 지점 수와 인력이 적어 판관비가 많이 들지 않고 있다. 증권사 인수 시에도 중복 영역 정리 부담이 덜하다.

하지만 불안정한 주식시장 또는 시장금리 상승에 따른 평가손실 가능성이 단점이다. 2008년 이후 IB 및 트레이딩 사업부문을 신설하며 포트폴리오 다변화에 나섰지만 아직 영향력은 크지 않다. 그렇다고 자본확충을 꾀하기엔 규모가 작다. 자기자본 대비 우발채무 비율도 타 증권사 대비 높다.

증권업계 관계자는 “이베스트투자증권은 온라인 위탁매매가 주력인 점이 강점이면서 또 약점이라고 볼 수 있다”이라며 “최근 증권사 M&A트렌드는 IB와 WM, 자본확충에 초점이 맞춰져 있는데 이것과도 거리가 있는 매물”이라고 평가했다.

가장 큰 문제는 역시 가격이다.

LS네트웍스가 이베스트투자증권에 들인 투자원금 전액 회수를 노리면 매각이 불가능하다는게 시장의 판단이다. 원금을 온전히 회수하려면 1.5배 이상의 주가순자산비율(PBR)을 인정받아야 한다. 하지만 지금 증권업 평균은 PBR은 0.6배에 그친다. 앞선 매각 시도에서도 이런 상황을 무시한 채 원금 회수를 고집하면서 매각이 실패했다는 평가가 많았다.

세 번째 매각 성사를 위해선 LS네트웍스가 시장이 공감할 수 있는 수준까지 눈높이를 낮춰야 할 것으로 보인다. LS네트웍스 역시 이번에는 어느 정도 손실도 감수하겠다는 입장으로 알려지고 있다. 상황도 달라졌다. 과거 두 차례 매각 때는 펀드 출자자들의 요구를 들어야 했다. 하지만 지금은 LS네트웍스가 사실상 단일주주여서 회사의 '결단'으로 충분한 상황이다.

업계 평균 PBR을 적용한다면 원금의 반토막도 받기 어려운 것이 현실이다. 시가를 적용한다고 해도 1000억원 이상 손실이 불가피하다. 이로 인해 투자 실패를 자인하는 '헐값 매각' 결정은 또 어렵지 않겠느냐는 의견도 나온다.

매각 측은 웬만한 국내외 금융회사는 모두 접족 중인 것으로 알려졌다. 대형 증권사는 주요 후보군이 아닌 상황. 오히려 자본확충 효과가 더 큰 중소형 증권사, 그리고 지방 금융지주나 외국계 자본 등에 기대를 걸고 있다. 과거에는 중국계 자본이 관심을 보인 이력도 있다.

M&A 업계 관계자는 “지방금융지주 중에서 따져보면 BNK는 계열 증권사가 있고, JB는 인수 여력이 없고, DGB는 비싸게 살 생각이 없는 분위기”라며 “중국 자본들도 글로벌 네트워크가 없고 수신기능이 없는 국내 중소형 증권사엔 큰 매력을 느끼지 못해 매각이 흥행할지 미지수”라고 말했다.

-

[인베스트조선 유료서비스 2017년 02월 02일 10:29 게재]

이미지 크게보기

이미지 크게보기