지난해 BW 3.3兆 청약에 고무된 듯

내년 6월엔 지난해 발행 BW 조기상환 도래

벌써부터 'BW 계속 발행할 것' 전망 나와

-

두산건설이 주식연계증권(ELB)을 통한 시장자금 조달을 이어가고 있다. 시장금리 상승과 주가 하락에도 발행조건은 더 보수적으로 변했다. 신주인수권부사채(BW) 흥행 기대감 때문이다.

모회사 지원이나 일반 회사채 발행 등은 쉽지 않은 상황에서 앞으로도 지속적으로 BW를 활용해 유동성 확보에 나설 것이라는 전망이 나온다.

두산건설은 지난해 6월 1500억원 규모 BW를 발행했다. 그리고 1년도 채 지나지 않아 다시 1500억원 규모 BW 발행을 결정했다.

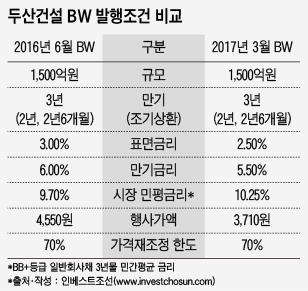

그 사이 시장금리는 급등했고, 두산건설 주가는 급락했다. 신용등급(BB+)은 제자리다. 그럼에도 불구, 두산건설은 지난해와 비교해 발행조건을 투자자에게 더 불리하게 설정했다. 지난해엔 표면금리 3%, 만기금리 6% 조건이었지만 이번 BW는 표면금리 2.5%, 만기금리 5.5% 조건이다.

이는 지난해 BW의 흥행 성공에 고무됐기 때문으로 분석된다. 지난해 두산건설이 발행한 BW는 오랜만의 대기업·분리형·대규모 BW로 시장의 관심을 한 몸에 받았다. 3조3594억원의 청약금이 몰리며 22.4대 1의 경쟁률을 기록했다.

두산건설은 '공모 분리형 BW 발행 재허용'의 최대 수혜자로 꼽힌다. 두산건설은 신용등급 하락으로 일반 회사채 발행이 어려워지자 2014년, 2015년 연이어 공모 전환사채(CB)를 발행했다.

결과는 실망스러운 수준이었다. 2014년 2000억원 발행엔 815억원, 2015년 1500억원 발행엔 523억원의 청약만 들어왔다. 총 3500억원 규모의 발행 중 투자 수요를 절반도 채우지 못한 것이다. 미청약된 CB는 모두 인수단의 부담으로 돌아갔다.

BW는 신주인수권을 분리해 매각할 수 있어 CB보다 시장성이 더 높다. 대규모 채권 매각이 가능한 기관투자가는 이를 활용해 무위험 차익거래(arbitrage;아비트리지)가 가능하다. 개인투자자도 2011년 이후 2013년까지 지속된 'BW 붐(boom)'에서 상당한 차익을 봤던 '추억'을 가지고 있다.

공모 BW의 상품성 때문에 두산건설이 시장에서 자금 조달을 할 수 있었던 것이다.

두산건설은 이번에 조달하는 자금으로 조기상환청구권(풋옵션)에 대비할 계획이다. 오는 6월 지난 2015년 발행한 CB(잔액 1391억원)의 풋옵션이 돌아오고, 9월엔 지난 2014년 발행한 CB(잔액 100억원)의 만기가 돌아온다.

증권신고서엔 일반대·지급어음 결제 등 일반 운영자금 목적으로 기재했지만, 이는 풋옵션이 얼마나 들어올지 아직 확정할 수 없기 때문으로 분석된다. 유동성을 확보해 풋옵션에 대비한다는 게 기본 목적으로 평가된다. 결국 BW를 발행해 CB를 갚는 셈이다.

내년 6월엔 지난해 발행한 1500억원 BW의 풋옵션 행사 기일이 다가온다. 금융시장에서는 큰 변수가 없는 한 두산건설이 내년에 또다시 BW를 발행해 이에 대응할 가능성이 크다고 내다보고 있다.

현재로선 마땅한 시장자금 조달 수단이 없는 까닭이다. 최대주주인 두산중공업으로부터의 지원은 '받을만큼 받았다'는 평이 많다. 높은 최대주주 지분율(우선주 포함 85.5%)과 자본확충 필요성을 고려하면 BW 발행이 두산건설 입장에서 나쁘지도 않다. 신주인수권이 행사되면 자본이 늘어난다.

한 증권사 관계자는 "CB와 BW로 인한 발행가능 주식이 주가에 부담을 주고 있는 건 사실"이라며 "두산건설과 투자자가 윈윈(win-win)하려면 실적개선으로 주가를 끌어올리는 수밖에 없다"고 말했다.

-

[인베스트조선 유료서비스 2017년 03월 06일 11:10 게재]

이미지 크게보기

이미지 크게보기