단독 참여는 불가능…중요성 커진 '파트너십'

SK하이닉스, 동맹 구도 따라 산업 판도 변화 직면 예고

中 진입·日 국가 산업 보호 등 변수도 산적

-

도시바 반도체 사업 인수를 두고 글로벌 기업간 ‘합종연횡’이 시작됐다. 소수지분 매각에서 시작된 인수전이 우리 돈 26조원에 달하는 '메가딜(megadeal)'이 되면서다.

인수전에 뛰어든 SK하이닉스의 셈법과 대응전략도 복잡해졌다. 인수를 통해 낸드플래시 경쟁력을 확보하는 '공격'과 신규업체 진입에 따른 판도 변화에 대응해야 하는 '수비'를 모두 신경 써야 하는 처지에 놓였다.

◇ 26조 확보 쉽지 않은 인수 후보들…'파트너' 확보 중요성↑

일본 도시바는 오는 4월 ‘도시바메모리’의 분사를 최종 결정, 외부 매각에 나설 계획이다. 3월29일까지 예비 입찰을 마친 후, 자회사 지분 50%에서 최대 100% 전체를 매각한다는 방침을 세웠다. 희망 지분에 따라 인수가격은 약 10조원에서 최대 26조원까지 거론된다. 6월 우선협상대상자를 선정한 뒤 내년 3월까지 매각을 마무리할 전망이다.

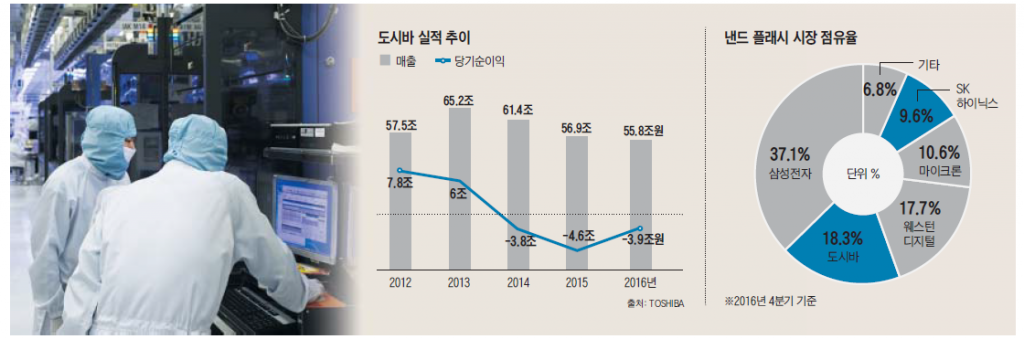

SK하이닉스 입장에선 단 한 번의 거래로 낸드 부문에서 '공격'에 나설 기회가 열렸다. SK하이닉스는 낸드 부문에서의 공정 한계 및 기술력 부족으로 지난해까지 적자를 기록해왔다. 낸드 부문 점유율 세계 2위인 도시바의 자산과 원천 기술 및 특허를 바탕으로 차세대 메모리 경쟁력을 확보할 수 있다.

도시바 인수 이후 독점 문제가 확실시되는 삼성전자를 제외한 미국 웨스턴디지털(WD), 마이크론 등 낸드 기술력이 절실한 글로벌 반도체 업체들이 주요 인수 후보로 거론되는 이유다. 다만 기존 반도체사들은 자체 재무 여력이 크지 않은 점이 약점이다. WD는 도시바와 낸드 설비를 공동 운영하지만 재무 상황이 좋지 않다. 마이크론도 과거 일본 엘피다 반도체 인수이후 재무구조가 악화됐다. SK하이닉스는 상대적으로 실탄(보유 현금 약 4조원)이 넉넉하지만 자체 인수는 사실상 불가능해졌다.

이러한 이유로 반도체업체와 재무적투자자(FI), 반도체업체와 비(非)반도체업체 간의 ‘합종연횡’이 본격화할 움직임이 감지되고 있다.

SK그룹이 인수 의지가 강하다면 누구보다도 파트너십 확보가 시급해졌다. 국내 금융권에선 미래에셋이 사모펀드를 조성해 FI로 함께 참여하는 방안을 검토하고 있다.

그동안 친밀한 관계를 쌓아온 대만 홍하이그룹과 손을 잡을 가능성이 제기되고 있다. 홍하이가 SK㈜의 4대주주로 오른 점, SK와 합작사 FSK홀딩스를 설립해 중국사업을 운영하는 점 등이 배경으로 거론된다. 홍하이는 반도체 사업 경험이 전무한 상황에서 SK하이닉스의 경험이 필요하고, SK하이닉스 입장에선 작년 말 기준 약 15조원에 달하는 홍하이의 보유 현금을 활용할 수 있다.

지난해 홍하이가 일본 대표 기업 ‘샤프’를 인수해 회생시킨 경험이 있다는 점도 유리한 자산이다. 당시 홍하이는 일본 정부 산업혁신기구와 최종 경쟁 끝에 인수에 성공했다. 샤프가 점차 수익성을 회복해 일본 본사 고용을 늘리는 등 위기를 벗어나자 일본 내 여론도 호의적으로 바뀌었다는 평가가 나온다. SK하이닉스 입장에선 한국 업체 인수에 대한 일본 여론의 불만도 일부 잠재울 수 있다.

-

◇ 中자본 결합시 SK하이닉스에 최악 시나리오…일본 정부차원 움직임도 ‘변수’

SK하이닉스는 반도체산업 판도 변화에 대응해야 하는 '수비' 측면의 고민도 남아있다. 도시바가 사업부 전체 매각으로 선회하면서 D램은 3곳, 낸드는 약 5곳의 소수 업체가 시장을 분할하던 기존 구도가 급변할 수 있다.

도시바가 중국 본토로 매각되는 것은 SK하이닉스에 최악의 시나리오다. 도시바의 기술력과 중국 자본의 결합으로 반도체 ‘굴기’가 탄력을 받을 수 있다. 중국 칭화유니는 연초 3개 신규 공장에 약 80조원 투자 계획을 발표하는 등 반도체 산업 육성에 속도전을 내고 있다. 다만 중국의 성장이 달갑지 않은 일본 정부의 견제 때문에 인수가 쉽지 않을 것이라는 데 의견이 모이고 있다.

SK하이닉스 입장에선 홍하이가 자국의 파운드리업체 TSMC와 손을 잡을 가능성도 고민거리다. TSMC의 연간 상각전영업이익(EBITDA)은 21조원에 달한다. 홍하이와 사업 영역이 중복되지도 않는다. 궈타이밍(郭台銘) 홍하이 회장도 언론을 통해 외부 후보들과의 공동 인수를 공개적으로 제안하는 등 '몸값'을 올리고 있다.

이번 딜에서는 일본 정부와 도시바의 진성매각 의지가 무엇보다 중요하다. 도시바가 주력 사업인 반도체사업의 인수 부담을 의도적으로 키워 인수후보군을 줄이고, 국가 전략 사업의 중요성을 호소해 시간을 벌기 위함 아니냐는 시각도 만만치 않다. 다만 도시바 반도체 사업을 희망하는 일본 내 인수후보가 없는 점, 홍하이의 샤프 인수라는 선례를 들어 이를 반박하는 의견도 있다.

도시바의 외부 매각이 지지부진하게 되면 SK하이닉스에 가장 유리한 시나리오가 될 것이라는 평가도 나온다. 도시바가 채권단 관리에 빠져 대규모 투자가 주춤한 사이, SK하이닉스가 경쟁력을 확보할 수 있는 '시간'을 벌 수 있을 것이란 평가다.

-

[인베스트조선 유료서비스 2017년 03월 10일 07:00 게재]

이미지 크게보기

이미지 크게보기