위험노출액 크게 늘리고도 NCR 1450%로 상승

"S&T-IB 고루 수익 낼 수 있어야"

-

KB증권의 통합 후 첫 성적표가 공개됐다. 금융시장의 기대에 부합하는 실적이었다는 평가다. 세일즈앤트레이딩(S&T) 부문 실적이 이익을 주도했고, 합병 효과로 브로커리지 점유율이 늘어났다.

그룹과의 공동영업체계로 기업금융(IB) 부문의 실적도 가시화하고 있다.

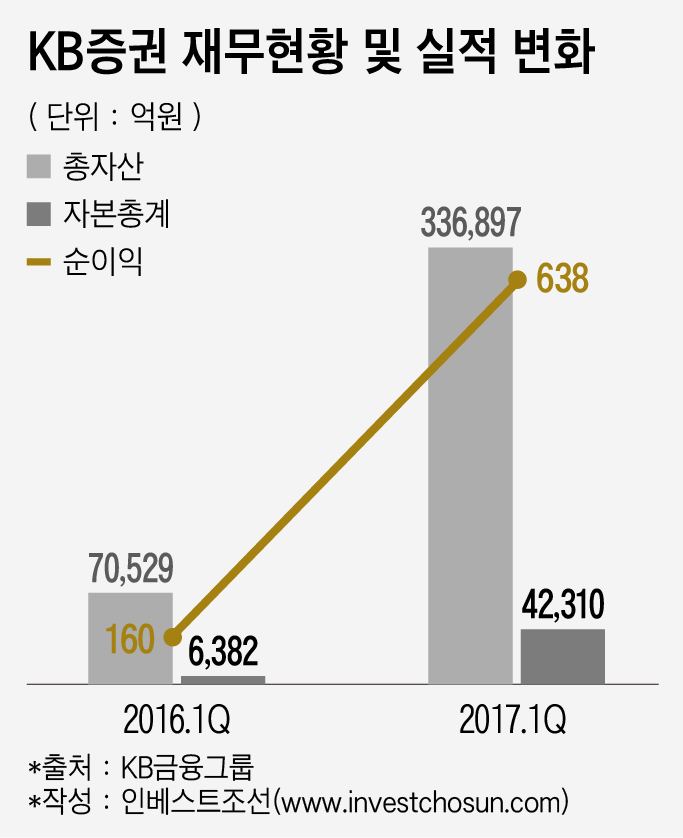

KB증권은 올 1분기 그룹연결실적 기준 영업이익 818억원, 당기순이익 638억원의 수익을 올렸다. 합병구매가격조정(PPA) 반영 전 별도 실적으로는 영업이익 1413억원, 당기순이익 1088억원을 기록했다. 앞서 시장에서는 통합 KB증권의 연간 영업이익을 3000억원으로, 1분기 영업이익을 700억~800억원으로 전망했다.

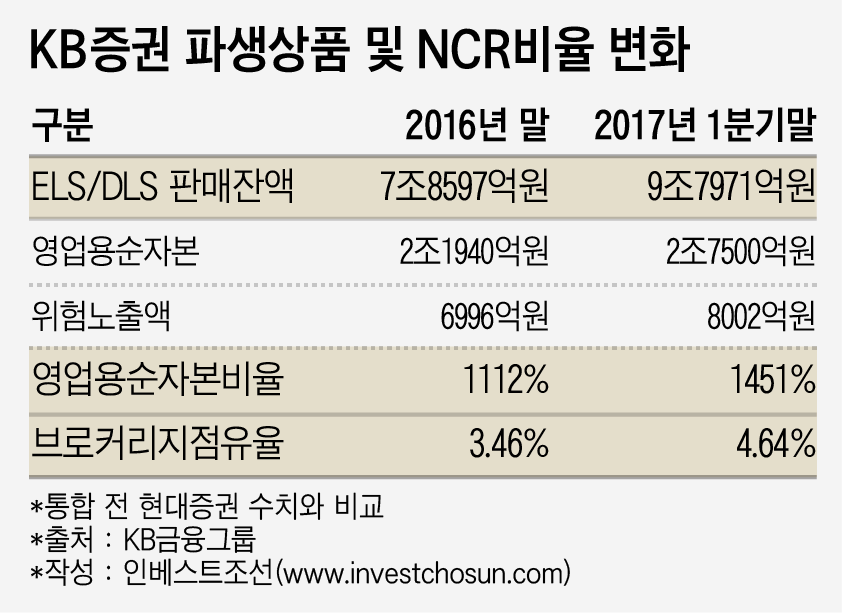

합병 효과로 가장 먼저 개선된 건 브로커리지 관련 수수료였다. 1분기말 기준 KB증권의 주식시장 브로커리지 시장 점유율은 4.64%로 지난해 말 3.46%(현대증권 기준) 대비 늘었다.

증권수탁수수료 수입이 630억원을 넘어서며 그룹 실적에 증권업수입수수료만 905억원이 반영됐다. 이는 지난해 1분기 대비 319% 늘어난 것이다.

눈에 띄는 부분은 파생상품 판매 잔액이다. 지난해 말 7조8597억원(현대증권 기준)이었던 주식연계증권(ELS) 및 채권연계증권(DLS) 판매 잔액은 올 1분기 말 9조9803억원으로 2조원 넘게 늘어났다. ELS 시장이 회복세를 보이며 그룹 연계 네트워크로 상품 판매가 호조를 보인 것으로 분석된다.

예상보다 시장 금리가 안정세를 보이며 채권 등 상품운용에서도 이익이 났다. 1분기 KB증권의 금융상품 평가 및 처분 수익은 1907억원(이익 및 손실 단순 상계시)으로 나타났다. 현대증권 시절보다도 많은 것이다. 채권 보유 규모는 23조9104억원으로 지난해 말 대비 소폭 줄었지만, 단기 금리 하락시에 공격적으로 자산을 운용해 수익을 낸 것으로 풀이된다.

-

은행 및 그룹 계열사와 상업투자은행(CIB)구조를 구축한 기업금융(IB) 부문에서도 이익 규모가 늘었다. 인프라·부동산 중심 협업 구조를 구축해 지난 1분기 400억원의 수익을 냈다. 이는 지난해 1분기 142억원 대비 182% 늘어난 수치다. 다만 이는 그룹 전체 CIB 실적으로, 증권에는 일부만 반영됐다.

KB증권은 현대증권을 편입한 이후 부동산 관련 우발채무를 줄이는 작업을 진행했다. 옛 현대증권 시절보다 한도가 줄어든 상태다. 그럼에도 불구, 한도 내 거래 참여 및 재매각(셀다운) 등으로 리스크를 관리하며 수익을 내고 있다.

KB증권의 자기자본이익률(ROE)는 그룹 반영 실적 기준으로 6.07%, 별도 기준으로는 10.6%으로 나타났다. 이는 합병 전인 지난해 1분기 옛 KB투자증권의 ROE(10.2%)와 비슷한 수치다. 자본이 크게 늘었지만 수익성을 유지했다는 뜻이다.

위험노출(리스크 익스포저)액이 지난해 말 대비 1000억원 이상 커졌지만, 영업용순자본이 크게 늘며 영업용순자본비율(NCR)은 1450%까지 높아졌다. 위험자산을 늘리며 수익성을 끌어올리고도 건전성은 좋아진 셈이다. 늘어난 자본의 순기능이다.

한 증권 담당 연구원은 "은행과 증권의 시너지가 일단 성과로 나타나고 있다는 점은 긍정적"이라며 "각자대표제 체제에 대한 시장의 우려를 줄이려면 S&T와 IB가 고루 수익을 내줘야 할 것"이라고 말했다.

-

[인베스트조선 유료서비스 2017년 04월 23일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기