바젤Ⅲ에 따른 자본 추가 필요

-

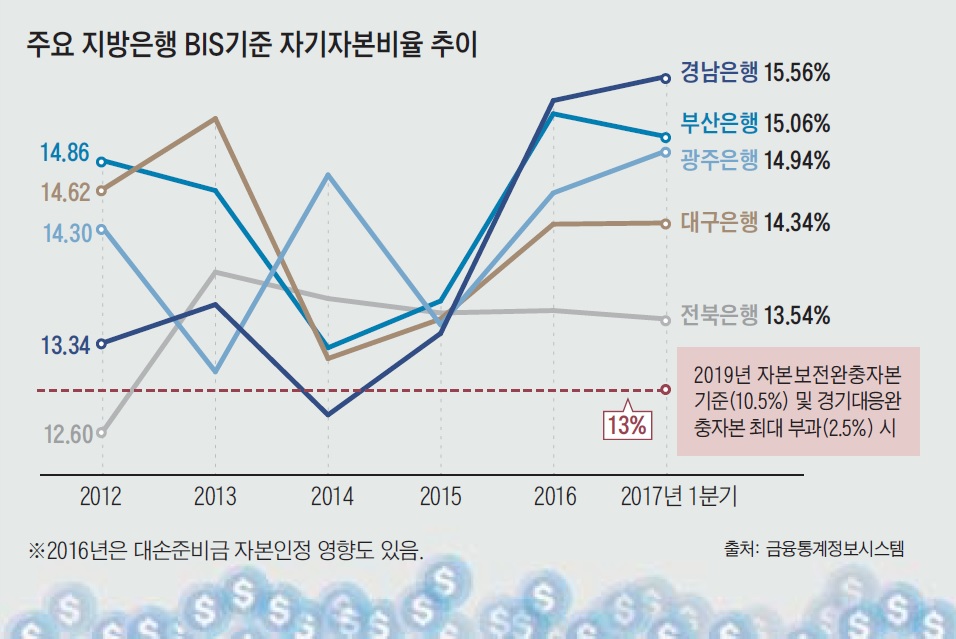

자산규모가 작고 취약업종 여신비율이 높은 지방은행들의 자본확충 부담이 갈수록 커질 것으로 보인다. 경기가 악화하면 부실 증가 및 충당금 적립으로 자본비율이 낮아질 수 있고, 반대로 경기가 좋아지면 바젤III에서 요구하는 경기대응완충자본을 더 쌓아야 한다.

시중은행들은 2012년부터 기업여신을 줄이는 대신 가계금융으로 무게 중심을 옮겨갔다. 반면 지방은행들은 경기 침체가 장기화하기 시작한 2015년부터야 기업금융 축소를 고민했다. 대응이 늦었던 만큼 지방은행의 부실여신 증가 가능성이 크다.

지금까지는 자본비율이 안정적으로 관리돼 왔고 부실여신 규모도 감소세지만, 구조조정 대상 중소기업이나 대상 업종은 점차 확대되고 있다. 경기 부진이 길어질수록 자본비율에도 악영향을 미칠 수밖에 없다.

영남지역 지방은행들은 조선·해운 관련 여신이 많다는 점이 부담요소다. 한국기업평가에 따르면 부산은행의 취약업종(조선·해운·철강·석유화학·건설·부동산PF) 여신 비율은 18.9%, 경남은행과 대구은행은 각각 15.4%, 12.1%다. 시중은행들은 모두 10% 미만이다.

전북은행과 광주은행은 취약업종 여신 비중이 각각 8.8%, 9.5%로 시중은행과 비교해도 높지 않지만 타 지방은행 대비 약한 고객 기반과 자산규모가 약점이다. 덩치가 작기 때문에 같은 규모의 부실이 발생할 경우 충격파는 더 클 수밖에 없다는 평가다.

지방은행들은 갈수록 강화하는 자본비율 규제도 염두에 둬야 한다. 바젤III에선 자본보전완충자본, 시스템적중요은행(D-SIB), 경기대응완충자본 등 개념이 도입돼 단계적으로 적용되고 있다.

-

자본보전완충자본은 올해 1.25%(총 9.25%), 2019년까지 2.5%(총 10.5%)를 추가로 적립해야 한다. 모든 지방은행이 2019년 기준 이상을 유지하고 있다. 시스템적중요은행은 올해 0.5%, 2019년 1%를 추가로 적립해야 하지만 지방은행은 시스템적중요은행이 아니다.

문제는 경기대응완충자본이다. 이는 경기가 호황일 때 신용확장으로 발생할 수 있는 위험에 대비해 도입된 개념이다. 분기마다 경기와 신용팽창 정도를 살펴 자본비율을 0%에서 2.5%까지 추가로 적립하도록 하면 자산 확대를 억제할 수 있다. 현재는 0% 지만 경기가 좋아지면 자본확충 부담이 커질 수 있다. 완만한 성장 전략을 편지 오래인 시중은행보다 꾸준히 먹거리를 늘려야 하는 지방은행에 더 압박이 될 수밖에 없다.

완충력이 떨어지는 지방은행들로선 경기가 개선되든 악화하든 자본확충이 필요할 것으로 보이지만 처한 상황은 녹록지 않다.

지방금융지주들의 주가는 몇 년 전에 비해 아쉬운 수준이다. BNK금융지주는 어수선하고 DGB금융지주는 2015년 증자에 나섰다 시장의 반발을 샀다. 2014년 3천억원 이상의 자본을 주주들로부터 모았던 JB금융지주는 2015년엔 외국계 자본의 도움을 받았다. 긴박한 사정이 아니라면 지주의 자금조달 및 은행 출자 가능성은 크지 않다는 평가다. 지방은행들은 팔아서 큰 차익을 거둘만한 유가증권도 많이 가지고 있지 않다.

결국 은행이 스스로 자본증권 등을 발행해야 할 것으로 예상된다. 부산은행은 지난 12일 1500억원 규모 상각형 조건부자본증권을 발행하기로 결정했다. 올해 들어 시중은행들이 원활한 자금조달을 이어가고 있으나 지방은행에도 자금시장의 온기가 미칠지는 미지수다.

증권사 연구원은 “아직까진 자본비율에 여유가 있지만 갈수록 강화하는 규제와 경기변동성은 지방은행의 자본확충 부담을 키울 수 있는 요소”라며 “지방은행이 향후 자본확충에 나섰을 때 자금시장이 화답할 것인지는 의문”이라고 말했다.

-

[인베스트조선 유료서비스 2017년 06월 19일 07:00 게재]

이미지 크게보기

이미지 크게보기