연기금 확대·고수익이 원인

글로벌PEF, 아시아 펀드 조성

국내 중소형 PEF와 경쟁 예상

-

국내에 투자될 수 있는 사모펀드(PEF)자금이 곧 사상 최대 수준에 육박할 전망이다. 최대 30~40조원의 현금이 국내기업들에 투입 가능한 '대기자금'으로 자리잡게 된다. 이들 대부분은 투자대상이 확정되지 않은 '블라인드 펀드' 들이다.

향후 5년간 국내 투자시장은 이들 PEF의 '과잉 유동성'에 큰 영향을 받을 것으로 예상된다.

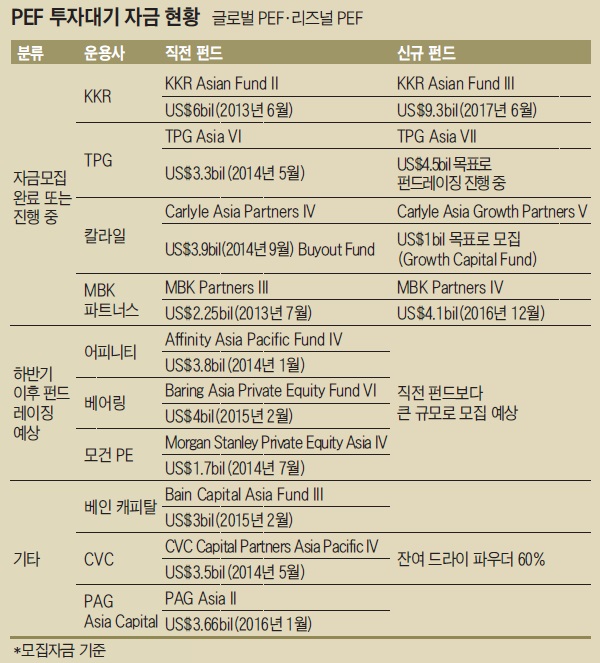

우선 내로라하는 글로벌 PEF들이 최근 속속 초대형 아시아펀드를 조성하고 있다. KKR이 이달 초 93억 달러(한화 약 10조원)대의 3호 아시아 펀드를 결성했다. 4년전 결성한 2호 아시아펀드가 60억달러였음을 감안하면 1.5배 이상 규모가 커졌다 .

TPG도 현재 45억 달러 규모의 제7호 아시아펀드를 조성 중이다. 아시아에서 '바이아웃 펀드'와 '그로쓰캐피탈 펀드'를 별도 운용하는 칼라일도 1조원대 제5호 그로쓰캐피탈 펀드를 마련하고 있다. 이 펀드들은 모두 중국을 비롯한 아시아권 투자 목적용인데 한국 역시 핵심 투자대상 국가에 속한다. KKR은 국내에서 LS오토모티브를, 한국 오피스 설립까지 예고한 TPG는 카카오드라이버 투자를 한창 진행 중이기도 하다.

리즈널 펀드(Regional Fund)도 가세했다. 이미 MBK파트너스가 직전 2배 규모인 4조원대 블라인드 펀드를 작년말 마련했다. 어피니티, 베어링캐피탈 아시아, 모건스탠리 PE등도 이르면 올 하반기부터 자금 모집에 나설 것으로 보인다. 이들 또한 많게는 4조원이 넘는 신규 펀드를 만들 것으로 예상된다. 이밖에도 베인캐피탈, CVC, PAG 아시아 등도 잔여자금(Dry Poweder)으로 한국투자를 검토하고 있다.

-

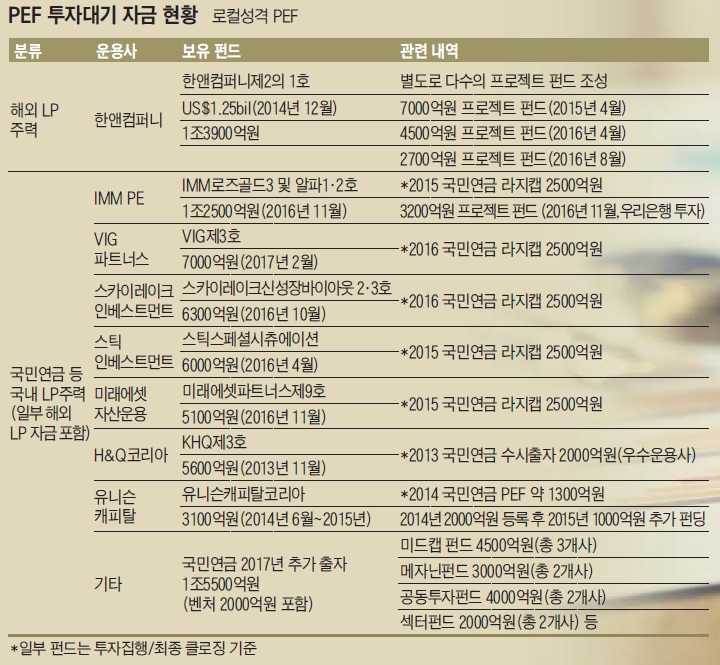

국내 로컬펀드 사이에서는 수년간 잠잠했던 대형 블라인드 펀드 조성 붐이 일고 있다. IMM PE가 1조2500억원 펀드를, VIG파트너스가 올 초 7000억원대 블라인드 펀드를 만들었다. 비슷한 시기에 스카이레이크(6300억원), 스틱(6000억원) 미래에셋(5100억원) 등도 대열에 동참했다. 이들 모두 2014년~2016년 한해도 빠짐없이 출자한 국민연금 출자금이 주력이다. 국민연금은 올 7월부터 다시 1조5000억원대의 PEF출자를 진행한다.

-

최근 대형 PEF 조성 움직임이 활발해진데는 몇몇 원인이 거론된다.

우선 주력 출자자인 연기금 규모 자체가 커지고 있다. 국민연금만 봐도 2003년 100조원을 넘겼다가 2007년 200조원, 2010년 300조원을 돌파하더니 올해는 기금규모가 600조원을 넘길 전망이다. 기금의 규모 자체가 커지니 PEF출자금도 늘어난다. 해외도 유사한 상황이다.

2008년 글로벌 금융위기 이후 한동안 주춤했던 PEF에 대한 '매력'도 부활했다. 마땅한 투자대안이 없는 상황에서 추가수익을 위해 대체투자 확대가 불가피해졌다. 그 사이 글로벌 PEF들의 활약으로 낸 수익이 쏠쏠했다는 것.

운용사(GP)들의 '펀드 규모 늘리기'도 한 몫 하고 있다. 대개 10년 만기인 PEF는 투자기한 5년이 지나면 운용수수료(Management Fee)가 급감한다. 이 무렵 새 펀드를 조성해야 펀드 매니저들에게 다시 수수료 수익이 제공되다보니 4~5년 단위로 큰 펀드들이 많이 생성되고 있다는 것. 실제로 2013~2014년 펀드를 만든 회사들이 최근 다시 대형 펀드를 조성하는 모습이다.

문제는 이후다. 투자금은 늘었지만 국내 시장 규모는 여전하고 활동성도 커지지 않았다. 결국 자금을 소화시키려면 수천억원~조단위 거래를 끊임없이 발굴해내야 한다. 개별적으로 거래를 발굴한다고 해도 항상 다른 펀드가 '예상 경쟁자' 가 될 수 있다보니 가격경쟁이 불가피하다.

최근 PEF들이 공개경쟁입찰에 참여하는 경우가 많이 줄었지만 그래도 한 번 경쟁이 붙으면 고가인수 전쟁이 발생한다. 작년 대성산업가스 매각도 유사 사례로 꼽힌다.

글로벌ㆍ리즈널 PEF들은 한국이 아닌, 일본이나 중국, 호주 등 다른 국가로 투자 영역을 넓히는 대안이 남아있다. 하지만 이들 역시 펀드 규모가 과거보다 2배가량 커졌다. 기존의 주력 투자국가들만으로는 자금소진에 애로사항을 겪을 것이란 예상이 많다.

더 주목할 점은 대형 PEF들이 다루는 거래규모가 과거보다 작아졌다는 점이다. 1~2개의 조단위 '대박 거래'를 찾아 전념하기보다 포트폴리오 다변화 차원에서 수백억원에서 수천억원규모 거래까지 다양하게 검토한다. 수익률 제고 차원에서도 불가피하다.

이러다보니 수천억원짜리 딜을 놓고 KKRㆍTPGㆍ칼라일과 국내 중소형 PEF가 경쟁하는 시나리오도 거론되고 있다. 거꾸로 기업입장에서는 향후 수년간은 '매각자 중심' 시장의 장점을 누릴 수 있다는 예측도 제기되고 있다.

-

[인베스트조선 유료서비스 2017년 06월 20일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기