특수목적회사서 MBK 출자금 및 메자닌으로 4200억 마련

영업권 인수하는 회사서는 금융권에서 2900억 차입

-

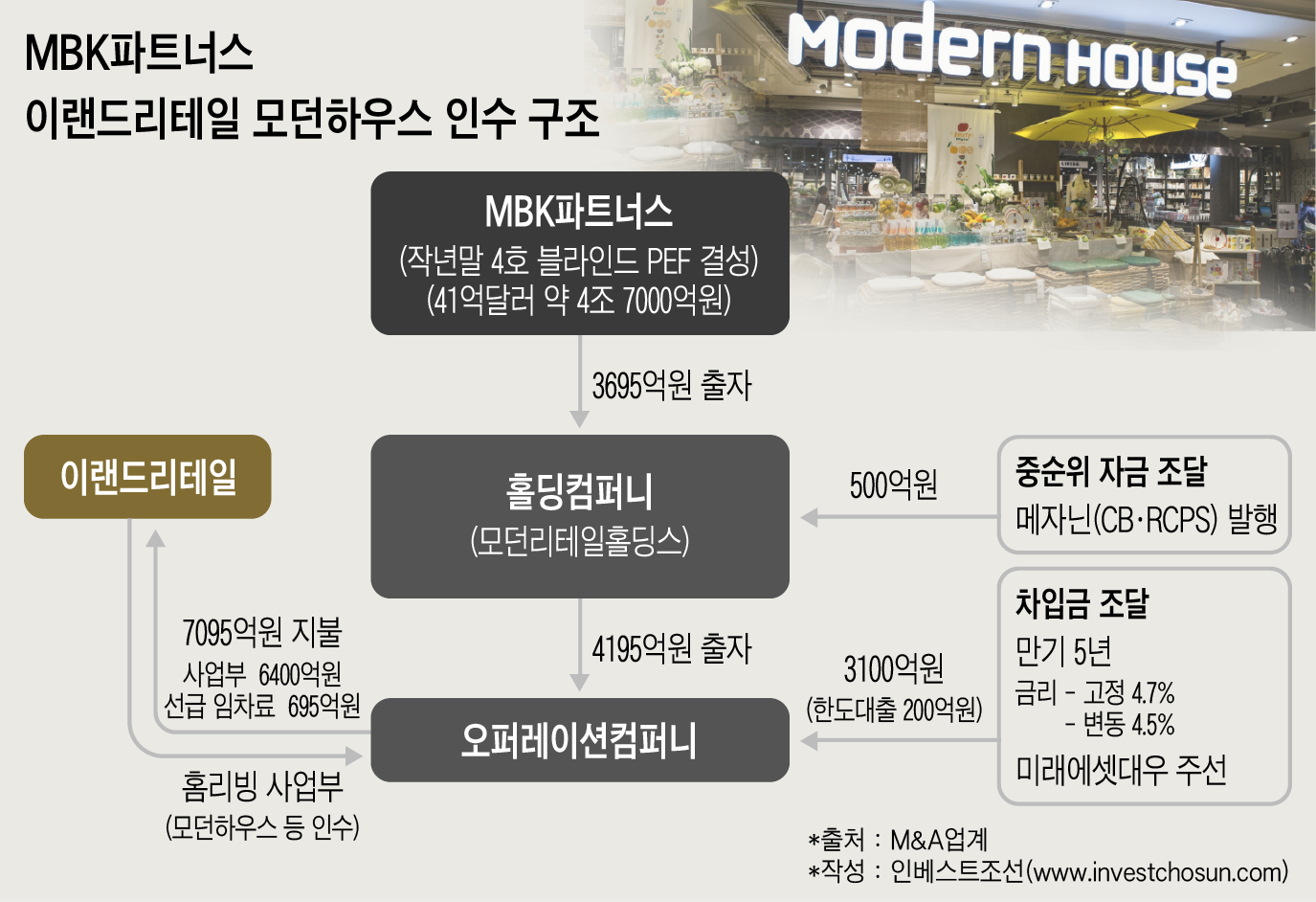

MBK파트너스의 모던하우스 사업 인수를 위해 블라인드펀드를 통해 3700억원을 출자한다.

5일 투자은행(IB) 업계에 따르면 MBK파트너스는 이달 중 이랜드리테일의 홈리빙사업부(모던하우스) 인수를 완료하기 위한 자금모집 작업을 진행하고 있다. 사업부 인수금액과(6400억원)과 선급임차료(695억원)를 포함한 총 거래규모는 7095억원이다.

MBK파트너스는 이번 투자를 위해 특수목적회사(SPC명 '모던리테일홀딩스'ㆍ홀딩컴퍼니)를 설립하고 3695억원을 출자한다. 작년 말 결성한 4호 블라인드 사모펀드(PEF) 자금이 주로 활용될 것으로 보인다.

모던리테일홀딩스는 전환사채(CB)나 상환전환우선주(RCPS) 등 메자닌을 발행해 500억원을 조달할 예정이다. 모던리테일홀딩스는 이렇게 조달된 4195억원을 그 아래 별도로 설립된 SPC(오퍼레이션컴퍼니)에 출자한다.

사모펀드가 기업의 경영권을 인수할 때는 홀딩컴퍼니에서 인수금융을 조달하는 경우가 많은데 이번엔 오퍼레이션컴퍼니가 차입자로 나선다. 오퍼레이션컴퍼니는 미래에셋대우의 금융주선을 받아 총 2900억원(한도대출 200억원 별도)을 금융권에서 빌린다. 모던리테일홀딩스의 출자금과 차입금을 합해 총 7095억원을 이랜드리테일에 지불하고 모던하우스를 인수하는 구조다.

-

금융회사 관계자는 “이번 거래 대상은 실물이 아니라 영업권이기 때문에 영업권 인수 주체인 오퍼레이션컴퍼니가 차입 주체로 나서는 것”이라며 “실제 영업현금이 발생할 오퍼레이션컴퍼니에 돈을 빌려주는 형태라 한도대출 규모가 크지 않아도 되고, 금융회사들도 더 안정적인 차입금 상환을 기대할 수 있다”고 말했다.

MBK파트너스는 앞으로 홈플러스 매장 내 모던하우스 입점을 통해 생활용품 사업부문을 강화해 나갈 계획이다. 올해 3개 점포를 시작으로 내년부터는 매년 15개 내외 점포를 늘려나갈 것으로 예상된다.

-

[인베스트조선 유료서비스 2017년 07월 05일 07:00 게재]

이미지 크게보기

이미지 크게보기