돈·비밀·고용·자녀까지 고려

정보 제한적…거래 발굴 어려워

원활한 거래 위해 제도 보완해야

-

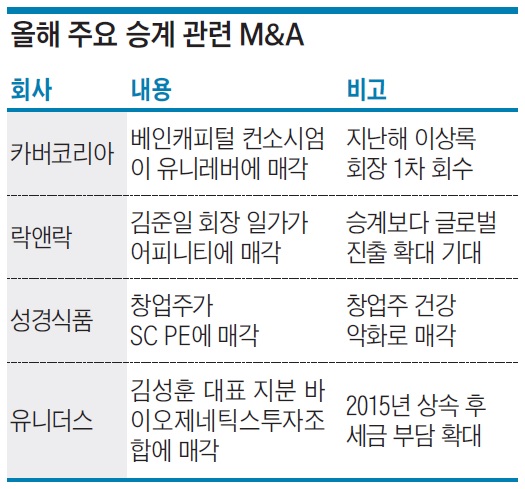

올해는 중소·중견 기업의 승계 거래가 유독 많았던 해로 기억될 전망이다. 승계의 개념도 단순히 다음 세대에 가업을 물려주는 것에서 점차 회사를 매각해 회수하는 것으로 넓어지는 양상이다.

앞으로도 이런 거래가 늘어날 것으로 점쳐지는 가운데 자본시장을 활용하려는 기업과 투자 및 자문 기회를 잡으려는 자본시장의 욕구도 커지고 있다. ‘내밀한’ 고민을 공유하려는 움직임이 많아지는 한편 원활한 승계를 위한 제도 마련이 필요하다는 의견도 점차 고개를 든다.

창업주가 애써 일궈놓은 기업에서 손을 떼려는 사정은 저마다 다른데, 가업을 물려받을 후계자가 없는 경우가 대표적이다. 안정적인 환경과 좋은 교육기회를 가졌던 기업가의 자제들은 가업과 다른 길을 선택하는 경우가 많다. 후계가 필요한 시점이 되더라도 선뜻 승계를 결정하기는 어렵다. 세금을 내고 나면 쥘 것은 많지 않다.

오너들이 승계를 원치 않는 경우도 있다. 평생 기업에 헌신했지만 번 돈을 쓸 기회조차 없었던 회의감 때문이다. ‘70 평생 일만 하다 보니 해외 여행 한 번을 못 가봤는데 이제는 아이들 유학 중인 미국에서 쉬고 싶다’고 토로하는 창업주도 있다.

-

승계를 고민해야 할 기업들은 1970~1980년대 한국 경제의 부흥기에 태동한 제조업체가 적지 않다. 대부분 대기업의 착취에서 자유롭지 않은 곳들이다. 젊은 오너가 잔뼈가 굵은 노조를 관리하기 쉽지 않고, 거래처와 신뢰관계도 약해질 가능성이 크다. 줄 사람도 받을 사람도 ‘기름밥’을 먹는 것이 썩 달갑지 않다.

대물림에서 답을 찾지 못한 오너들은 회수를 위해 자본시장으로 눈을 돌리게 된다. 상대는 대부분 사모펀드(PEF)인데, 창업주들은 가업을 놓는 아쉬움을 달랠 충분한 보상이 주어지길 원한다. 손에 쥘 현금 못지 않게 잡음이 일지 않는 것도 중요하다. 승계 거래 움직임이 알려지면 직원들과 거래처의 불안감이 커지고 경우에 따라 창업주에 도의적 비난이 집중될 수 있다. 거래 조건에 고용 유지를 꼭 넣으려는 이유다.

성경식품 창업주는 건강 악화로 경영이 어려워지자 최근 SC PE에 회사를 매각했다. SC PE가 그간 주요 거래에서 인위적 구조조정을 하지 않았다는 점을 높이 평가한 것으로 알려졌다. 창업주는 대형마트 납품을 자제해 왔는데, 이 역시 중소 거래처와의 의리를 지키기 위해서였다.

자녀들에 다른 길을 열어주고자 하는 창업주도 많다. 한 PEF 운용사는 벤처캐피탈(VC)을 설립해줄 테니 그 운용을 맡으면서 자녀도 경영진에 포함시켜 투자전문가로 키워 달라는 제안을 자주 받는다. 다른 M&A 자문사는 향후 회사 매각 자문 기회를 줄 테니 자녀를 인턴으로 채용해달라는 요청을 받기도 했다. 다만 관리의 어려움, 고객과 얽혀야 하는 불편함 등 이유로 현실화되는 경우는 드물다.

일부 지분을 남기는 형태의 거래는 늘고 있다. 한꺼번에 모든 지분을 파는 대신 일부 지분을 유지하면서 추가 이익을 꾀하는 방식이다. 창업주가 곧바로 손을 떼기 보다는 경영진으로 남아 도움을 주고, 2세 상속을 고민할 여유도 더 가질 수 있다. 올해 3조원에 팔린 카버코리아는 지난해 창업주의 1차 회수가 있었고, 그에 앞서 거흥산업이나 약진통상 등 M&A도 매각 지분은 70%였다.

올해만 해도 카버코리아, 락앤락, 성경식품 등 굵직한 승계 관련 거래가 있었고 앞으로도 이 같은 거래가 줄을 이을 것이란 전망이 많다. 자본시장에서의 주도권 경쟁도 치열해지고 있다. 그러나 드러내놓고 진행할 수 없는 승계 특성상 새로운 거래를 발굴하기는 여간 어렵지 않다.

국내 중소기업 네트워크를 촘촘히 깔기 어려운 외국계 투자은행(IB)은 아쉬운 입맛만 다시고 있다. 간혹 관계가 돈독한 PEF의 인수 자문을 제공하는 정도다. 초대형 IB 시대를 맞은 국내 증권사들도 ‘승계 테마’가 먹거리가 될 수 있음을 알고 있지만 대부분 눈에 띄는 성과는 거두지 못하고 있다. 중소기업은 비상장사가 많은데 승계 수요를 찾기 어렵고 수익을 낼 확률도 낮다. 승계를 위해 열심히 공부를 해뒀다는 법무법인은 실제 자문으로 이어지지 않는다며 한숨이다.

손을 놓을 수는 없다 보니 M&A 자문사들은 덮어놓고 자료를 수집하는 경우도 많다. 한 자문사 임원은 “오너가 75세 이상이고 최근 실적이 괜찮았던 곳을 중심으로 전수 조사를 하고 있다”며 “비상장사는 정보가 제한적이고 상장사는 정보는 많지만 지분 분산이 많이 이뤄져 있거나 알아서 승계 방도를 짜는 경우가 많아 실제 거래로 이어지는 경우는 거의 없다”고 말했다.

결국 승계 거래는 팔려는 창업주의 마음을 잡는 자문사 한 곳, 그 안에서도 한 명만이 가져갈 가능성이 크다. 외부에서 바라볼 때 ‘승계 고민을 하지 않을까?’하는 예상은 할 수 있지만 직접 만나 오랜 관계를 다져두지 않고서는 성과를 내기 어렵다.

그나마 승계 거래의 다리를 놓아줄 곳으로는 회계법인이 꼽힌다. 웬만한 우량회사는 감사를 받고 감사인이 자주 바뀌는 것도 아니기 때문에 회계법인들은 회사의 고민에 밝은 경우도 많다. 상속은 ‘세금을 얼마나 줄이느냐’의 문제로 귀결되곤 하는데, 회계법인들은 세무 부문도 잘 갖춰놨다. 특히 회계사 출신이 많은 국내 PEF들은 회계법인을 거래 발굴 루트로 꼽는 경우가 많다. 수년 전 대표적 승계거래인 농우바이오 매각 자문 역시 기존 거래 관계가 없었다면 ACPC 대신 삼정KPMG가 단독으로 맡았을 것이란 평가가 나온다.

수도권 기업의 감사인은 대부분 4대 회계법인이 맡는데, 지방은 현지 회계법인의 영향력이 상대적으로 더 강하다. 현지 회계법인 대표와 지역 유력 기업들의 오너가 호형호제하는 경우가 많아 투자처를 찾는 PEF들은 지방 회계법인과 관계 구축에 힘을 쏟으려 한다. 수많은 PEF 관계자들이 주말마다 부산행 KTX를 탄다는 말이 투자업계에서 회자되고 있다.

승계 거래 시장의 열기가 뜨겁지만 모든 기업에 온기가 미치는 것은 아니다. 알려지지 않았던 알짜 기업의 이름이 부각되거나, 오너가 M&A 업계의 분위기를 훤히 꿰뚫고 있는 경우는 드물다. 많은 기업이 고민의 기회조차 갖지 못하는 사이 승계와 맞닥뜨리게 되는 사례가 많다. 이는 곧 기업 경쟁력 약화를 초래할 수 있고 산업, 크게는 국가 경제에도 득이 되지 않는다. 세금 부담에 불법, 탈법을 자행하거나 유니더스처럼 회사를 내놔야 하는 경우도 발생한다.

승계를 위한 창구나 상속 프로그램이 보완돼야 한다는 지적이 나온다. 한 은행 관계자는 “승계 전용 PEF를 결성해 기업들을 인수해주면 오너들은 조금 더 원활히 회수할 수 있고, 옵션을 활용해 2세에 승계를 고민할 시간을 줄 수도 있다”며 “정부도 승계가 잘 이뤄져야 산업 안정성을 높일 수 있다는 점을 인식하고 세금 및 가업상속 제도 등의 개선을 고민해야 할 것”이라고 말했다.

-

[인베스트조선 유료서비스 2017년 11월 22일 07:00 게재]

이미지 크게보기

이미지 크게보기