H&B사업부 매각 여부에 따라

기업가치·성장성 평가 달라져

-

올해 사실상 마지막 초대형 거래로 꼽히는 CJ헬스케어 매각이 의외로 빠르게 진행될 가능성이 거론된다. 회사 분할 당시부터 매각을 검토해온 CJ그룹의 CJ헬스케어 매각에 대한 의지는 확고하다. 일부 자금력을 갖춘 외국계 전략적투자자(SI)들의 참여 가능성도 열려있다. 무엇보다 넉넉한 드라이파우더(dry powder)를 보유한 글로벌 사모펀드(PEF)의 참여 가능성이 높은 상태다.

그간 암암리에 진행된 조건협상 과정과 양 측의 이해관계를 고려하면 12월내 인수자 윤곽이 드러날 수 있을 것으로 보인다.

-

CJ그룹은 지난 2014년 CJ제일제당에서 제약부문을 분할할 당시부터 CJ헬스케어의 매각을 고려해 온 것으로 전해진다. 다만 그룹 내부적으로 성장성은 있지만 대규모 투자가 불가피한 제약사업의 잔류 또는 매각을 두고 고민해온 것으로 알려졌다.

이번 거래에 정통한 한 관계자는 "CJ그룹차원에서 CJ헬스케어의 분할·설립 당시부터 기업공개(IPO)냐 M&A냐를 두고 각론을 벌였다"며 "최근 들어 그룹에서 CJ헬스케어의 매각을 확정하고 빠르게 추진하고 있다"고 말했다.

실제로 CJ그룹은 CJ헬스케어의 매각을 위해 수개월 전부터 국내외 PEF를 비롯해 인수후보자를 물색해 왔다. 애초 수의계약 형태로 진행해 왔으나 몇몇 후보들과의 협상 과정에서 이견으로 공개 매각으로 전환, 연내 우선협상자 선정을 목표로 매각을 추진하고 있다.

투자은행(IB)업계 관계자는 "CJ헬스케어는 워낙 예전부터 관심을 가져온 소수의 투자자들이 있고 관심을 갖고 있는 몇몇 업체들의 제시 조건 정도는 이미 정해진 상황"이라며 "그룹차원의 최종결정에만 시간이 조금 더 걸리는 것으로 보인다"고 말했다.

그룹차원에서 이미 매각 검토를 끝냈고 인수후보자들이 판단한 시장가치 또한 확인한 탓에 매각작업은 빠르게 진행되고 있다. 최대주주인 CJ제일제당은 이달 3일 CJ헬스케어의 매각을 공식 발표했고, 그룹 내부적으론 내달 초 우선협상대상자를 선정한다는 방침을 세웠다. 이미 거래처를 대상으로 강석희 대표이사 명의의 공문을 통해 매각사실을 공식화 하면서 매각 전후의 사업·영업적 타격을 최소화하려는 움직임도 보이고 있다.

인수 후보로는 주로 외국계 SI와 글로벌 PEF가 거론되고 있다. 외국계 제약업체들로는 테바(teva)·알보젠(alvogen)·밀란(mylan)·화이자(pfizer) 등이 오르내리고 있다. 다만 재무적투자자(FI)들에 비해 참여 유인은 상대적으로 낮다는 평가다.

대형 법무법인 M&A담당 관계자는 "CJ헬스케어가 독보적인 신약개발에 나서는 회사도 아니고 제네릭(복제약)을 주 사업으로 하는 상황에서 글로벌 제약사들이 조 단위 투자를 단행하면서 CJ헬스케어를 인수할 유인은 그리 크지 않아 보인다"며 "CJ헬스케어의 매출 중 20~25%가량은 외국계 제품의 위탁판매 물량으로 추정되는 데 외국계 제약사가 회사를 인수하면 이 물량 자체가 빠져나갈 가능성도 있다"고 말했다.

이에 비해 PEF들은 상대적으로 높은 관심을 보일 법한 매물이란 평가다. 글로벌 PEF들은 올해 대규모 펀딩을 통해 드라이파우더를 충분히 쌓아왔다. 일단 대기자금 소진을 하면 연간 수 십억원에서 100억원에 달하는 관리보수(management fee)를 받을 수 있다. 현재까지 CJ헬스케어가 전문의약품(ETC)·신약(합성신약·바이오신약)·드링크 등 주요 사업부문에서 꾸준한 현금을 창출하고 있기 때문에 배당을 통한 안정적인 수익을 기대할 수도 있다.

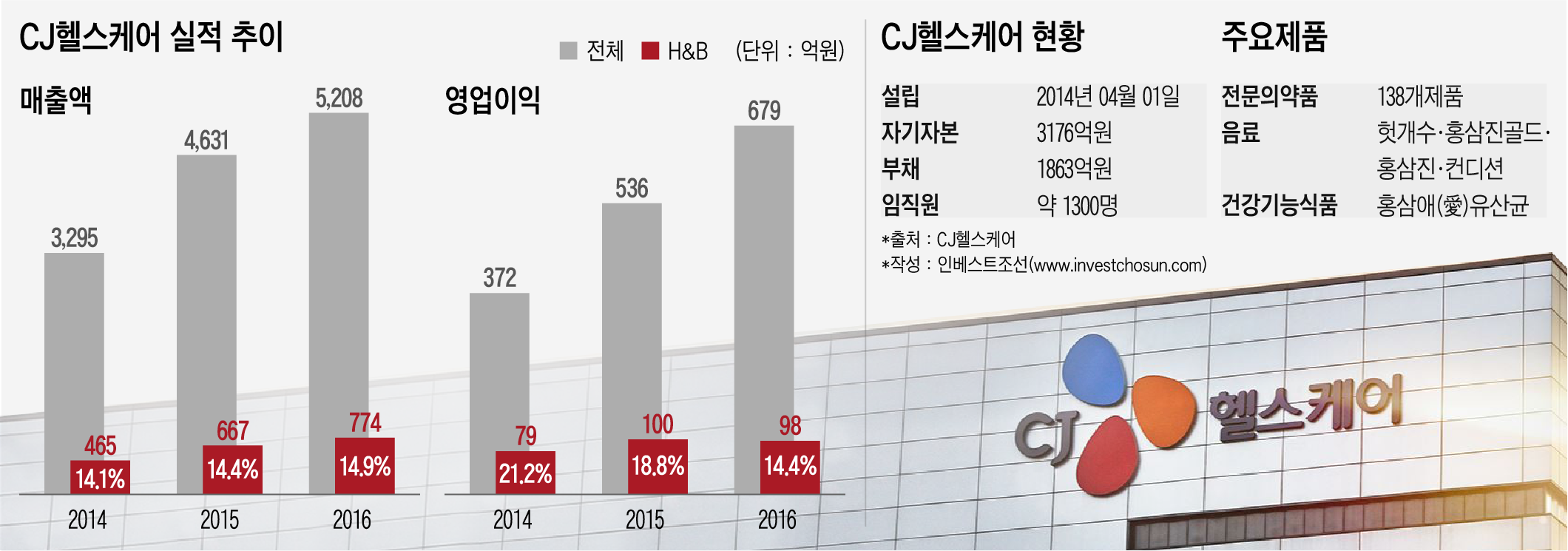

자금력이 충분한 PEF간 경쟁이 벌어진다면 매각금액이 1조원을 훌쩍 넘어설 수도 있다는 분석이 나온다. 이는 현재 CJ헬스케어의 사업부 전체 매각을 전제로 한다. 만약 CJ그룹에서 컨디션과 헛개수를 생산·판매하는 H&B사업부를 그룹에 잔류하기로 결정한다면 기업가치(EV)는 크게 달라질 수 있다. 실제로 CJ그룹은 최초 매각을 고려했을 당시부터 순수제약사업만 분리해 매각하는 방안을 검토한 것으로 알려졌다. 현재 H&B사업이 전체 매출에서 차지하는 비중은 약 15%로 그 비중은 매년 상승하고 있다.

CJ헬스케어를 바라보는 투자자들의 시각은 삼성바이오로직스 또는 셀트리온 등과 같은 순수 제약회사들과는 차이가 있다. 일정부분 이견도 존재하지만 H&B사업에 대한 현재 가치와 이에 대한 성장성을 더 높게 평가하기도 한다.

CJ그룹 입장에서도 매각가치의 극대화를 위해선 오히려 H&B사업의 잔류보단 일괄매각이 더 유리할 것이란 의견도 있다. M&A 과정에서 제조업 기업의 상각전영업이익(EBITDA) 멀티플이 7~8배인데 비해 바이오 기업은 10배를 훌쩍 넘기 때문에 분할 매각할 유인은 그리 크지 않다는 평가다. CJ헬스케어의 IPO를 포기하고 매각에 나선 CJ그룹의 목적이 CJ제일제당이 필요한 현금마련이라면 어떠한 방식으로든 기업가치(또는 매각금액)를 끌어올리는 데 주안을 둘 것이란 분석이다.

-

[인베스트조선 유료서비스 2017년 11월 21일 07:00 게재]

이미지 크게보기

이미지 크게보기