-

국내 조선사들의 발주 환경이 개선되고 있지만 중단기적으로는 영업수익성 저하 우려가 여전하다는 진단이 나왔다. 고정비, 신조선 가격, 원가 등등 제반 사항들의 불확실성이 여전해 부정적인 요인으로 작용할 여지가 충분하다는 평가다.

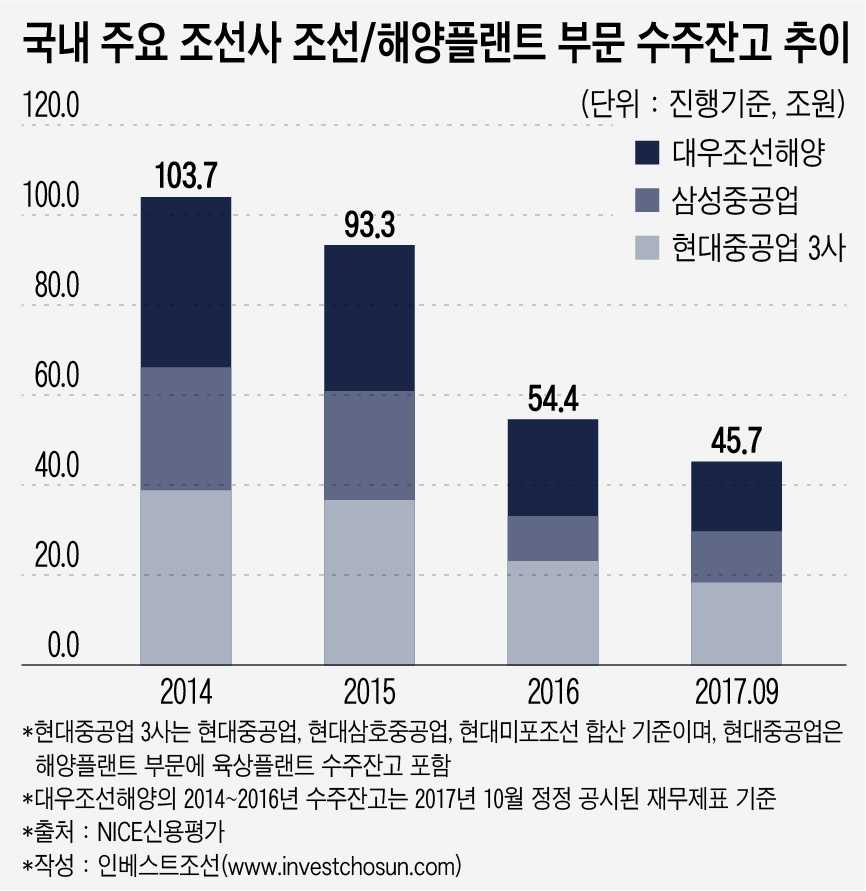

NICE신용평가는 “2015년 이후 부진한 수주실적이 지속되면서 수주잔고가 빠른 속도로 소진되고 있다”며 “2017년 들어 발주환경이 일부 회복되면서 국내 조선사의 수주실적 또한 전년 대비 상당 폭 개선됐지만 전반적인 수주 물량은 여전히 2014년 이전에 비해 크게 낮은 수준에 머무르고 있다”고 최근 리포트를 통해 지적했다.

부진한 수주실적은 국내 조선사들의 수주잔고를 빠르게 감소시키는 요인으로 작용하고 있다. 현대중공업, 삼성중공업, 대우조선해양 등 조선 빅3 합산 기준 수주잔고(진행기준)는 2014년말 90조7000억원에서 2017년 9월말 39조3000억원으로 급감했다. 충분한 수준의 수주물량 확보가 이뤄지지 못하면서 작업물량 축소가 가속화, 조선사 전반의 매출 규모 또한 빠른 속도로 감소하는 것으로 나타났다.

-

빅3 합산 매출액은 2015년 52조원에서 2016년 44조원으로 감소했고 2017년에는 33조원 내외, 2018년에는 25조원 내외까지 축소될 것으로 보인다. NICE신용평가는 “빅3는 2016년 상반기 중 자구계획을 수립하고, 부진한 시장환경 장기화에 대비한 인력 구조조정, 급여 반납 등의 고정비 절감 방안을 추진하기도 했지만 2018년 이후 추가적인 고정비 부담 상승이 예상되는 점은 단기적인 수익성에 부담 요인으로 작용할 전망”이라고 평가했다.

글로벌 신조선 가격은 하락세가 여전하다. 2014년 하반기부터 2016년까지 지속적으로 하락했다. 최근 발주 환경이 일부 개선돼 올 들어 선박가격이 상승 추세로 바뀌었지만 2017년 9월 기준 클락슨 신조선가격 지수는 124 수준으로 2014년 상반기 140 대비 10% 정도 하락한 수준에서 머무르고 있다.

단기적으로 발주환경 회복세에 따른 선박가격 상승이 일부 나타날 수 있으나, 글로벌 상선시장 내 공급과잉의 수급구조와 과거 저하된 수준의 발주환경 지속 전망 등을 감안할 때 추가적인 선박가격 상승 여력은 제한적인 수준에 그칠 것으로 보인다.

2014년 이전 수주한 상선 및 해양플랜트 프로젝트 상당부분은 2017년까지 인도가 완료된 가운데 향후에는 2015년 이후 수주한 물량의 실적 반영 비중이 크게 확대될 것으로 예상된다. 특히 수주실적이 개선된 2017년에도 여전히 낮은 수준의 신조선 가격이 지속되고 있는 점은 국내 조선사들의 중단기적인 수익성 확보에 부담 요인으로 작용할 것이라는 전망이다.

후판 등 원재료가격 상승에 따른 원가 부담도 가중되고 있다. 2012년 이후 2016년까지 하향 추세를 보여 왔던 철강재 가격은 2017년 상승세로 전환됐다. 최근 과잉설비에 대한 중국 정부의 강도 높은 구조조정 진행으로 중국 내 철강재 가격이 상승하고 있는 점은 국내 철강재 가격을 상승시키는 요인으로 작용하고 있다. 국내 조선사들의 강재 투입단가 또한 올 들어 지속적으로 상승하고 있고, 최근 국내 철강사에서 조선사에 공급하는 후판 단가 또한 인상하는 방향으로 합의가 이뤄진 것으로 파악된다.

NICE신용평가는 “높아진 경쟁강도와 낮은 신조선가격 등 불리한 시장 환경의 영향으로 인해 국내 조선사들이 최근에 신규로 수주한 물량의 경우 충분한 수준의 수익성을 확보하기가 어려운 상황”이라며 “이러한 가운데 원자재가격 상승으로 원가 부담이 가중되는 점은 국내 조선사들의 영업수익성에 추가적인 부담 요인으로 작용할 것으로 보인다”고 평가했다.

개별 기업별 모니터링 포인트를 살펴보면 현대중공업그룹은 조선 3사의 중단기 수주실적, 영업이익 창출 여부와 수준이 중요하다고 밝혔다. 삼성중공업은 해양시추설비 인도 여부 및 중재, 협상 진행경과, 수주실적 및 영업이익 창출기조 지속 여부가 꼽혔다. 대우조선해양은 영업실적 및 현금흐름 안정화 여부, 신규수주 물량과 적정 수익성 확보 여부를 모니터링 요소다.

-

[인베스트조선 유료서비스 2017년 12월 05일 15:50 게재]

입력 2017.12.07 07:00|수정 2017.12.06 17:02

“고정비, 신조선 가격, 원가 등 제반 사항 불확실해”

이미지 크게보기

이미지 크게보기