지배구조 모범사례 꼽힌 LG…GS는 해결책 찾기 난항

-

‘공정’과 ‘경제정의’를 내건 문재인 정부의 출발을 숨죽이며 지켜보던 대기업들이 하나둘 저마다 색채를 내비치며 적응해가는 모습이다. 가장 선두에서 이를 드러내는 곳은 그룹 컨트롤타워인 지주사다. 전략 방향성과 성장 고민에 따라 지주사 투자 포인트도 갈리고 있다.

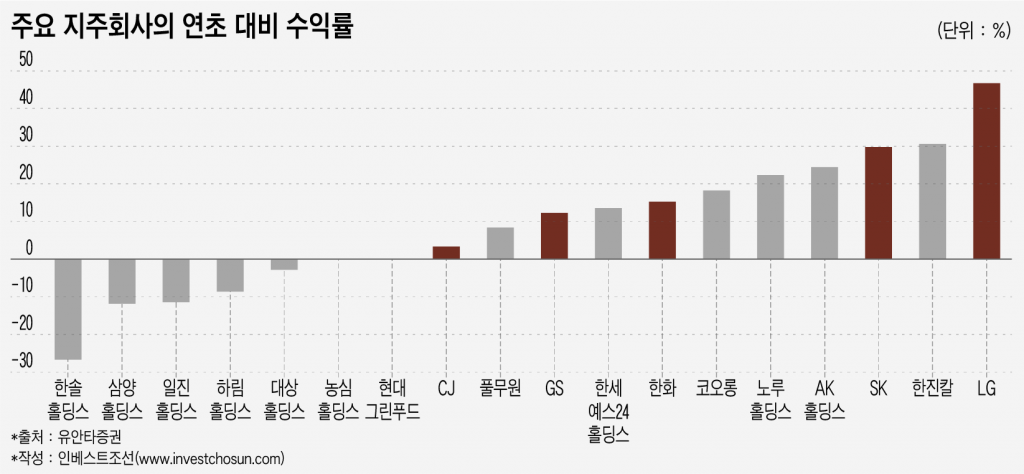

지주사 투자자들은 ▲각 지주사의 인수합병(M&A) 성과 및 역량 ▲일감몰아주기 해결을 비롯 ‘경제 민주화’ 호응 여부에 집중하고 있다. M&A 역량으로 그룹 미래 성장을 가늠하고, 동시에 그간 오너 일가가 보유한 비상장사로 흘러가던 자산이 지주사 배당으로 유입되는 ‘정상화’에 대한 기대감이 반영됐다. 부문별로 선두에 위치한 SK㈜와 ㈜LG는 앞다퉈 올 한해 코스피(KOSPI) 상승률을 상회하는 성과를 거두며 시장에서 환대를 받는 분위기다.

-

◇ '투자전문회사' 선언한 SK㈜ M&A 역량 압도적…㈜LG, ZKW 인수로 이미지 변신?

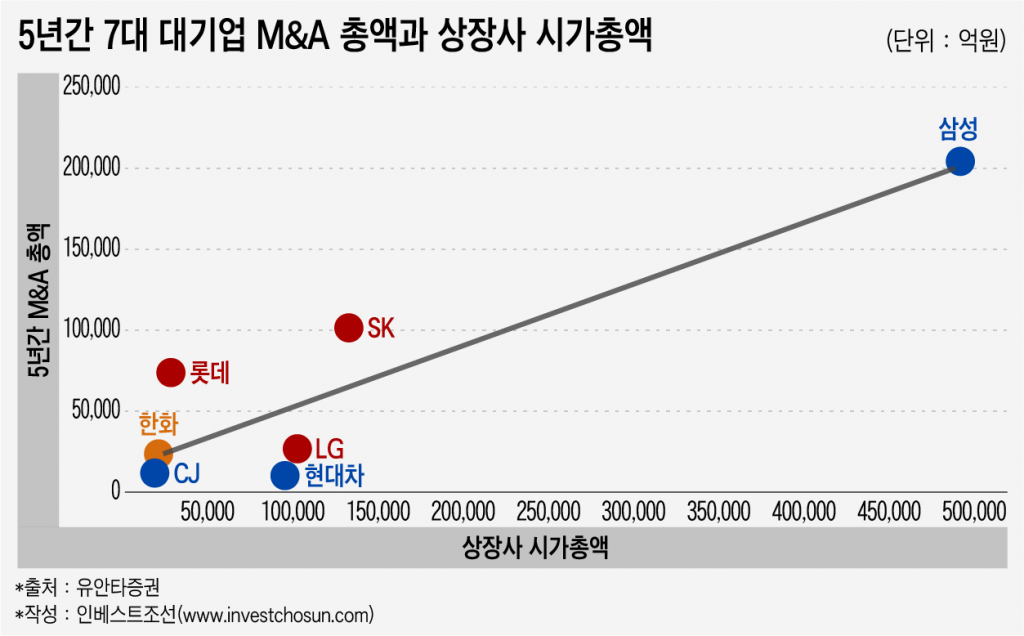

M&A 측면에선 올 한해 SK와 CJ가 가장 활발한 모습을 보였다. SK㈜는 연초 SK실트론·에스엠코어 인수로 포문을 연 데 이어 중국 물류기업 ESR 지분 인수, 카셰어링 업체 투로(TURO) 및 에너지 기업 유레카 투자로 숨 가쁜 한 해를 보냈다. 지난해 이후 꾸준히 투자은행(IB) 인력과 로펌 M&A 변호사를 내부 PM실로 영입해 내재화한 효과가 점차 드러나고 있다. 유레카 인수 과정에선 자본시장에서 사실상 사문화 된 코파펀드도 적극적으로 활용했다. 사모펀드(PEF)업계에선 “올 한해 SK의 실트론 인수보다 내부수익률(IRR)이 높은 거래를 찾기 힘들 것”이란 부러움 섞인 얘기도 나오고 있다.

CJ그룹은 이재현 회장 복귀와 맞물려 ‘2020년 매출 100조원'라는 목표를 세운 후 적극적인 M&A에 뛰어들고 있다. 최근엔 삼각합병을 통해 기존 'CJ㈜→KX홀딩스·CJ제일제당→CJ대한통운'으로 이원화 된 지배구조를 'CJ㈜→CJ제일제당→CJ대한통운'으로 단순화했다. 이를 통해 지주사가 계열사들의 M&A를 비롯한 투자 집행을 관리하기 더욱 쉬워졌다. 핵심 계열사 CJ대한통운이 든든한 모회사 CJ제일제당으로부터 자금을 지원받을 가능성도 커졌다. 다만 SK㈜와 달리 지주사 CJ㈜가 직접 거래에 뛰어들기보단 계열사들을 조율하는 역할에 힘을 싣는 분위기다.

롯데는 그룹차원의 M&A가 상대적으로 부진했다. 신동빈 회장의 검찰 수사와 그룹 지주사 전환이라는 당면 과제를 앞둔 상황이 반영됐다. 다만 지배구조 정비를 대부분 마쳐 ‘롯데지주’가 투자 자산을 충분히 확보한 만큼 향후 공격적인 M&A에 나설 가능성이 언급된다. 그간 M&A시장에서 활발한 활동을 보인 한화그룹은 한화테크윈 잔여 지분 인수 대금 납부 등으로 다시 무거워진 재무 부담을 해결하는 게 급선무로 꼽힌다.

M&A에 소극적인 그룹으론 여전히 LG와 현대차그룹이 꼽힌다. 다만 LG는 구본준 부회장이 경영 전면에 나선 이후 달라진 분위기가 감지되고 있다. 지주사 ㈜LG에도 실트론 매각 대금을 포함해 1조원 가까운 ‘실탄’이 축적됐다. LG전자와 공동으로 추진중인 오스트리아 전장업체 ZKW 인수 성사 여부로 투자자들이 그룹 전략 변화를 체감할 수 있을 전망이다.

-

◇ "모범적 지배구조" LG…형제 GS는 여전히 '깜깜'

지주사 투자 포인트의 다른 한 축인 ‘모범적 지배구조’ 측면에선 단연 LG가 선두로 꼽힌다. 오너일가가 직접 지분을 들고 있던 LG상사가 지주사 ㈜LG로 편입된 사례가 대표적이다. 김동연 경제부총리가 첫 방문한 대기업으로도 꼽히는 등 정부도 LG그룹을 지배구조 모범 기업으로 추켜세우며 호응하고 있다.

롯데그룹은 최근 오너 일가에 대한 검찰 수사 등 일련의 사태를 겪으며 뒤숭숭한 분위기가 이어지고 있다. 역설적으로 지주사 전환 및 각 계열사의 상장 작업을 통해 지배구조는 더 투명해졌다는 평가가 나온다. 오너 일가가 구형을 앞두고 있지만, 실형 여부와 관계없이 투자 측면에선 긍정적일 수 있다는 분위기도 감지된다. 최태원 회장 부재 당시 수펙스(SUPEX)를 통해 집단 경영 체제를 구축한 SK그룹 선례도 거론되고 있다.

한화그룹은 김승연 회장의 세 아들이 지분 100%를 소유했던 계열사 한화S&C를 분할을 통해 외부에 매각하며 규제에서 한 발 비껴갔다. 그간 한화S&C의 존재는 ㈜한화 투자자들의 투자 심리에 부정적인 영향을 미쳤다. 지난해 석연치 않은 과정으로 나스닥 상장사 한화큐셀의 태양광 관련 자산이 한화S&C가 보유한 한화큐셀코리아로 이전된 사례도 지탄을 받았다.

지배구조 측면에서 투자자들이 우려하는 그룹으로는 GS가 꼽힌다. 총수 일가 지분이 20%가 넘는 비상장사만 11곳에 달한다. 예를 들어 오너 일가가 지분 29%를 보유한 GS건설이 일감을 맡으면 비상장사 GS네오텍(허정수 회장 지분 100%)이 설비 공사를 맡고, 허서홍·허선홍 씨 등 오너일가가 50.1%를 보유한 GS ITM이 내부 전산망을 설치하고, 다시 오너가 4세들이 지분을 보유한 보헌개발이 관리 수익을 얻는 방식의 내부거래 구조가 공고하다는 지적이다. 국정감사 현장에서도 질타를 받으며 지배구조 문제 해결이 급선무인 상황이지만 마땅한 해결책을 찾긴 어렵다. 별다른 경영권 분쟁 없이 사촌 간 우애를 통한 경영이 대대로 이어지면서, 그룹 유지를 위해선 각 일가에 일정 수준 일감을 보장해줘야 하는 ‘아이러니’에 빠졌다는 평가다.

IB업계 관계자는 "일감 몰아주기가 억제되면 승계를 위한 재원은 배당 확대를 통해 마련될 가능성이 크기 때문에 지주사는 현금 창출에 공을 들이게 될 것"이라며 "여기에 지주사가 M&A 역량까지 자체적으로 갖추면 자회사의 사업 영역과 연계되는 투자를 통해 그룹 전체가 좋아질 수 있다"고 설명했다.

-

[인베스트조선 유료서비스 2017년 12월 21일 09:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기