대형엔진 부문 공격적 수주 천명한 경쟁사 현대중공업

인수후보들, MSC 수주전에 촉각

-

매각을 진행 중인 두산엔진이 두 가지 암초를 만났다. 매각 측은 인수자가 회사의 부채 대부분을 가져가면서도 일정 수준의 가격을 제시해주길 원하지만 인수 후보들은 시큰둥한 반응이다. 대형 엔진 사업을 양분하는 경쟁사 현대중공업이 어느 때보다 공격적인 사업 확장 의지를 내비치는 점도 인수 후보들에겐 고민거리다.

11일 투자은행(IB)업계에 따르면 두산엔진 인수 후보들은 현재 본입찰을 앞두고 실사를 진행 중이다. 키스톤PE, 글랜우드PE를 포함한 3~4곳이 인수적격후보로 선정됐다. 매각 주관사 크레디트스위스(CS)는 2월 설 연휴 전까지는 우선협상대상자를 선정한다는 계획이다.

두산그룹과 CS는 두산엔진의 인적분할을 통해, 두산밥캣(10.55%) 및 두산건설 지분 등 자산은 그룹에 남기고 사업회사와 부채는 매각하는 방안으로 거래를 진행 중이다. 지난해 12월 예비입찰 진행 단계에서 후보들에게 부채 이전 규모를 포함해 희망하는 인수 구조를 짜 올 것을 요구했다. 약 3900억원(지난해 3분기 기준)에 달하는 총차입금 중 인수자가 어느 정도 부담하느냐에 따라 최종 인수 가격도 결정될 전망이다. 부채가 전부 이전될 경우 매각가는 수백억원대에 그칠 수 있다.

두산그룹은 이번 매각으로 두산엔진의 모회사 두산중공업의 재무구조 개선을 꾀하고 있다. 두산중공업은 국내 원전 및 석탄발전사업 축소 기조로 실적 부진을 겪고 있다. 대안으로 가스터빈 및 신재생에너지 분야로 사업 축을 옮기려다 보니 투자재원 확보가 시급하다. 자금조달을 위한 신용도 개선을 위해서라도 두산중공업 연결기준 회계로 잡히는 차입금 감축이 중요한 상황이다.

다만 두산엔진이 상장사인 만큼 일반 주주들의 불만도 고려해야 한다. 조선업 활황기였던 지난 2011년, 2조원을 바라보던 두산엔진의 시가총액이 지금은 보유하고 있는 두산밥캣 지분 가치보다 줄었다. 매각 시점에 대한 주주들의 불만도 커질 수 있다.

한 증권사 조선담당 애널리스트는 "주주들은 조선업황이 더는 나빠지기 어려운 상황에서 두산엔진이 밥캣 지분을 조금씩 팔아 유동성을 회복하고 투자를 다시 시작하면 회사가 성장할 수 있다는 기대감이 있었다"며 "밥캣지분은 그룹에 남기고 사업회사를 외부에 매각하면 성장이 멈출 수 있다는 불안감이 있다”고 설명했다.

-

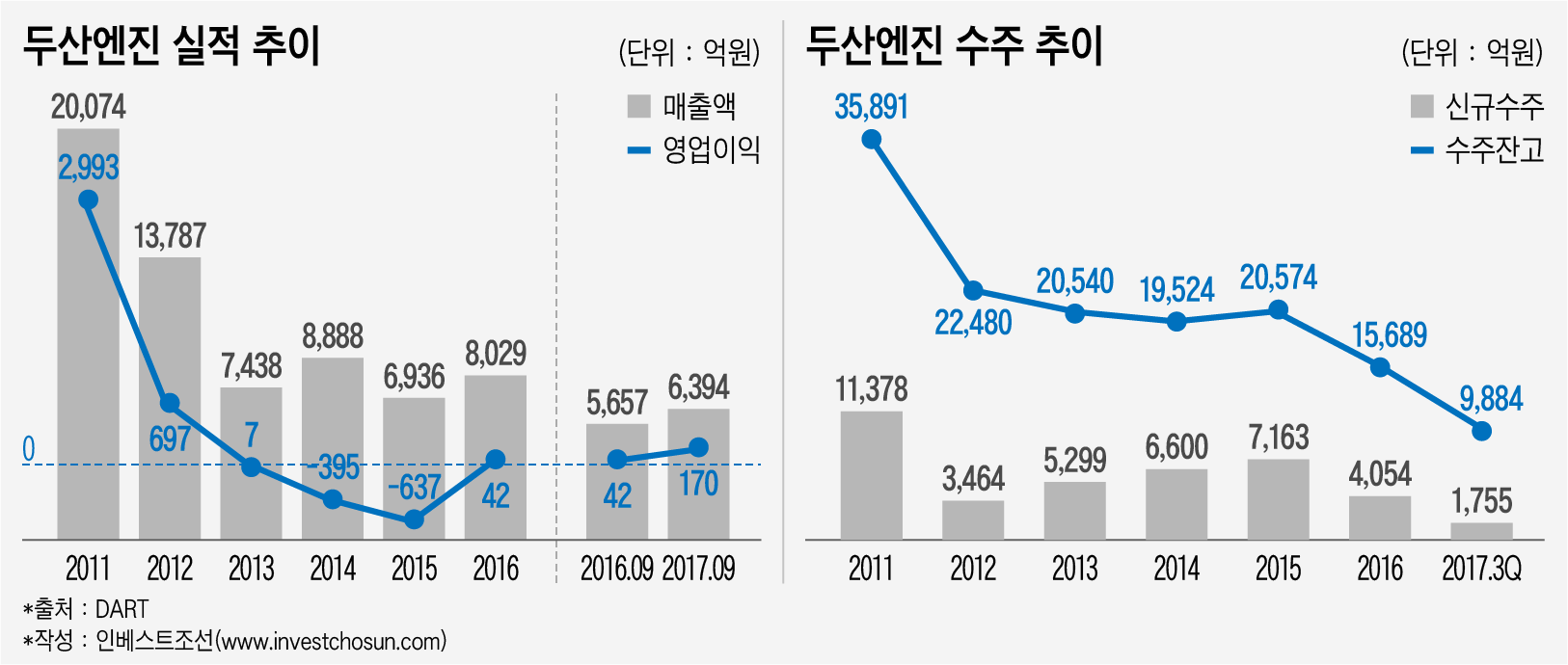

인수 후보들도 부채 이전이 반갑지만은 않다. 신규 수주 부진으로 현금유입이 줄어 차입금은 꾸준히 늘고 있다. 두산엔진의 지난 2017년 신규수주량은 전년에 비해서도 꾸준히 감소하는 모습이다. 통상적으로 수주에서 매출 인식까지 수개월이 걸리는 점을 반영하면 올해 실적 부진은 기정 사실이 됐다. 한국신용평가는 지난해 12월 두산엔진의 신용도를 BBB+에서 BBB로 하향 조정해 조달 환경이 단기간에 개선되긴 어려운 상황이다.

두산은 지난 2008년 ㈜두산 내 포장용기사업(두산 테크팩)을 MBK파트너스에 매각하면서 유사한 방식을 활용하기도 했다. 전체 인수금액 4000억원 중 현금으론 2008억원을 받고 나머지 1992억원은 기존 부채를 분할한 신설회사에 넘겼다. 당시엔 인수 부담을 줄인 선진 금융 기법이라고 회자됐다. 하지만 영업현금흐름으로 차입금을 줄이기 쉽지 않은 두산엔진 사례에선 '빚 떠넘기기'로 받아들여지고 있다.

향후 수주가 회복돼 실적 개선이 전망된다면 인수자가 ‘저가 매수’ 기회로 삼을 수 있다. 하지만 절치부심한 현대중공업이 엔진 부문에서 공격적인 수주전에 나설 채비를 갖추고 있어 두산엔진 매각에는 악재가 될 전망이다.

현대중공업은 지난해 그룹사 분할 과정을 거쳐 지주사 전환을 마쳤다. 그간 '조선'이라는 그룹 전체 사업으로 평가받던 사업별 성과는 이제 계열사별 ‘책임 경영’이라는 기조 아래 분산됐다. 개별 사업들의 성과가 시장에 고스란히 드러나게 된 셈이다. 현대중공업도 수장을 교체한 이후 투자자설명회(IR)를 통해 대형 엔진 사업의 청사진을 알리는 데 골몰하고 있다. 삼성중공업·대우조선해양을 비롯한 그룹 외 고객사 수주 확보 전략을 내비치기도 했다. 최근에는 글로벌 해운사 MSC가 대우조선해양과 삼성중공업에 발주한 선박에 탑재할 대형 엔진 수주를 두고 해프닝이 벌어지기도 했다. 현대중공업이 전량 수주에 성공해 두산엔진이 고배를 마셨다고 전해졌고, 두산엔진 측은 "확정된 바 없다"며 진화에 나섰다.

인수후보 관계자는 "조선업계에선 '현대중공업이 시장을 다시 흐리고 있다'는 불만이 나올 정도로 현대중공업이 실적 확보에 매진한다는 얘기가 나오고 있다"며 "MSC의 발주 물량을 두산엔진이 지켜내느냐 여부에 그룹의 두산엔진 매각 의지가 드러날 것으로 보고 있다"고 설명했다.

-

[인베스트조선 유료서비스 2018년 01월 11일 07:00 게재]

이미지 크게보기

이미지 크게보기