방향 정해지지 않은데 주가 오르며 가격 부담

-

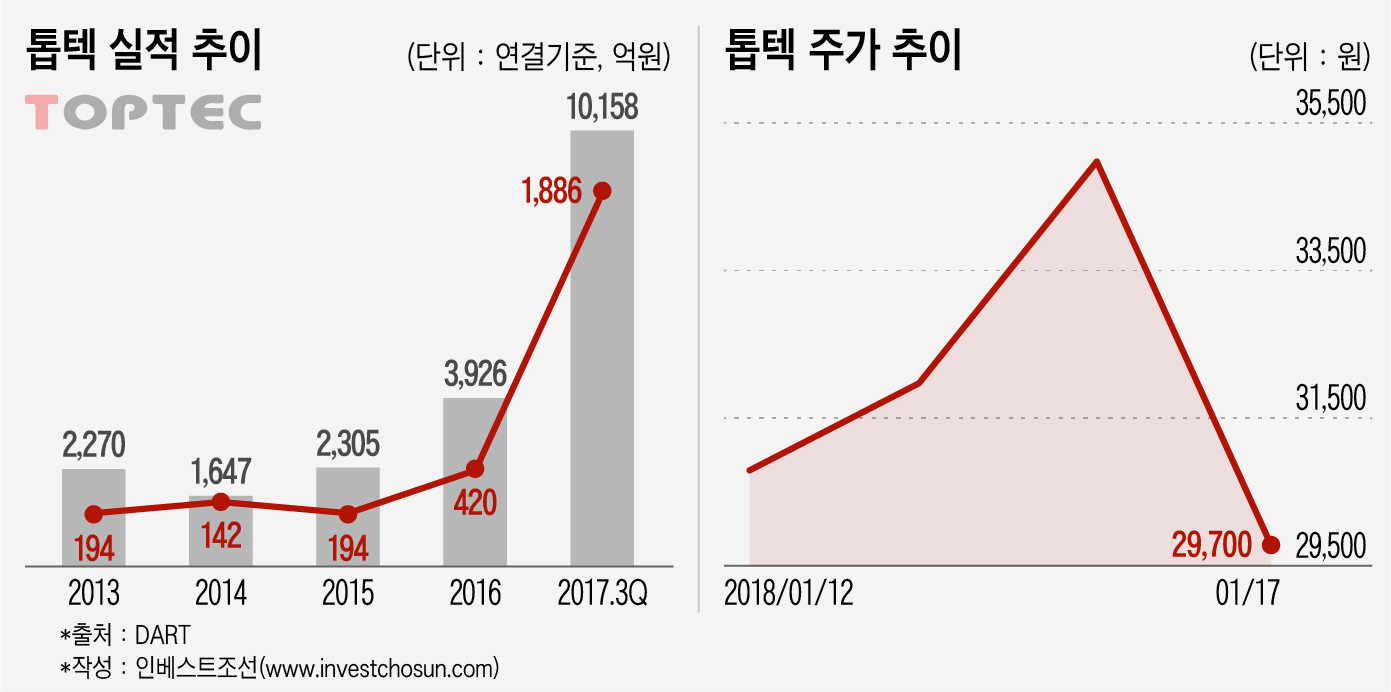

SK텔레콤(이하 SKT)의 물류 자동화 업체 톱텍 인수 추진은 연초 인수·합병(M&A) 업계에서 화제가 됐다. SKT가 모처럼 국내 기업 인수를 위해 지갑을 열었다. 인수설 직후 양 사는 '검토 중'이라 공시했지만 바로 다음 날인 17일 SKT가 공식적으로 이를 부인해 거래가 사실상 종결됐다. 업계에선 인수 소식이 알려지며 가격 부담이 커진 데다 SKT 실무진 내에서 회의적 시각에 힘이 실렸을 것으로 내다보고 있다.

톱텍 최대주주의 경영권 매각설은 지난해 중순부터 업계에서 물밑에서 언급됐다. 톱텍은 지난 1992년 이재환 회장과 방인복 사장이 공동으로 창업했다. 현재 주주 구성은 창업자인 이 회장이 지분 29.94%를 보유하고, 방 사장이 9.12%, 이 회장의 부인이 7%를 보유하고 있다. 매각 대상도 이 회장 측이 보유한 지분 총 46%로 전해진다.

투자은행(IB)업계에선 지난해 중순 이후 경영권 매각을 희망한 이 회장 측이 일부 대기업들을 대상으로 꾸준히 인수 의사를 타진해 온 것으로 알려졌다. 거래 초반에는 SKT가 10% 내외 소수 지분을 취득해 협업하는 방안이 검토됐고, 이어 경영권을 매각(Buyout)하는 방향으로까지 확장됐다.

사업을 일정 궤도에 올린 이 회장은 경영에서 손을 떼고 '인생 2막'을 꿈꿔온 것으로 알려졌다. 부산기계공업고등학교 졸업 후 현업에 뛰어든 이 회장은 회사를 1조원 매출의 탄탄한 중견기업으로 키워냈다. 동종 업계 내에서는 이 회장이 경영에서 손을 떼고 정계 진출을 타진할 것이란 얘기가 나왔다. 자수성가 신화를 바탕으로 고향인 경상북도 봉화에서 영향력이 큰 것으로 알려졌다.

-

SK는 이미 지난해 에스엠코어를 인수해 창고 자동화 설비 분야에 발을 들였다. 본격적인 스마트팩토리 분야 확장을 위해선 시장이 더 큰 제조라인 자동화 분야에 기술 및 장비 확보가 필요했다. SKT는 톱텍이 삼성디스플레이·삼성SDI를 비롯한 삼성그룹 수주를 바탕으로 OLED·2차전지 쪽으로 사업을 확장해온 점에 주목했다. SKT는 거래 초반까진 재무적투자자(FI)로 서울에 사무소를 꾸린 중국계 PEF운용사를 검토했지만, 이후 IMM인베스트먼트와 공동 인수를 추진했다.

SKT는 톱텍 인수를 두고 장고를 거듭해왔다. 지난 12월에는 주요 활용처가 될 SK하이닉스, SK이노베이션을 포함한 계열사 임직원이 회사 실사에 참여했고 톱텍 경영진의 프리젠테이션(PT)까지 경청하며 급물살을 타기도 했다. SKT는 “인수를 검토한 건 맞지만 일부 이견이 있어 최종 인수로 이어지지 않았다”며 인수가 진행된 점은 부인하지 않았다.

SK측이 주목한 활용처는 두 가지였다. SKT는 톱텍이 꾸리는 디스플레이 후공정 사업을 확장해 SK하이닉스 반도체 공장 장비로 활용하는 방안을 고려했다. 또 톱텍의 주요 자회사 레몬이 보유한 기술력을 활용해 SK이노베이션의 배터리 분리막 사업에 적용하는 안을 고려했다.

하지만 SKT에서도 인수를 두고 의견이 첨예하게 갈렸다는 게 관계자들의 전언이다. 디스플레이와 2차전지에서 활용해온 톱텍의 장비를 반도체공장 설비로 활용하려면 일정 정도 추가 투자와 시행착오가 필요하다. IT업계 한 관계자는 “이전부터 삼성전자도 톱텍 기술을 반도체 분야에 확장하려 시도했지만 실패한 것으로 알고있다”고 말했다.

현재 톱텍의 주요 매출처인 삼성과의 관계도 고민거리였다. SK는 톱텍 인수 이후 그룹간 관계가 끈끈한 대만 홍화이를 활용해 디스플레이 후공정 사업을 넓혀가는 방안도 고려했다. 하지만 삼성과 홍화이는 전면전이 진행 중이다. 홍화이가 인수한 샤프가 삼성전자에 LCD 공급을 중단하겠다고 통보해 TV사업이 위기에 빠진 점은 잘 알려졌다. SK그룹이 ‘차이나 인사이더’ 전략으로 활용하려면 기존 캐시카우인 삼성그룹향(向) 매출은 사실상 포기해야 하는 상황이다.

주주들의 불만이 예고된 점도 고민거리다. SKT는 지난해 자회사 SK하이닉스를 통한 배당수익을 주주에게 나누기보다 4차 산업혁명을 앞둔 SKT의 신사업 발굴에 사용하겠다 밝혔다. 통신업을 기간산업으로 간주해 안정적 배당을 기대했던 외국인 주주들과 첨예한 긴장에 놓여 있다. 이런 상황에서 뭉칫돈이 들어갈 M&A를 진행하려면 주주들의 반응에도 신경을 써야 했다.

한 증권사 SK그룹 담당 연구원은 “SKT의 투자자들은 물론 특히 외국인 주주들은 SK그룹이 SKT를 ‘현금 창고’로 활용하는 데 극도로 민감해 한다”며 “SKT는 톱텍을 보유한 ICT기술과 접목해 4차산업에 활용하겠다고 알리겠지만 구체적인 비전이 없다면 주주들은 단순히 또 하나의 제조업체를 인수한 것으로 받아들였을 것”이라고 내다봤다.

내부에서도 확실한 방침이 세워지지 않은 가운데 협상 소식이 알려지며 톱텍의 주가도 대폭 상승했다. SKT 입장에선 인수부담까지 빠른 속도로 커진 셈이다. 이런 해프닝 탓에 잠정적으로 인수는 중단됐고, 이재환 톱텍 회장의 ‘인생 2막’도 당분간 연기됐다.

-

[인베스트조선 유료서비스 2018년 01월 21일 09:00 게재]

이미지 크게보기

이미지 크게보기