올해 주당 배당액 유지하려면 배당총액 크게 늘려야

이익을 대폭 늘리거나 배당성향 상향 조정 필요성

-

최소 2.7%의 우선배당을 보장한다는 미래에셋대우 우선주는 매력적인 투자 대상일까. 배당을 나눠먹어야 하는 주식이 '대폭' 늘어나는만큼 결국 이익 규모가 얼마나 성장할지, 배당성향은 얼마나 높일지부터 따져봐야 한다는 분석이다.

미래에셋대우가 올해 영업 목표로 세전이익 1조원을 내건 것도 결국 이런 부담을 염두에 뒀기 때문이라는 평가다. 미래에셋대우의 지난해 세전이익은 6600억여원이었다.

오는 21일 본격적인 공모 절차가 시작되는 미래에셋대우 우선주의 발행가액은 주당 5000원(액면가)로 사실상 확정됐다. 보통주 가중산술평균 주가에 40%의 우선주 괴리율을 적용해 할인하고, 여기에 15%의 공모 할인율을 적용한 덕분이다. 미래에셋대우 보통주는 연초 이후 1만원 안팎에서 거래돼왔다.

미래에셋대우는 이 우선주에 대해 올해 2.7%(2019년 연초 배당), 이후 2.4%의 우선배당률을 약속했다. 1주당 기준 최소 연 135원(2019년 이후 120원)의 배당을 약속한 것이다. 참가적·누적적 우선주라 이익 규모가 커질수록 배당액이 늘어나고, 업황 악화로 배당을 못 받더라도 이후 몰아받을 수 있다.

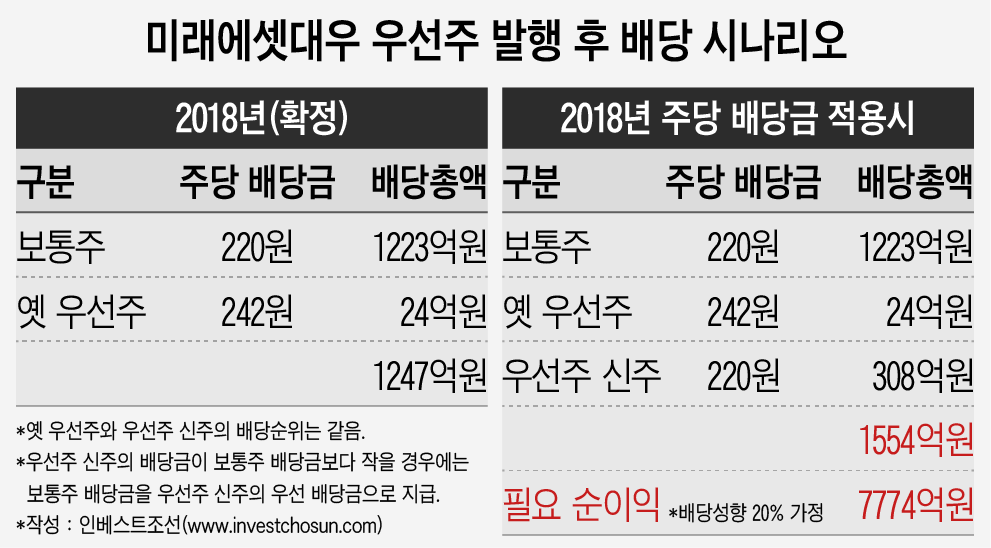

미래에셋대우의 올해 배당액은 보통주 주당 220원, 우선주(1983년 발행한 옛 우선주) 주당 242원이다. 이번에 공모하는 신주 우선주는 보통주 배당금이 우선주보다 높으면 보통주 배당금과 동일한 금액을 배당받는다. 올해와 같은 배당금을 받는다고 가정하면 시가 배당률은 4.4%로 뛰어오른다. 미래에셋증권 시절 보통주 주당 300원을 배당한 전례가 있다는 점을 감안하면 기대 배당수익률은 최대 6%까지 올라간다.

미래에셋대우는 물론, 공모를 맡은 삼성증권과 KB증권은 이런 점을 적극적으로 잠재 투자자들에게 마케팅하고 있다. 대형사에게 유리하게 판도가 변하고 있는 증권업계에서, 국내 1위 증권사의 수익성·안정성에 투자하라는 것이다. 기대할 수 있는 수익률도 저금리 시대에 나쁘지 않은 수준이라는 설명이다.

다만 이런 계산은 '한정된 배당을 나눠먹어야 하는 입이 늘어난다'는 전제를 충분히 고려하지 않은 시각이라는 분석도 나온다.

현재 미래에셋대우의 배당을 받을 수 있는 총 주식 수는 5억6579만여주(자사주 제외)다. 우선주 유상증자 이후엔 배당 대상 주식 수가 7억주가 된다. 25%나 늘어난다.

만약 새로 발행되는 우선주 1억4000만주에까지 올해 주당 배당금을 적용한다면, 내년 미래에셋대우의 배당총액은 1500억여원이 넘는 수준으로 늘어난다. 그간 20% 안팎이었던 미래에셋대우의 배당성향을 고려하면 올해 연간 순이익이 7000억원을 달성해야 지급 가능한 규모다. 올해 배당성향(약 25%)를 그대로 적용해도 6000억원의 세후 순이익을 올려야 한다.

시가수익률 기준 6%에 해당하는 주당 300원 배당은 그래서 더욱 비현실적이라는 지적이다. 이 경우 배당총액은 2100억여원이 넘어간다. 현재 배당성향을 유지한다고 가정하면, 미래에셋대우가 최소 8000억~1조원의 세후 순이익을 기록해야 가능한 배당 수준이다.

만약 공모에 참여한 우선주 주주에게 올해 수준(주당 220원)의 배당을 지급하면서 배당총액을 올해 수준으로 유지한다면, 보통주 배당금이 크게 줄어들 수도 있다. 보통주 주주들 입장에선 원치 않는 시나리오다.

미래에셋대우가 공모에 참여할 우선주 투자자는 물론, 기존 주주들에게도 최소 올해 수준의 배당을 지급하려면 순이익 규모를 25% 이상 크게 늘리거나, 배당 성향을 현 20% 안팎에서 30% 이상으로 조정하는 방법밖에 없는 셈이다.

올해 미래에셋대우가 개별 사업부에 지난해 대비 50%에서 많게는 150%의 이익 목표치를 할당하고, 세전 이익 1조원을 목표로 내세운 건 결국 이런 맥락이 작용한 것으로 풀이된다. 주요 증권사 리서치센터들은 올해 미래에셋대우의 세전 이익 규모를 7000억~8000억원 안팎으로 전망하고 있다.

배당 대상 주식수가 더 늘어날 가능성도 염두에 둬야 한다. 현재 미래에셋대우의 자사주는 16%에 달한다. 미래에셋대우는 지난해 네이버와 전략적 제휴를 맺으며 자사주 7.1%를 매각했다. 당연히 이 7.1%에 대한 배당권도 부활했다. 미래에셋대우가 자기자본확충에 집중하고 있는 상황에서 자사주 추가 매각이 이뤄진다면 파이가 충분히 커지지 못한 상태에서 '입'만 더 늘수 있는 셈이다.

최근의 시장금리 상승 추세를 고려하면 올해 2.7%, 내년 이후 2.4%의 우선배당률은 다소 아쉬울 수도 있다. 금리가 오르며 최근 일부 은행에서 최대 연 2.6%의 특판 정기예금을 내놓고 있는 상황인 까닭이다. 미래에셋대우 우선주의 투자 매력은 결국 이익 성장이나 배당성향 확대에 따른 '우선배당률 플러스 알파'에 있는 셈이다.

한 증권사 관계자는 "내년 이맘때 딱 '우선배당률' 수준의 배당만 지급한다 발표한다면 투자자들이 다소 실망할수도 있을 것"이라며 "이익은 시장에 좌우되는 부분도 있는만큼, 미래에셋대우에서 명시적으로 배당성향 확대에 대해 입장을 내놓는다면 공모 흥행에 도움이 될 것"이라고 말했다.

-

[인베스트조선 유료서비스 2018년 02월 07일 11:12 게재]

이미지 크게보기

이미지 크게보기