롯데물산 활용 가능성...외부 매각설도

통합감독시스템 도입되면 자본확충 부담

'금융계열사 보유 의지 얼마나 큰가' 분수령

-

금융계열사 지배구조 정리는 지주 체제 완성을 위해 롯데그룹이 반드시 해결해야 하는 변수 중 하나다. 일단 지주 밖 계열사인 호텔롯데를 활용하곤 있지만, 호텔롯데도 결국 지주 체계에 편입돼야 한다는 점에서 확실한 해결책은 아니다.

조만간 도입될 예정인 금융그룹 통합감독시스템 역시 부담이다. 그룹 사업구조 특성상 금융계열사의 자본 확충이 불가피해질 수 있어서다. 금융계열사의 성장성은 제자리걸음인데, 보유 부담만 커지고 있는 셈이다.

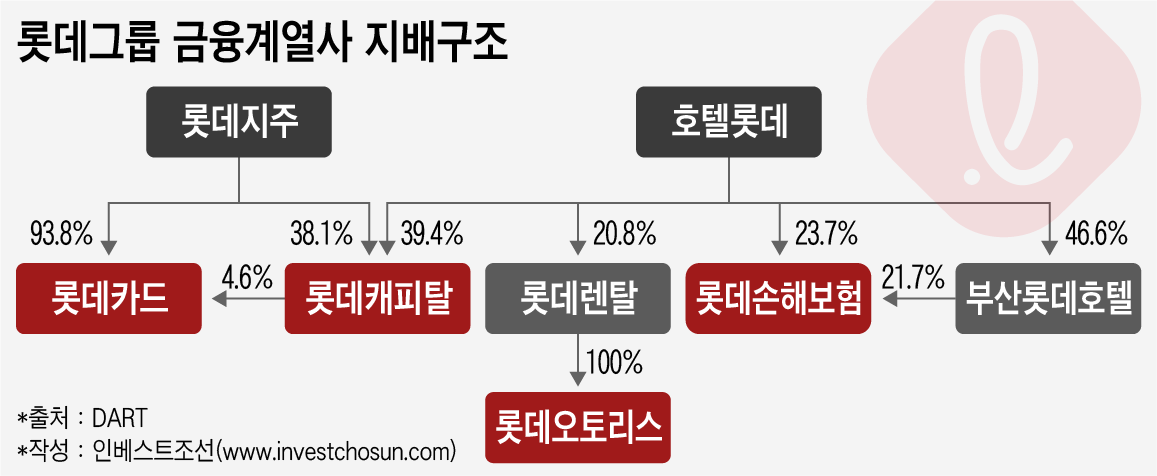

지난해 10월 정식출범한 롯데지주는 일단 내년 10월까지 보유 중인 롯데카드 지분 93.8%와 롯데캐피탈 지분 38.1%를 처분해야 한다. 비금융 지주회사는 금융계열사의 지분을 보유할 수 없도록 규정한 공정거래법 때문이다.

롯데지주 역시 이 점을 신경쓰고 있다. 롯데지알에스 등 5개 계열사의 투자부문을 분할해 롯데지주에 합병하기에 앞서, 이들이 보유하고 있던 금융계열사 지분을 모두 미리 호텔롯데에 넘긴 것이다. 롯데지주의 금융계열사 지분율이 더 이상 높아지지 않게 하려는 포석이다.

자금력이나 덩치 등을 고려해볼때 롯데지주가 직접 보유하지 못하는 금융계열사는 일단 호텔롯데를 활용해 보유할 가능성이 크다는 분석이다. 호텔롯데는 이미 롯데캐피탈과 롯데손해보험의 최대주주이기도 하다.

다만 호텔롯데를 통한 금융계열사 지배는 임시방편에 지나지 않는다. 롯데그룹의 지배구조를 롯데지주 중심으로 재편하려면 결국 호텔롯데 역시 지주 체제 내에 편입돼야 하는 까닭이다. 이 경우 금융계열사들은 다시 갈 곳을 잃는다.

일각에서는 이런 맥락에서 외부 매각 가능성을 언급하기도 한다. 중간지주회사 제도 도입이 지지부진한 상황에서 보유가 쉽지 않고, 성장성도 한계에 달한 금융계열사를 굳이 품고 갈 이유가 있겠느냐는 것이다. 이전에 신한금융그룹이 롯데카드에 관심을 보이기도 했다. 금융 부문이 약한 일부 대기업 그룹도 잠재 인수자로 이름이 오르내리고 있다.

물론 롯데그룹이 금융계열사를 포기하긴 쉽지 않다는 반론도 만만치 않다. 금융계열사들이 비금융계열사와 사업적으로 보완 관계를 맺고 있고, 시너지도 상당하다는 것이다. 당장 카드 없는 유통은 상상하기 어렵다는 지적이다.

금융계열사 보유로 가닥을 잡을 경우, 롯데물산을 활용할 가능성이 점쳐진다. 롯데물산은 일본롯데홀딩스의 자회사(지분율 57%)로 지주 체제 밖에 위치해있다. 롯데물산은 롯데케미칼의 최대주주(31.3%)로, 사실상 그룹 화학부문의 중간지주회사 역할을 맡고 있기도 하다.

롯데지주가 보유한 금융계열사 지분을 롯데물산에 넘기고, 롯데물산이 보유한 롯데케미칼 지분을 롯데지주에 넘기면 화학 부문을 지주에 편입시키며 금융계열사 보유 문제도 일거에 해결할 수 있다.

지주 보유 지분을 정리한다고 롯데그룹 금융계열사 이슈가 끝나는 것은 아니다. 파장을 가늠하기 어려운 새 규제인 '금융그룹 통합감독시스템' 도입이 추진되고 있어서다. 롯데는 통합감독시스템 도입시 삼성, 미래에셋과 더불어 가장 큰 부담을 지게 될 그룹으로 꼽힌다.

통합감독시스템은 개별 계열사의 업권별 자본규제에 더해, 전체 금융계열사의 필요자본과 요구자본을 계산해 별도의 자본적정성 유지 의무를 지우는 것이 골자다. 자본적정성 계산식에서 금융계열사 출자액, 비금융계열사 신용공여액 등이 자본에서 차감된다.

롯데그룹의 금융계열사간 출자액은 총 300억원 규모로 그리 부담스럽지 않다. 문제는 비금융계열사에 대한 신용공여다.

롯데그룹 주요 금융계열사 4곳(카드·캐피탈·손보·오토리스)의 총 자기자본은 4조원 안팎이다. 이들이 비금융계열사에 제공한 총 신용공여액은 지난해 말 기준 자기자본의 4분의 1인 1조원에 육박한다. 캐피탈이 5500억여원으로 가장 규모가 크다. 카드의 신용공여 규모도 3600억여원에 달한다.

비금융계열사에 대한 신용공여액은 통합감독시스템상 그룹 자본적정성 평가 지표에서 분모인 필요자본에 가산된다. 신용공여가 많으면 많을수록 자본적정성이 낮아지는 구조다.

경우에 따라서는 롯데 금융계열사에 대규모 자본확충이 필요해질 수도 있다는 분석이다. 이 때문에 금융권 일각에서는 롯데카드 등 금융계열사의 기업공개(IPO)나 상장전투자(Pre-IPO) 가능성을 점치기도 한다. 지배구조 개편 과정에서 증자 주체가 마땅치 않은 상황이라, 단기간에 대규모로 자본을 늘리기 위해선 외부 자본 유치 외엔 마땅한 대안이 없는 까닭이다.

다만 신용공여액이 필요자본에 얼마나·어떻게 가산될지, 그룹 자본적정성 지표는 어느정도 수준을 요구할지 등은 아직 미정이다. 금융감독원은 일단 상반기 내 가이드라인을 제시한다는 계획이다.

한 금융권 관계자는 "롯데그룹이 금융계열사 지배구조를 어떻게 정리할지, 자본을 어떻게 확충할지 움직임에 따라 보유 의지가 얼마나 큰지 확인할 수 있을 것"이라며 "생각보다 적극적으로 자본시장을 활용할 가능성이 크다고 본다"고 말했다.

-

[인베스트조선 유료서비스 2018년 02월 21일 07:00 게재]

이미지 크게보기

이미지 크게보기