모회사·정유업계 평균 PER은 9배 안팎...50% 높아

"성장성 인정해야" vs "공모가 높이려는 포석" 팽팽

-

기업공개(IPO) 공모에 착수한 SK루브리컨츠가 공격적인 공모가를 제시하고 나섰다. 제시한 공모희망가대로 상장에 성공한다면, 모회사 SK이노베이션을 뛰어넘어 국내 정유업계 최고 수준의 밸류에이션(가치)을 인정받게 된다.

SK루브리컨츠는 제출한 증권신고서에서 공모희망가 밴드를 주당 10만1000~12만2000원으로 제시했다. SK루브리컨츠의 지난해 연결 기준 주당 순이익은 9002원이다. 주가순이익비율(PER)로 따지면 하단은 11.2배, 상단은 13.6배로 계산된다.

공모희망가 밴드는 공정가치인 주당 평가가액에 최대 26.5%의 할인율을 적용한 금액이다. 주관사단이 산정한 SK루브리컨츠 1주당 가치는 13만7400원이다. PER 기준 15.3배에 달한다.

국내 정유·가스 등 에너지 업체 평균 PER은 9배 안팎이다. SK이노베이션은 우선주 포함 기준 9.4배이고, 에쓰오일 주가는 PER 11배 수준에서 형성돼있다. 에쓰오일은 SK루브리컨츠가 공모가 산정 과정에서 국내 기업 중 유일하게 '비교회사'로 선정한 곳이기도 하다.

SK루브리컨츠가 공모희망가 밴드 내에서 공모가를 확정하게 되면 PER 기준 밸류에이션으로는 정유업계 '대장주'가 된다. 생명보험업계에서 삼성생명보다 ING생명이 더 높은 가치를 인정받고 있는 것과 비슷한 모양새다.

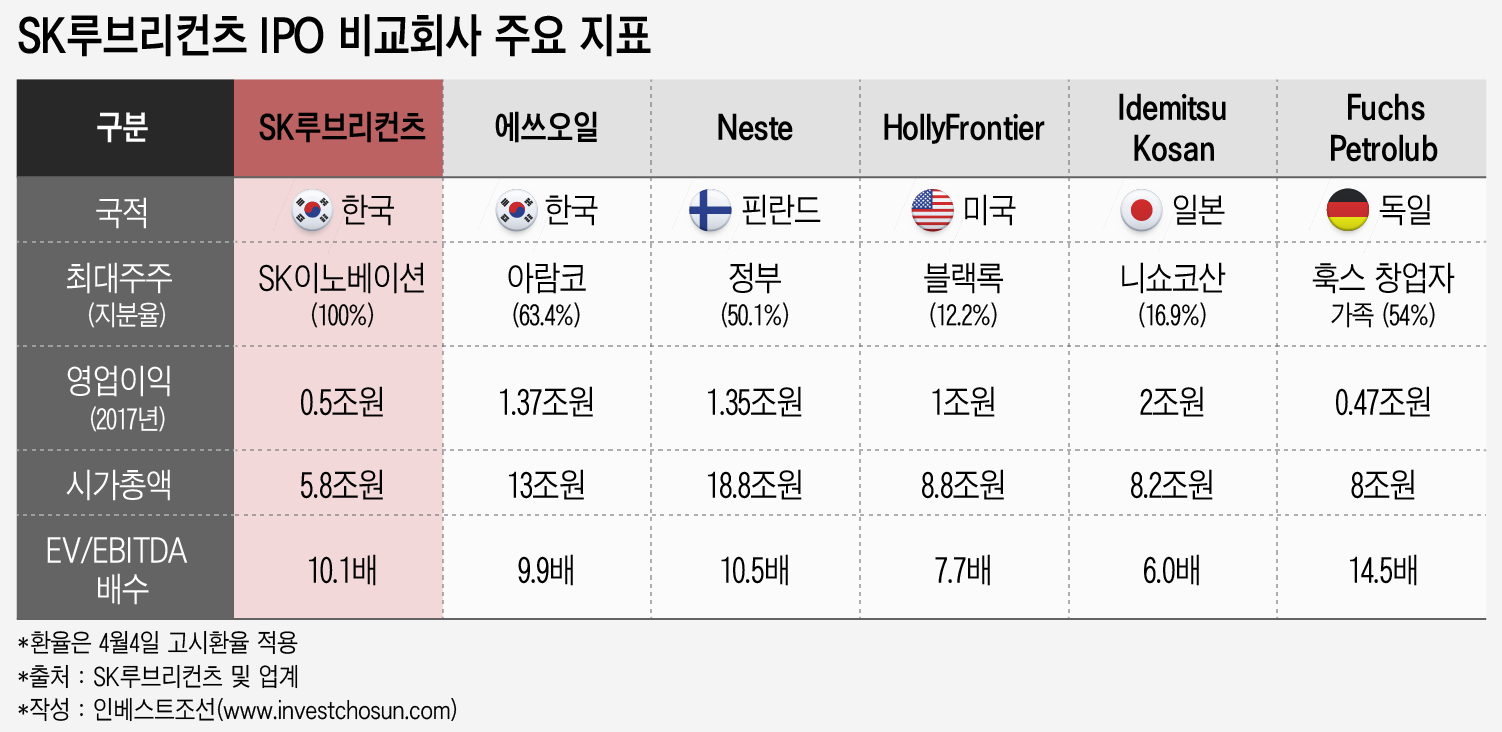

다만 SK루브리컨츠는 공모가를 산정하며 PER 척도를 사용하지 않았다. 인수합병(M&A) 시장에서 주로 활용하는 '기업가치 대비 상각전 영업이익'(EV/EBITDA)을 기준으로 주당 가치를 계산했다. 비교회사 중 법인세율 등이 크게 다른 외국계 기업이 많고, 설비 투자로 인해 감가상각비 비중이 높다는 이유에서였다.

SK루브리컨츠는 비교회사로 에쓰오일 외에 ▲핀란드의 국영 석유·가스회사인 네스트(Neste) ▲미국의 글로벌 에너지기업 홀리프런티어(HollyFrontier) ▲LG·에쓰오일 등 국내사와 거래관계를 맺고 있는 일본의 정유화학업체 이데미쓰고산(Idemitsu Kosan) 등 7곳을 선정했다.

이들의 EV/EBITDA 배수 평균치는 10.1배였다. SK루브리컨츠의 지난해 EBITDA는 5860억원이었다. 여기서 순부채 등을 제외한 후 '적정 시가총액'으로 5조8500억여원으로 산정한 것이다. 이를 이번에 발행할 신주를 포함해 주당 가치로 나눈 게 13만7400원이다.

물론 SK루브리컨츠는 SK이노베이션 사업 부문(자회사 포함) 중에서도 이익률이 높은 회사다. 지난해 SK이노베이션의 전체 영업이익률은 6.9%였지만, SK루브리컨츠는 14.6%를 기록했다. SK이노베이션 전체 영업이익 중 SK루브리컨츠가 차지한 비중은 15.6%였다.

공모가를 확인한 국내 투자업계의 반응은 다소 엇갈린다. 일각에선 윤활유 시장, 특히 고품질 기유(Group Ⅲ) 시장에서 SK루브리컨츠가 압도적인 세계 1위(생산능력 기준)라는 점을 감안해야 한다는 의견이 나온다. 고품질 기유 시장은 성장성이 높고, 이익률도 당분간 높은 수준을 유지할 전망이라는 것이다.

다른 한 편에서는 이미 SK이노베이션 주가에 SK루브리컨츠의 성장성이 이미 반영돼 있는데 50%나 높은 PER을 줘야 할 이유가 없다는 의견이 맞선다. 연간 유무형 감가상각비가 800억원 수준인 SK루브리컨츠가 EV/EBITDA를 지표로 삼은 건 '공모가를 끌어올리기 위한 포석일 뿐'이라는 평가도 나온다.

한 운용사 공모주 담당자는 "결국 투자자들이 즐겨보고 참고하는 지표는 PER인데, PER로 따지면 공모가가 업계 평균보다 다소 높은 느낌"이라며 "설명회 과정에서 윤활유 시장의 성장성과 루브리컨츠의 경쟁력을 꼼꼼히 체크할 생각"이라고 말했다.

SK루브리컨츠는 해외에서는 오는 16일부터 26일까지, 국내에서는 오는 25일부터 26일까지 기관투자가로부터 수요예측을 받아 공모가를 확정할 계획이다. 마케팅을 위한 기업설명회는 오는 12일부터로 예정돼있다.

-

[인베스트조선 유료서비스 2018년 04월 05일 07:00 게재]

이미지 크게보기

이미지 크게보기