-

베어링프라이빗에쿼티아시아가 교보생명 인수금융 리파이낸싱을 추진한다.

9일 관련업계에 따르면 베어링PEA는 교보생명 인수금융을 리파이낸싱하기 위해 한국투자증권과 우리은행을 주관사로 삼아 대주단을 구성하고 있다. 두 번째 리파이낸싱이며 총 2630억원 규모다. 이르면 이달 말 거래가 종결될 예정이다.

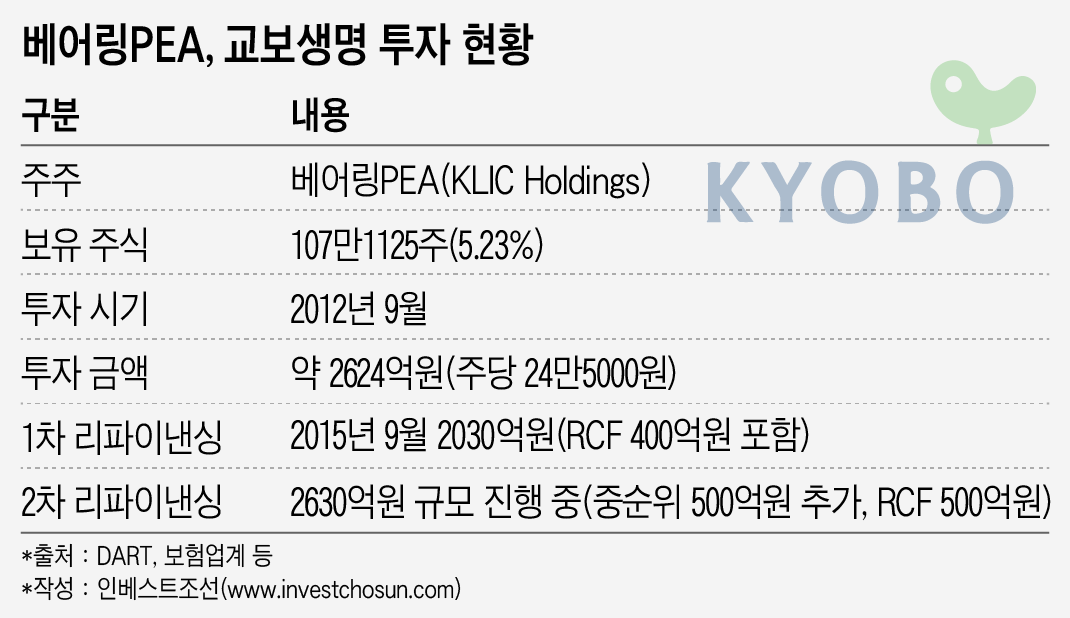

베어링PEA는 2012년 약 2640억원을 들여 대우인터내셔널(현 포스코대우)로부터 교보생명 주식 5.23%를 인수했다. 당시 어피니티에쿼티파트너스, IMM PE, 싱가포트투자청(GIC) 등도 각각 4.5~9%의 주식을 사들였다.

베어링PEA는 3년 후 2030억원(한도대출 400억원포함) 규모 리파이낸싱을 단행했고, 그 중 300억원가량을 배당 재원으로 활용했다. 당시 대출 금리는 4% 초반, 담보인정비율(LTV)는 50% 중반대였다.

-

베어링PEA는 이번 리파이낸싱을 통해 차입 규모를 키운다. 중순위 트랜치 500억원을 추가했고, 한도대출(RCF)도 100억원 늘리기로 했다. 만기는 기존 5년에서 4년 6개월로 바뀐며, 금리는 4% 후반대로 예상된다.

LTV는 회사의 순자산 규모가 커짐에 따라 40% 중반대로 하락할 전망이다. 교보생명의 자본총계는 2015년 7조1358억원에서 2016년 7조4242억원, 지난해 9조3513억원으로 늘었다.

이번 리파이낸싱에 대한 평가는 미묘하게 엇갈린다. 대체로 LTV가 낮아졌고 신창재 교보생명 회장에 대한 풋옵션 등 장치가 있어 안전한 투자란 평가다. 반면 지금까지 기업공개(IPO)가 이뤄지지 않았고 재무적투자자(FI)들이 투자회수에 어려움을 겪었다는 점을 지적하는 의견도 있다.

-

[인베스트조선 유료서비스 2018년 04월 09일 10:32 게재]

입력 2018.04.11 07:00|수정 2018.04.10 18:42

2015년 이후 두 번째…600억 증액

이미지 크게보기

이미지 크게보기