가치 크고 자산 적어 IPO가 오너家에 유리

여론 등 감안하면 현대건설과 단순 합병 가능성

-

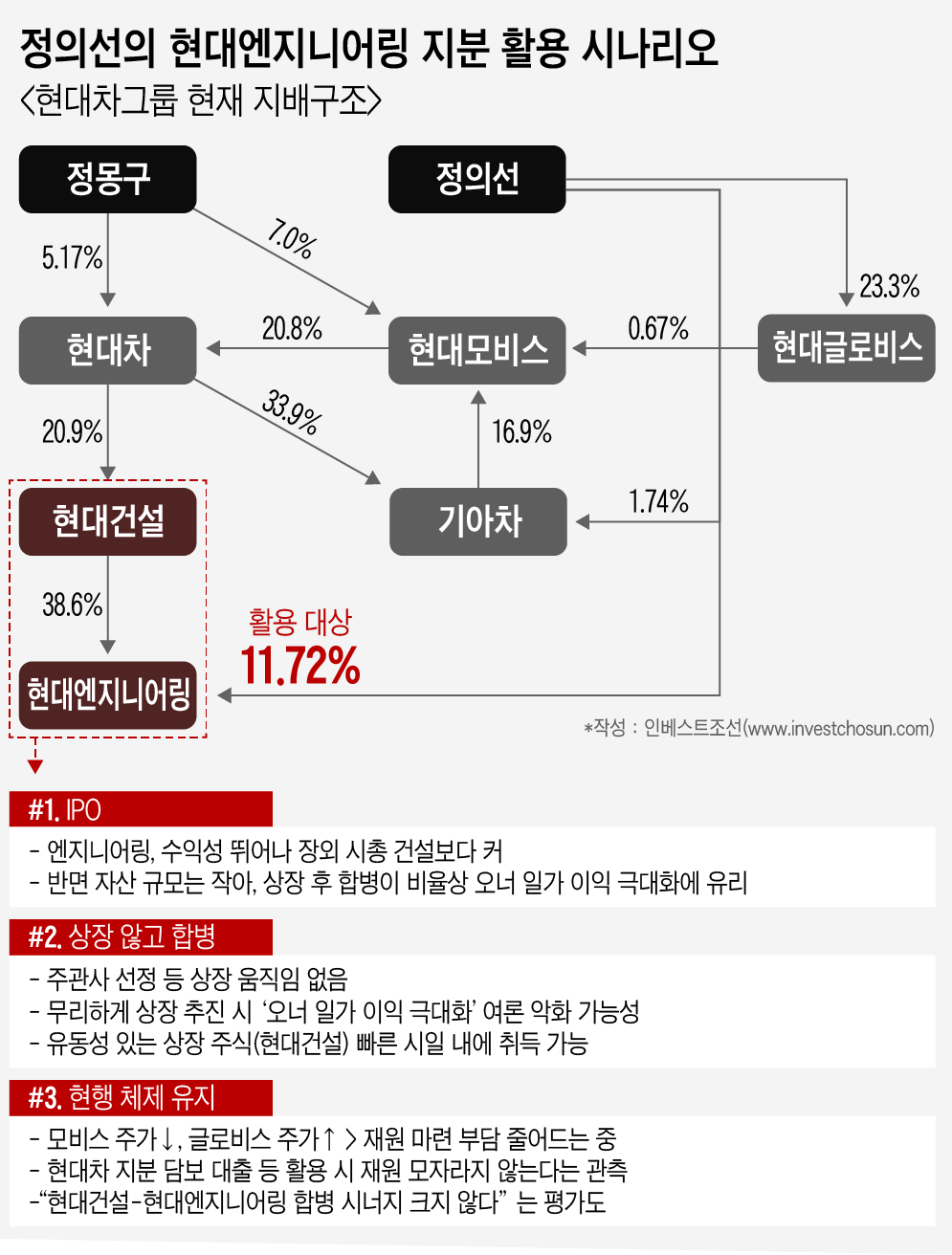

현대자동차그룹의 지배구조 개편 과정에서 시장의 가장 큰 관심은 정몽구 회장과 정의선 부회장의 재원 마련이다. 정 부회장의 경우 승계와 맞닿아 있기 때문에 정 부회장이 보유한 현대차 계열사 지분은 주목을 받을 수밖에 없다.

현재로선 정의선 부회장의 현대엔지니어링 지분(11.72%)이 활용될 여지는 작아 보인다. 다만 차후 자금 확보나 지배구조의 간소화를 위해 기업공개(IPO)나 인수합병(M&A) 등 다양한 자본시장 활용은 있을 수 있다는 평가다.

자본시장에선 정몽구 회장과 정의선 부회장이 시가로 5조5000억원에 달하는 현대모비스 지분 매입을 위해 가용할 수 있는 자산에 대한 평가, 그리고 수반될 딜(Deal)이 무엇일지 주목하고 있다. 현대글로비스 지분 매각과 같이 확정된 자금마련 방안 외에 대주주는 다른 계열사 지분 매각, 현대차 지분 담보 대출 등을 검토할 수 있다.

비상장회사 가운데 활용도가 가장 높은 계열사는 단연 현대엔지니어링이다. 현대엔지니어링은 그룹의 지배구조 개편 방안이 구체화하기 전부터 현대글로비스와 함께 정의선 부회장의 자금줄 역할을 할 것이라는 예상이 나왔다. 현대엔지니어링의 대주주는 현대건설(38.6%), 정의선 부회장(11.72%),현대글로비스(11.67%), 현대모비스·기아자동차(각각 9.35%), 정몽구 회장(4.68%) 등으로 구성돼 있다.

현대엔지니어링의 활용방안은 기업공개(IPO)와 현대건설과의 합병 등을 예상할 수 있다. 다만 현재 대주주의 재원마련이 시급하지 않은 상황에서 당장 시행할 전략은 아니라는 평가가 나온다.

투자금융업계 한 관계자는 "현재까지 현대엔지니어링의 상장 움직임은 전혀 감지되지 않고 있다"며 "현대엔지니어링이 현대건설과 합병을 추진한다면 IPO 전에 추진 될 가능성이 높겠지만 지금보단 현대엔지니어링의 기업가치가 더 높아진 시점에 추진해 지분가치를 극대화 하는 방안이 더 유력하다"고 했다.

다른 관계자는 "현대차그룹은 발표한 지배구조 개편안 만으로도 이미 큰 변화를 맞이할 예정이라, 돈이 급하지 않다면 현대건설·현대엔지니어링 합병이라는 '일'을 벌이지 않을 수도 있다"고 말했다.

하지만 더 좋은 조건으로 자금을 조달할 수 있다는 전제가 깔린다면, 그리고 그룹 전반의 계열사 구조를 단순화하기 위해서라면 차후에 어떤 형식으로든 자본시장을 활용할 수 있을 것이라는 전망도 나온다.

가장 먼저 제기된 가정은 현대엔지니어링의 IPO다.

현대엔지니어링의 장외 시가총액은 5조4000억원 수준으로 현대건설(4조8000억원가량)보다 10% 이상 높은 평가를 받는다. 자산 규모는 6조620억원 대 11조5173억원으로 현대건설이 더 크다. 하지만 작년 별도기준 영업이익은 4876억원, 4188억원으로 현대엔니어링이 많다.

이익 극대화 측면만 놓고 보면 현대엔지니어링 상장은 괜찮은 카드다. 하지만 IPO에 적지 않은 시간이 소요된다는 점, 그리고 기업 가치보다 오너 일가의 이익을 극대화하기 위한 방안이 강조될 경우 나빠질 여론은 고려해야 할 요소다.

현대건설과 합병 가능성도 거론된다. 그룹의 지배구조 그림을 단순화하면서 장기적으로 회사의 기업 가치를 키워나가겠다는 메시지를 전달할 수 있다는 평가다. 오너 일가 입장에선 현대엔지니어링을 상장하지 않고 현대건설과 합병하면 유동성 있는 상장 주식을 더 빨리 취득할 수 있다. 현금화에 드는 시간이 단축되는 셈이다.

현대건설과 현대엔지니어링 합병 시 사업적 시너지가 크지 않아 유인이 떨어진다는 분석도 나온다.

한 증권사 건설 담당 연구원은 "현대엔지니어링과 현대건설은 해외 사업의 주력 지역이 약간 다르긴 하지만, 건설업에서는 회사끼리 합병해 덩치를 키우는 일이 경쟁력 개선에 큰 도움이 되지는 않는다"면서 "양사 합병 시너지는 사업 구조가 완전히 흡사한 삼성물산 건설부문·삼성엔지니어링 합병보다는 약간 나은 정도"라고 말했다.

-

[인베스트조선 유료서비스 2018년 04월 09일 10:17 게재]

이미지 크게보기

이미지 크게보기