현대차 취약한 지분구조·주가 하락에 '기회' 포착

외국인 지분율 높아 주주 결집에 다소 '유리'

실현 가능성 '미지수'…"현대차 미래보다 수익에 방점" 평가도

-

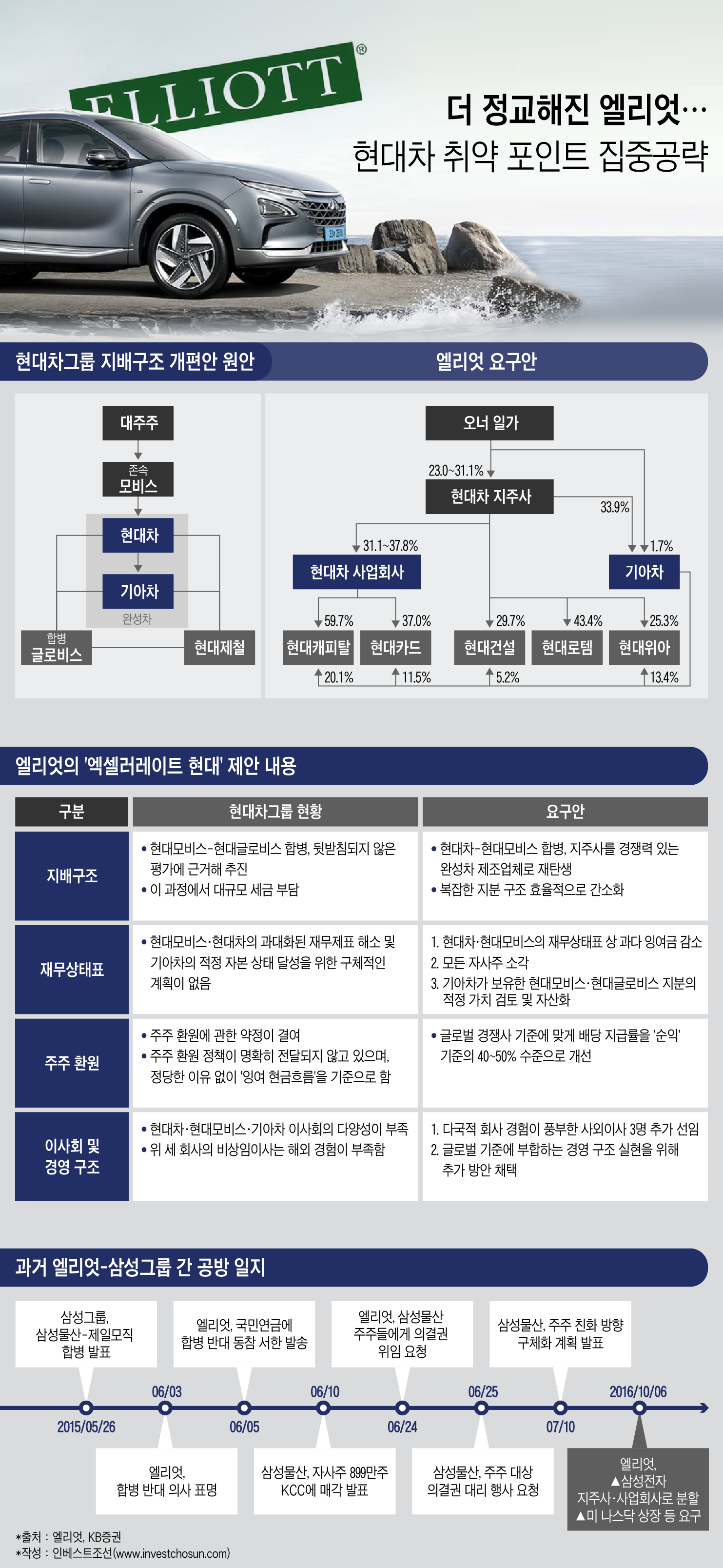

글로벌 행동주의 헤지펀드 엘리엇매니지먼트(Elliot management)가 더 정교해진 전략으로 현대자동차 공략에 나섰다. 엘리엇은 제안서 'Accelerate Hyundai'(엑셀러레이트 현대)의 제목만으로 투자자들의 눈길을 끌었고, 현대차의 '미래(?)'를 고심한 듯한 흔적을 남겼다. 삼성그룹을 상대하며 얻은 학습 효과는 더 치밀한 전략을 만들어 냈고, 삼성물산 합병 당시보다 더 많은 요구안을 제시하며 현대차그룹을 압박하고 있다.

엘리엇의 제안 내용 중 핵심은 현대차와 현대모비스의 합병이다. 현대차그룹은 지주회사로 전환하고 이를 통해 배당금에 대한 세금혜택을 누릴 수 있다고 평가했다. 또한 현대차 주요 계열사 이익잉여금의 최대 50%를 배당할 것을 요구했고, 자기주식을 전량 소각할 것을 주문했다.

지난 2016년 삼성물산이 제일모직과 합병을 추진할 당시 엘리엇은 삼성그룹에 유사한 제안을 했다. 삼성전자를 분할한 후 삼성물산과 합병하고, 30조원의 특별 현금배당이 주요 내용이었다.

엘리엇의 이 같은 제안은 받아들여지지 않았다. 6개월 이상 지분을 보유해야 '소수주주권'을 행사할 수 있지만 당시 총수익스와프(TRS·Total Return Swap)를 통해 수 일만에 지분율을 끌어올린 엘리엇은 권리를 인정받지 못했다. 엘리엇은 삼성물산을 상대로 제기한 모든 소송을 취하했다. 이후 엘리엇은 주가 하락과 소송 실패에 따른 상당한 손실을 봤을 것으로 추정된다.

-

삼성물산 합병 과정에서 실패를 '교훈' 삼아 현대차를 공략하는 방법은 더 정교해졌다는 평가다. 같은 실수를 반복하지 않기 위해 이미 지분 매집은 수달 전에 끝냈을 것이란 관측이 지배적이다. 엘리엇은 이달 초 현대모비스·현대차·기아차 등 3개 회사의 보통주 10억달러어치(약 1조500억원)를 보유하고 있다고 밝힌 바 있다.

사실 삼성물산의 지분구조보다 현재 현대차그룹의 지분구조가 더 취약하다. 24일 기준 현대모비스의 외국인 투자자 지분율은 48.3%, 현대차는 46.4%, 기아차는 38.1%다. 삼성물산이 합병을 추진할 당시 외국인의 지분율은 8% 수준이었다.

현대차가 계획했던 지배구조 개편안을 실현하기 위해선 내달 열리는 주주총회의 의결이 필요하다. 안건의 통과 요건은 전체 주식의 33.3% 이상이 동의하고 주총에 참석한 주식의 66.7%가 동의해야 한다. 엘리엇을 중심으로 외국인 주주들이 결집한다면 현대차는 주총에서 안건 통과를 장담할 수만은 없는 상황이다.

엘리엇이 지적하고 있는 현대차의 낮은 기업가치평가(밸류에이션)는 오히려 엘리엇이 지분을 모으는 데 도움이 됐을 것이란 분석도 있다. 현대차의 주가가 수년째 주가가 내리막을 걷고 있는 상황에서 엘리엇에 동조하는 주주들을 결집하는 것이 어느 때보다 수월할 것이란 평가도 나온다.

투자금융업계 한 관계자는 "행동주의 헤지펀드의 특징을 비춰볼 때 현대차의 낮은 밸류에이션은 엘리엇이 오히려 주식을 싸게 사들일 기회이기도 하다"며 "주가가 꾸준히 낮았던 점, 외국인 주주들의 지분율이 높은 점을 비춰볼 때 엘리엇이 기업가치를 끌어올리겠다는 명분을 내세우면 주주들에게는 주가 상승의 기회가 생기기 때문에 우호세력을 보다 쉽게 형성할 수 있다는 판단도 했을 것으로 보인다"고 했다.

이번 현대차의 지배구조 개편이 현대차의 자발적인 계획이 아니었다는 점도 엘리엇이 현대차를 공략한 이유 중 하나라는 평가도 있다. 정부의 지배구조 개편 압박에 떠밀려 뒤로 물러날 수 없는 현대차를 공략함으로써 보다 많은 요구를 관철할 수 있을 것이란 분석이다.

자동차업계 한 관계자는 "현대차는 오너일가의 지배력이 약하고 순환출자로 이를 유지하고 있었기 때문에 언제나 외부세력의 공격에 노출돼 있었다"며 "현대차 또한 지배구조 개편 카드를 쉽게 꺼내지 못했던 이유도 이 같은 요인 때문이었는데 엘리엇이 역시나 이러한 상황을 놓치지 않고 공격하는 모양새"라고 했다.

엘리엇의 주장이 현실성이 떨어진다는 의견도 있지만 강력한 주주가치 제고 방안을 투자자들이 외면할 이유도 많지 않다는 주장도 있다. 실제로 엘리엇은 이 같은 제안서의 내용이 '주요 투자자들의 지지를 받고 있다'고 설명했다. 다만 이전보다 경쟁력이 약해진 현대차가 글로벌 완성차 업체와 유사한 수준의 배당을 하는 것이 합리적인지에 대한 여부는 따져봐야 할 것으로 보인다.

투자은행(IB)업계 한 관계자는 "회사가 성장 가도에 있고 잉여금을 쌓아 투자할 곳이 없으면 모를까, 현재 현대차의 상황에서 배당을 많이 하는 것이 사업적인 측면에서 오히려 독이 될 수 있다"며 "엘리엇 입장에선 제안한 내용 일부라도 받아들여지고, 그 과정에서 주가가 상승하면 큰 이익을 거둘 수 있기 때문에 이번 제안을 통해 잃을 것은 없어 보인다"고 했다.

이에 현대차그룹 관계자는 "주주명부 폐쇄도 하지 않은 상황에서 엘리엇의 지분율을 파악하기도 어렵다"며 "엘리엇을 포함한 국내외 주요 주주 및 투자자들에게 지배구조 개편에 대한 취지와 당위성을 지속해서 설명하고 꾸준히 소통해 나갈 것"이라고 공식입장을 밝혔다.

-

[인베스트조선 유료서비스 2018년 04월 24일 11:14 게재]

이미지 크게보기

이미지 크게보기