꾸준한 구조조정 및 사업 안정화로 재원 마련

M&A 보수적 기조 탈피…IB 기대감 ↑

-

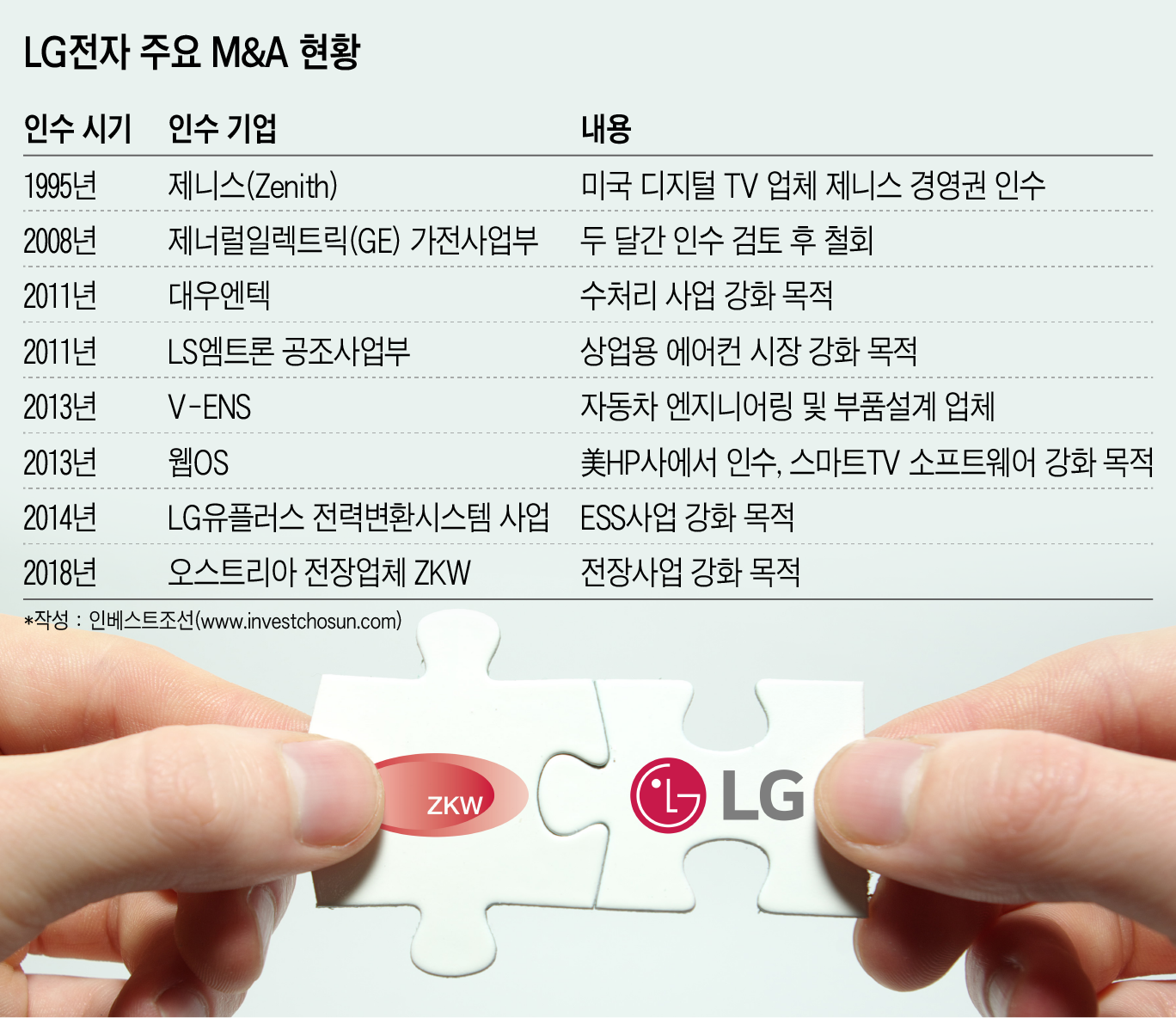

LG그룹이 2년여간 악전고투 끝에 조(兆) 단위 빅딜 ‘ZKW’ 인수에 성공했다. 투자은행(IB)업계에선 사업적 시너지 외에도 M&A에 극도로 보수적인 성향을 보여온 LG그룹이 달라진 모습에 주목한다. ZKW 인수가 LG전자를 괴롭혀온 ‘제니스’ M&A 트라우마에서 벗어날 계기가 될지 여부도 관전 거리다.

오스트리아 차량 조명업체 ZKW 인수 과정은 순탄치만은 않았다. 비상장사인 데다가 오랜 기간 특정 가문이 경영해온 탓에 통상적인 입찰 절차는 일찌감치 거부됐다. 매각 측은 거래 파기 시 위약금 등 어떠한 구속력 있는 조항도 허용하지 않겠다는 태도를 고수해온 것으로 알려졌다.

매각 측 태도가 이렇다 보니 매물을 탐낸 글로벌 유력 인수 후보들도 백기를 들었다. 막바지엔 LG를 포함해 일본 파나소닉·중국 업체 등 소수 후보들과 경쟁을 펼친 것으로 전해진다. LG는 인수를 위해 LG실트론 지분을 매각했고, LG전자 내 사업부를 일부 조정하는 등 그룹의 총력을 다한 상황이라 이번 거래에 사활을 걸었을 것이란 후문이다.

거래에 밀접한 관계자는 "관계자들 사이에선 오너를 두고 이 정도면 '스크루지 영감이랑 거래하는 기분'이라는 농담까지 나왔다"며 "계약서 작성 이후에도 조건을 바꿔달라고 판을 흔들고 기존 합의는 모르쇠로 잡아떼는 등 고생을 많이 한 것으로 알고 있다"고 말했다.

-

LG는 지난 2016년 구본준 부회장이 경영 전면에 드러난 이후 M&A에 달라진 태도를 보였다. LG실트론 매각을 시작으로 LG전자 내 셋톱사업, LG CNS의 ATM사업, 반도체 계열사 루셈을 비롯한 비주력 사업 및 계열사 매각을 차례로 진행하며 곳간을 채웠다. 다만 인수에선 LG생활건강의 태극제약 인수 정도를 제외하곤 유의미한 결과를 내진 못해왔다.

이번 거래로 M&A 역량을 시장에 보이자 IB업계도 새 고객에 대한 기대감이 커지고 있다. ZKW 외에도 LG전자는 신성장동력으로 점찍은 전기차 부품 및 로봇, 에너지 분야에서 매물을 찾을 것으로 전망된다. 경쟁 로펌 사이에선 이번 거래로 로펌 역사상 가장 많은 시간을 쏟았다고 평가받는 '법무법인 광장'에 대한 LG그룹의 신임이 더욱 두터워질 것이란 질투 섞인 목소리도 나온다.

장밋빛 전망만 남은 것은 아니다. 무엇보다 LG그룹에 해외 M&A ‘트라우마’를 안긴 미국 TV 제조사 제니스 사례를 극복하는 게 관건이라는 목소리도 나온다.

LG전자는 지난 1995년 약 6억달러를 들여 제니스 인수를 단행했다. 당시 아웃바운드 기준 최대 규모 M&A였지만, 인수 이후 계속된 적자 끝에 기업회생 절차에 돌입했다. 해외 기업 특성상 인수 후 통합(PMI)작업에 어려움을 겪으며 인력 유출이 이어진데다, 제조업 기반 연구조직의 입김이 강한 그룹문화 탓에 갈등을 겪어왔다는 평가다. 이종산업간 ‘연결’이 점차 더 중요해지는 산업 환경 변화기에 LG그룹의 보수적인 문화가 M&A 및 외부 인력 수혈 등에 걸림돌이 될 것이란 우려도 여전하다.

한 IB업계 관계자는 “삼성그룹이 하만 인수 이후 ‘파란 피’를 섞는 시도를 멈추고 독립 경영을 보장했듯이, LG그룹도 PMI에서 달라진 모습을 보이는 게 중요해진 상황”이라고 설명했다.

-

[인베스트조선 유료서비스 2018년 04월 23일 07:00 게재]

이미지 크게보기

이미지 크게보기