11일 94회차 BW 발행한 지 14일만에 조정

"수익 늘리기도 비용 줄이기도 어려울 듯"

등급 하향 가능성 설명 부족했다는 지적도

-

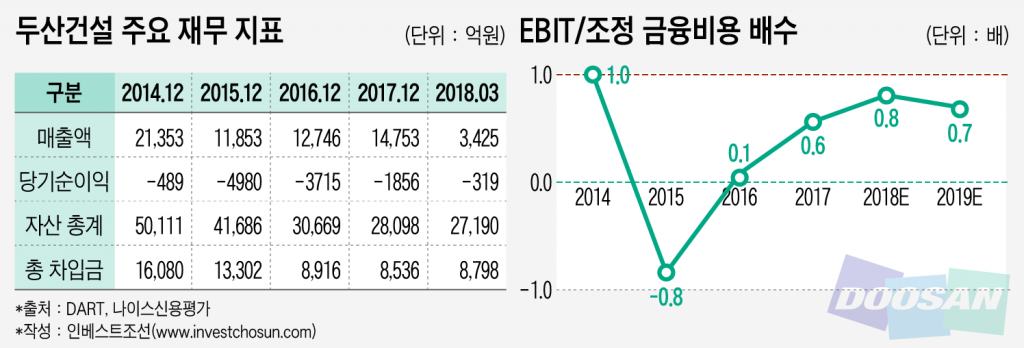

두산건설이 신주인수권부사채(BW)를 성공적으로 발행한 지 2주만에 신용등급 하향 조처를 받았다. 벌어들이는 돈으로 금융비용을 갚지 못하는 상태가 최소한 내년까지는 지속될 것이라는 이유에서다. 최근 몇 년 간 두산건설의 영업 현금흐름을 지켜보던 신용평가사가 결단을 내린 셈이다.

두산건설의 BW 투자설명서에는 신용등급 추가 하락 가능성이 충분히 적시돼 있지 않았다. 이를 미리 감지했더라면 비판을 피하기는 어려울 전망이다.

NICE신용평가는 지난 25일 두산건설의 장기 신용등급을 BB+에서 BB로 하향 조정했다. 두산건설이 94회 무보증 분리형 BW를 발행한 지 14일만이다. NICE신평의 두산건설 직전 등급(채권)은 작년 6월 말에 평가했던 BB+(부정적)다. 이번 BW 발행 본 평가는 한국기업평가와 한국신용평가만 맡았다. 이번 NICE신평의 등급 조정은 정기 평가 결과다.

-

NICE신평은 두산건설이 현재의 재무 부담을 당분간 개선하기 어렵다고 판단했다. 두산건설은 지난 2014년부터 만 3년 동안 이자 및 세전이익(EBIT)으로 금융비용을 충당하지 못하고 있다. 실적 개선에 성공했던 작년에도 EBIT은 금융비용의 0.6배에 그쳤고, 올해 0.8배로 소폭 증가했으나 내년에는 0.7배로 다시 하락할 전망이다.

-

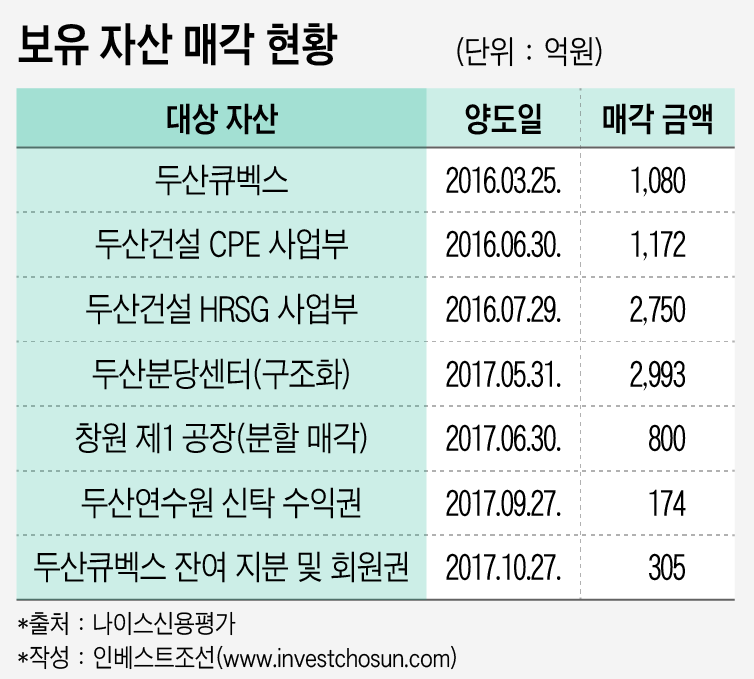

두산건설은 EBIT을 늘리기 어려운 상황이다. 지난 2014~2016년 동안 재무 구조를 개선하기 위해 레미콘·화공플랜트기자재(CPE)·배열회수보일러(HRSG) 등 주요 사업부를 매각했고, 이로 인해 수익성이 저하됐다. 마지막으로 남은 건설 사업은 주택 경기 둔화 및 정부의 사회간접자본(SOC) 예산 축소로 업황 전망이 밝지 않다.

금융비용을 줄이기 위한 노력도 한계에 다다랐다. 사업부를 매각하고, 분당 신사옥 '두산분당센터'를 구조화하는 등 최근 2년 동안 1조원가량을 마련했다. 이제 남은 주요 자산은 창원 제2 공장뿐이지만, 언제 현금화할 수 있을 지 예측하기 어렵다는 분석이다.

한 투자은행(IB)업계 관계자는 "EBIT이 늘거나 금융비용이 줄어야 신용등급을 유지할 수 있는데 둘 다 어려운 상황"이라면서 "신평업계에서 두산건설을 예의주시하던 것은 어제오늘 일이 아니고, 신용등급은 언제든 떨어질 수 있다고 보고 있었다"고 말했다.

-

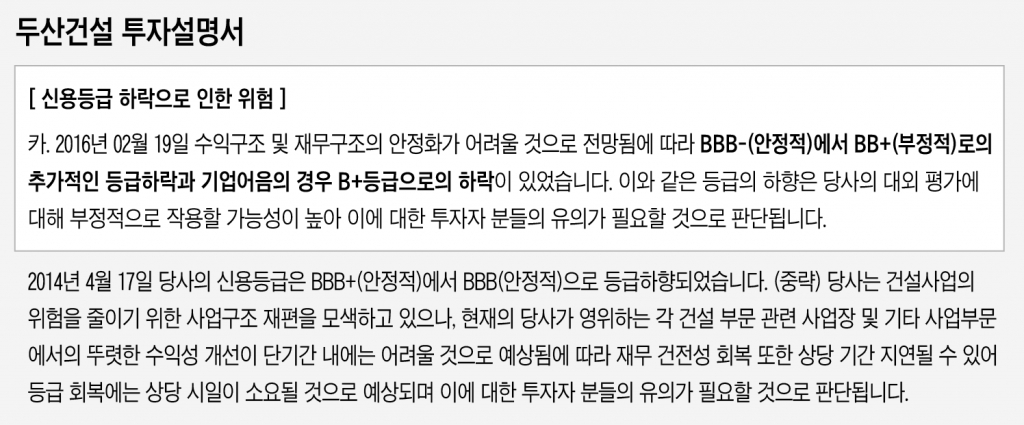

신용등급 하락 가능성이 상존하던 상황이었지만 두산건설은 투자설명서에 이를 충분히 적시하지 않았다는 지적이다. 두산건설은 투자설명서 '카' 항목(신용등급 하락으로 인한 위험)에 "2016년 2월 19일 수익 및 재무 구조 안정화가 어렵다는 전망에 따라 BBB-(안정적)에서 BB+(부정적)로의 추가적인 등급 하락이 있었다"고 적어뒀다. 하지만 당시 두산건설 등급은 이미 BB+, 등급전망은 '부정적'으로 추가 하향 가능성이 열려 있는 상태였다.

증권가에서는 투기 등급(BB) 내 변동이고 BW의 기대 수익률이 높았던 만큼 이번 신용등급 하락이 투자자들에게 미칠 영향은 크지 않다고 진단한다. 하지만 두산건설이 신용등급 하락 가능성을 충분히 설명하지 않은 점은 문제의 소지가 될 수 있다는 지적이다.

IB업계에서는 신용등급 하향이 두산건설의 자금 조달에 어떤 영향을 미칠지 주시하고 있다. 자본시장을 통한 조달 수요가 여전하기 때문이다. 당장 지난 2016년 발행했던 92회차 BW의 조기 상환 요청 대금부터 마련해야 한다. 지난 25일부터 한 달 간 접수한 풋옵션 행사 신청 비율은 76.55%(1148억원)였다. 사채 원금 상환 기일은 내달 24일이다.

다른 IB업계 관계자는 "두산건설은 매각 가능한 자산이 얼마 남지 않은데다가, 단기 차입 비중도 높아 시장을 통해 계속 조달해야 할 것"이라면서 "다른 신평사들도 신용등급 하향 대열에 합류할지 지켜보고 있다"고 말했다.

-

[인베스트조선 유료서비스 2018년 05월 29일 16:36 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기