"남북 경협에 몸값 상승…지금이 적기다"

실적 반등했고 M&A '실탄' 마련도 가능

-

LS전선이 상장사 대열에 합류할 지 증권가의 관심이 집중되고 있다. 남북 경제 협력 '테마'로 관련 기업들의 몸값이 높아지는 지금이 상장 적기라는 판단에서다.

대형 증권사들은 요즘 LS전선에 기업 공개(IPO)를 추진하자고 설득하고 있다. 공식 절차를 밟는 단계는 아직 아니지만, 회사에 이 같은 내용을 전달하는 등 상장 가능성을 따져보는 중이다. LS전선도 기간 산업을 영위하는 기업을 향한 시장의 주목도가 높아지고 있다는 사실을 인지하고 있다는 전언이다.

지난 2010년 초 LS전선이 일반 공모로 진행했던 유상증자 당시 미청약 물량을 떠안은 증권사들이 설득에 적극적이라는 전언이다. 당시 청약률은 76%로 모집 총액 1725억원 중 1281억원만 모집에 성공했다. 나머지는 인수단으로 참여한 증권사들이 떠안았다. 하이투자증권 125억원, 이베스트투자증권(당시 이트레이드증권) 116억원, 미래에셋대우(당시 미래에셋증권) 103억원, 한국투자증권 101억원 등이다.

유증 직후 한국투자증권은 주식 전량을 장외 시장에서 매각했지만, 다른 증권사들은 일부 혹은 전량을 여전히 보유하고 있다.

-

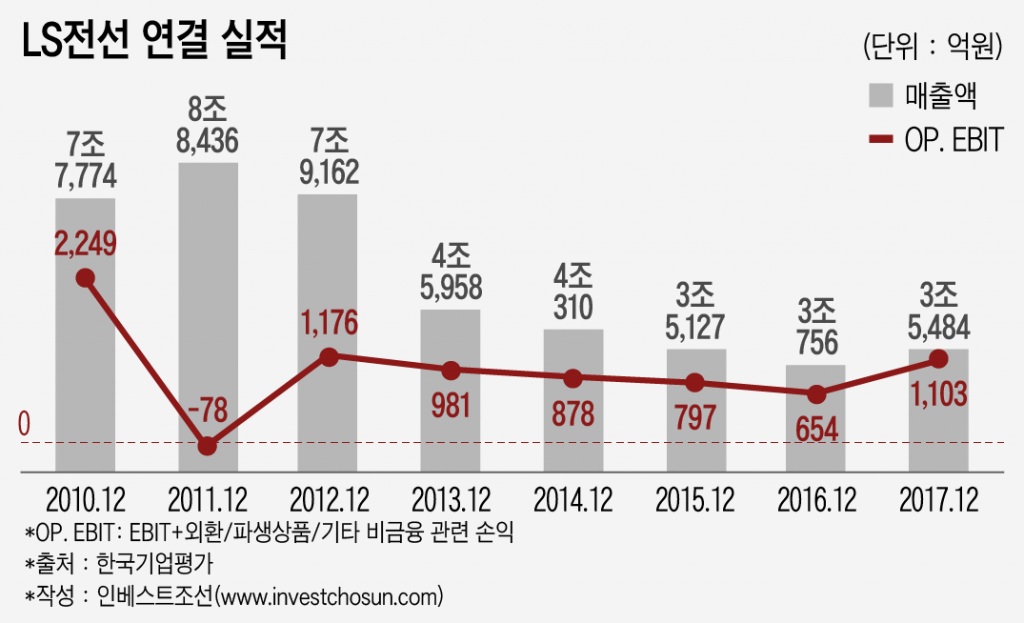

증권가에서는 하락세를 면치 못하던 LS전선의 실적이 지난 2016년을 기점으로 반등했다는 점에 주목한다. 북미 관계도 안정을 찾으며 남북 경협이 실체를 찾아간다고 판단, IPO 흥행을 위한 '스토리'를 만들기에 적합하다는 얘기다. 초기 단계라 LS전선의 몸값을 논하기는 어렵지만, IPO는 LS그룹이 신(新)성장 동력을 찾는 데에 사용할 '실탄'을 마련할 좋은 방법이라는 평가도 나온다.

-

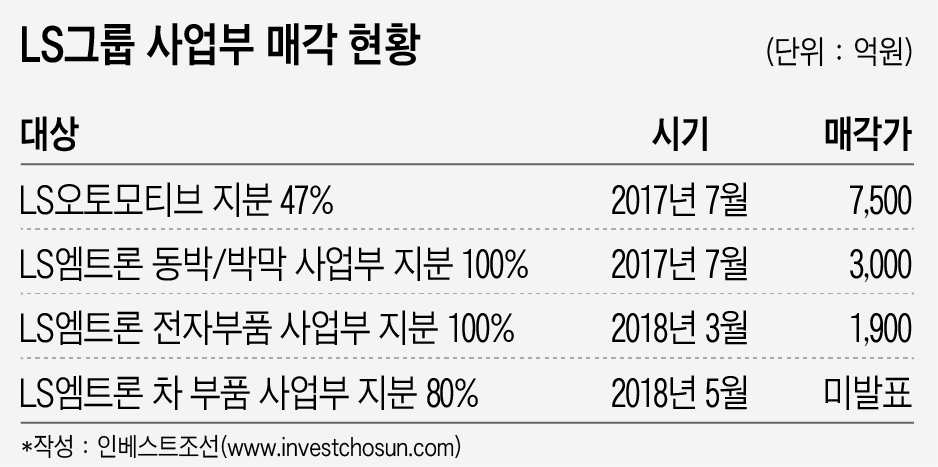

한 투자은행(IB)업계 관계자는 "LS그룹은 LS네트웍스 의류 사업 철수(2016년), LS오토모티브 지분 매각(2017년), LS엠트론의 전자부품·자동차 부품 사업부 매각(올 3~5월) 등을 통해 사업 구조를 재편하고 있다"면서 "지금은 인수·합병(M&A) 물건 물색에 한창인데, LS전선 IPO 대금은 주요 인수 재원 중 하나"고 말했다.

일각에서는 LS그룹이 이번에도 LS전선의 IPO에 나서지 않을 것이라는 관측도 내놓는다.

다른 IB업계 관계자는 "LS그룹은 사촌 형제끼리 회사를 경영하는 특유의 지배구조 탓에 의사결정이 쉽지 않다"면서 "이베스트투자증권 매각 '눈높이'도 안 낮추는 마당에, LS전선 IPO에 나설 가능성은 낮다고 본다"고 말했다.

이에 대해 LS전선 측은 "상장을 염두에 두고 시장 상황 등을 지켜보고 있는 것은 맞지만, 현재 RFP 발송 등 구체적인 절차를 논의하는 단계는 아니다"라고 말했다.

-

[인베스트조선 유료서비스 2018년 06월 14일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기