수익다변화·ROE 강점이라지만...'담보'어려워

1분기 자기매매·파생 부문 실적 급락

PF 위주 구조화부문 시장 하락세...수익원 절실

-

교보생명보험이 매각을 검토 중인 교보증권은 중소형사 매물이 쏟아지고 있는 증권가에서 어느정도 매력을 갖춘 회사일까. 최근 5년간 기업금융(IB)와 장외파생(OTC)·채권운용에 힘을 쏟으며 수익원 다변화에 성공했지만, 대외 환경이 악화하며 '도로 소형사'의 모습을 보이고 있는 점이 약점으로 꼽힌다.

시가총액을 감안하면 가격도 후하게 쳐주기 쉽지 않은 상황이다. '가장 큰 자회사까지 팔았다'는 상징성을 제외하면, 교보생명의 '살림살이'에도 그리 큰 보탬은 되지 않는다는 지적이다.

교보증권의 지난 3월말 별도기준 자기자본은 8200억여원으로 업계 15위권이다. 시가총액은 3700억여원으로 주가순자산비율(PBR)은 0.43배로 계산된다. 증권업 평균 PBR 0.7배와 비교하면 낮지만, 시가총액 규모가 비슷한 현대차투자증권·유진투자증권·한화투자증권과 비슷한 수준을 유지하고 있다.

교보생명 지분 51.6%의 시장 가치는 1900억여원인 셈이다. 여기에 경영권 프리미엄을 감안해 2500억~3000억원 안팎의 예상 매각가가 언급되고 있다.

교보증권이 스스로 밝히고 있는 자사의 투자포인트는 '동급 경쟁사 대비 높은 이익 창출능력'과 '다변화된 수익 포트폴리오'다. 실제 교보증권의 지난해 연간 기준 자기자본수익률(ROE)는 9.3%로, 증권사 평균 ROE(7.7%) 대비 높은 수준을 기록했다.

문제는 교보증권이 스스로 내세운 강점조차 최근 국내외 영업환경 악화로 인해 앞으로를 담보할 수 없는 상황이라는 것이다.

지난 2013년부터 본격화한 교보증권 수익 다변화의 두 축은 IB와 OTC·채권운용이었다. 두 부분의 수익이 성장하며 2012년 40.4%였던 위탁매매(브로커리지) 부문 수익 비중은 지난해 27.6%로 줄어들었다. IB가 25.1%, OTC·채권운용이 27.5%를 책임졌다. 수익 비중만 보면 대형사가 부럽지 않은 수준이다.

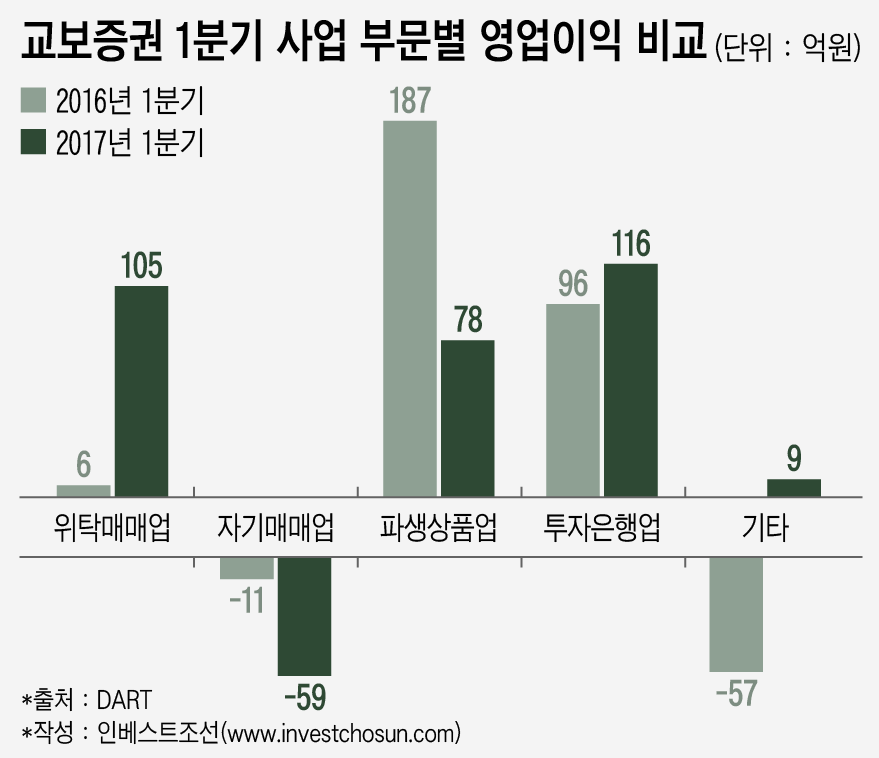

올해 1분기 성적표는 좀 다르다. 운용환경 악화로 자기매매와 파생상품부문 영업이익이 크게 줄었다. 지난해 1분기 교보증권은 파생상품 부문에서 187억원의 영업이익을 냈지만, 올 1분기엔 78억원으로 100억원이 넘게 줄었다. 자기매매 부문에서도 59억원대 영업손실이 발생했다. 지난해 같은 기간 대비 47억원이나 손실폭이 늘었다.

이를 만회한 게 브로커리지였다. 지난해 1분기 6억원에 불과했던 브로커리지 부문 영업이익은 올 1분기 105억원으로 껑충 뛰었다. 코스닥을 비롯한 증시호황 덕분이었다. 결과적으로 올 1분기 교보증권 영업이익에서 브로커리지 부문이 차지하는 비중은 42.2%에 달했다. 지난 2012년 수준이다.

그렇다고 브로커리지 경쟁력이 나아진 것도 아니다. 교보증권의 주식영업 부문 시장점유율은 올해 1분기 기준 1.09%로, 지난 2016년 1.18%, 2017년 1.12%에 비해 뒷걸음질쳤다. 경쟁력 강화보다는 시장 전체의 호황이 교보증권의 1분기 성과를 좌우한 것이다.

이는 전형적인 중소형사의 천수답(天水畓)식 수익구조다. 교보증권의 올해 1분기 별도기준 영업이익은 250억원으로 지난해 1분기 대비 30억 늘었다. 그러나 그 '질'은 전년 대비 악화한 셈이다.

업계 5위권으로 자본수준 대비 호실적을 내고 있는 IB부문도 부동산프로젝트파이낸싱(PF)에 기댄 바가 크다. 지난해 교보증권 구조화금융부문이 낸 순이익은 224억원으로 회사 전체 순이익(733억원)의 3분의 1을 차지했다.

교보증권 부동산PF의 특징은 판교알파돔시티·송도신도시 등 주택사업·신도시개발 사업에 집중돼있다는 것이다. 주택사업은 부동산 경기에 민감한 영향을 받는다. 부동산 공급시장의 주요 지표 중 하나인 전국 주택사업경기실사지수(HBSI) 전망치는 6월 64.0포인트로 5월 대비 8포인트 넘게 떨어지며 9개월 연속 기준선(100)을 하회했다.

교보증권 차원에서도 리스크 관리를 위해 2015년 1조3000억원에 달했던 우발채무 규모를 올 3월말 기준 8100억원까지 줄였다. 물론 이에 비례해 IB부문 수익의 절대 규모도 25%가량 줄어들었다.

최근 청주 산업단지개발 PF를 단독 주관하는등 영역을 넓혀가고는 있지만, 국내 PF 경기가 한계에 온 상황에서 얼마나 수익 규모 유지가 가능할진 지켜봐야 한다는 지적이다. 교보증권은 지난해 수익극대화를 위해 사전 신고 없이 특수목적회사(SPC) 형태의 시행사 31개를 만들어 부동산 시행업에까지 손을 댔다가 금융감독원으로부터 징계를 받기도 했다.

교보증권은 대우증권 자산관리영업본부장을 역임한 김해준 대표가 지난 2008년부터 11년간 이끌고 있다. 올해 초 5연임에 성공해 2020년까지 임기를 보장받은 상태다.

김 대표는 지난 2010년부터 수익원 다각화를 위해 외부인력을 적극적으로 영입해 중용했다. OTC·채권운용을 총괄하는 강은규 세일즈앤트레이딩(S&T) 본부장은 미래에셋생명 운용팀, 산은자산운용을 거쳐 2010년 합류했다. IB부문의 임정규 구조화투자금융부문장과 최원일 본부장은 NH투자증권(옛 NH농협증권) 출신으로 지난 2012년 교보증권으로 자리를 옮겼다.

지난 2012년부터 2016년까지 최석종 본부장(현 KTB투자증권 대표)이 IB부문장을 맡아왔는데 그 또한 우리투자증권(현 NH투자증권) 출신이다. 최 대표가 자리를 옮길 일부 IB부문 핵심인력이 유출되며 전통 IB부문 경쟁력이 타격을 입기도 했다.

한 증권사 고위관계자는 "교보생명의 지원이 사실상 없는 상황에서 교보증권이 자생하기 위해 선택한 길이 파생과 PF였는데 모두 일정부분 리스크를 질 수밖에 없는 부문"이라며 "저렴한 PBR로 자본을 확충하거나 종합증권사를 인수하고픈 원매자가 아니면 눈길을 끌기 어려울 것"이라고 말했다.

-

[인베스트조선 유료서비스 2018년 06월 21일 07:00 게재]

이미지 크게보기

이미지 크게보기