이번 분할합병으로 현대중공업 지분 1.8%보유

삼호重 IPO에 현대重 지분 매각도 가능해져

-

지난해 IMM프라이빗에쿼티(IMM PE)가 투자한 현대삼호중공업이 회사를 분할, 투자회사를 현대중공업과 합병하기로 결정했다. 회사는 지주회사 행위제한 규제를 피할 수 있게 됐다. 이 과정에서 IMM PE도 현대삼호중공업과 현대중공업 지분을 모두 보유하게 되면서 투 트랙 엑시트(투자금회수) 전략을 세울 수 있게 됐다.

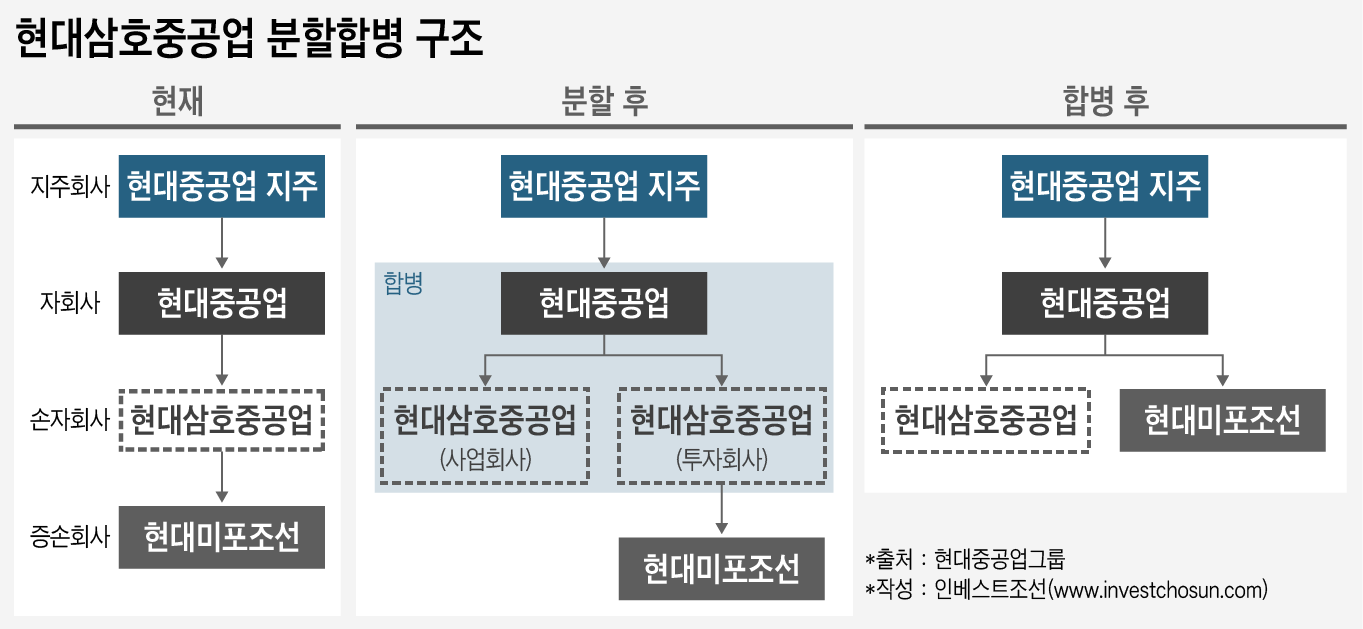

현대삼호중공업은 지난 22일 회사를 사업회사와 투자회사로 분할, 투자회사는 현대중공업이 흡수합병하기로 결정했다. 회사는 사업회사 0.65, 투자회사 0.35의 투자비율로 분할하고, 투자회사는 1대 0.505의 비율로 현대중공업과 합병한다. 현대삼호중공업 주주(▲현대중공업 80.5% ▲트리톤 1호 15.2% ▲소액주주 3%)는 1주당 현대중공업 주식 0.176주를 배정받게 된다.

-

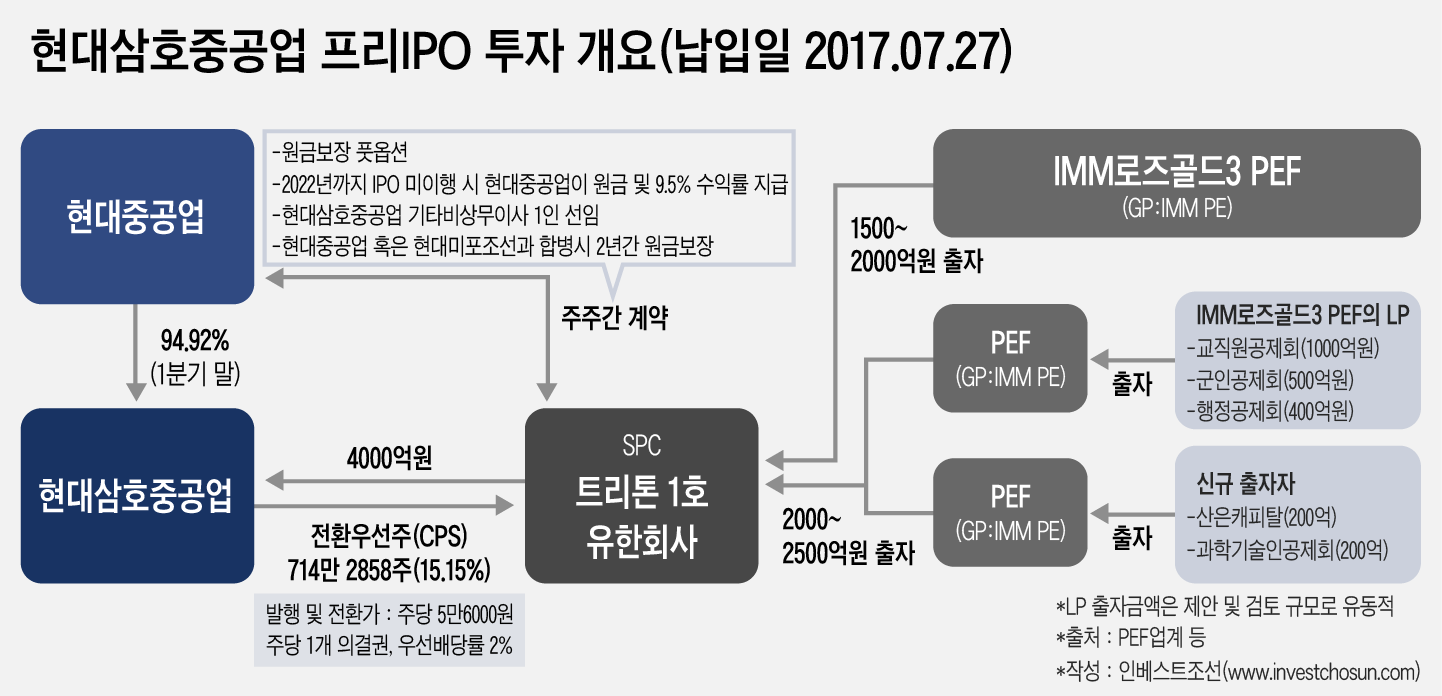

IMM PE는 지난해 중순 현대삼호중공업 우선주(CPS) 4000억원을 투자했다. 우선주 1주당 투자금액은 5만6000원으로 총 714만2858주를 확보했다. 현대삼호중공업의 프리IPO(상장 전 지분투자) 성격의 투자로 당초 3000억원의 투자를 추진했으나 회사측과 조율 끝에 마지막에 1000억원을 추가로 투자하며 규모를 늘렸다. 투자금은 보유하고 있는 블라인드펀드(로즈골드 3호)에서 약 1500~2000억원을 출자했고, 나머지는 기관투자가(LP) 등이 투자했다.

IMM PE는 발행가액(5만6000원)의 연 2%의 배당을 받고, 투자 1년 후부터 보통주로 전환할 수 있는 권리를 부여 받았다.

현대중공업이 지난해 4월 지주회사 체제를 선언하고 전환을 추진할 당시부터 현대삼호중공업의 자회사인 현대미포조선의 처리 문제가 떠올랐다. 공정거래법상 손자회사(삼호중공업)는 증손회사(미포조선)의 지분 100%를 보유해야 하는데, 미포조선이 상장사인 탓에 지분 전량을 확보하는데는 사실상 한계가 있었다. 이 때문에 삼호중공업이 미포조선 지분을 현대중공업에 전부 매각하거나 삼호중공업이 현대중공업과 합병해 미포조선을 손자회사로 두는 방안이 유력하게 거론돼 왔다.

결론적으로 이번 분할합병을 통해 현대중공업은 지주회사 행위제한 요건을 충족할 수 있게 됐다. 또한 IMM PE는 현대중공업 신주를 배정받으면서 약 1.8%의 현대중공업 지분을 보유하는 효과를 봤다. 현재 시가 기준 약 1600억원 규모다.

일정한 비율에 따라 주식을 쪼갰기 때문에 IMM PE가 당장 얻을 수 있는 금전적인 효과는 없다. 다만 조선 업황이 역대 최저점에 머무르고 있는 상황에서, 그룹의 주력사인 현대중공업 지분을 확보해 향후 투자 수익을 기대할 수 있을 것이란 분석도 있다.

-

사모펀드(PEF) 업계 한 관계자는 "IMM PE가 단기적인 투자금 회수를 노리고 투자한 게 아니기 때문에 투자 성과를 논하기는 아직 이르다"며 "현대삼호중공업의 IPO와 현대중공업의 주가 상승 등 투자금 회수에 대한 전략을 세우기가 조금 더 수월해 진 효과가 있다"고 했다.

실제로 현대중공업그룹은 지난해 기준 현대삼호중공업이 5년 내 상장하지 않을 경우 IMM PE에 원금 및 연 9.5%에 해당하는 수익률을 가산한 금액을 돌려주기로 합의한 바 있다. 현대삼호중공업의 상장은 늦어도 2022년까지, 이르면 2021년쯤 추진될 것으로 전망된다.

-

[인베스트조선 유료서비스 2018년 08월 23일 16:55 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기