일부 배당 재원 활용…유아식 성장성에 회수 기대

-

앵커에쿼티파트너스가 헬스밸런스 지분율을 늘리는 한편 자본재구조화(리캡, Recapitalization)도 추진한다. 올해 매각은 성사되지 않았기 때문에 다음 투자회수에 나서기 전까지 기반을 다져두려는 의도로 풀이된다.

27일 M&A 업계에 따르면 앵커에쿼티파트너스는 헬스밸런스와 관련해 850억원을 차입하기로 했다. 몇몇 금융회사들이 이번 대주단에 참여하기 위한 검토를 진행하고 있다. 만기는 2년이다.

엥커에쿼티파트너스는 2012년 헬스밸런스 모태인 홍삼업체 천지양을 인수했다. 2014년 천지양을 통해 헬스밸런스(건강식품), 엘빈즈(이유식)를 사들였다. 이듬해 세 회사가 합쳐져 헬스밸런스가 됐고, 지금의 주주 구성이 만들어졌다. 헬스밸런스는 지난해 이유식 전문업체 베베쿡을 인수했다.

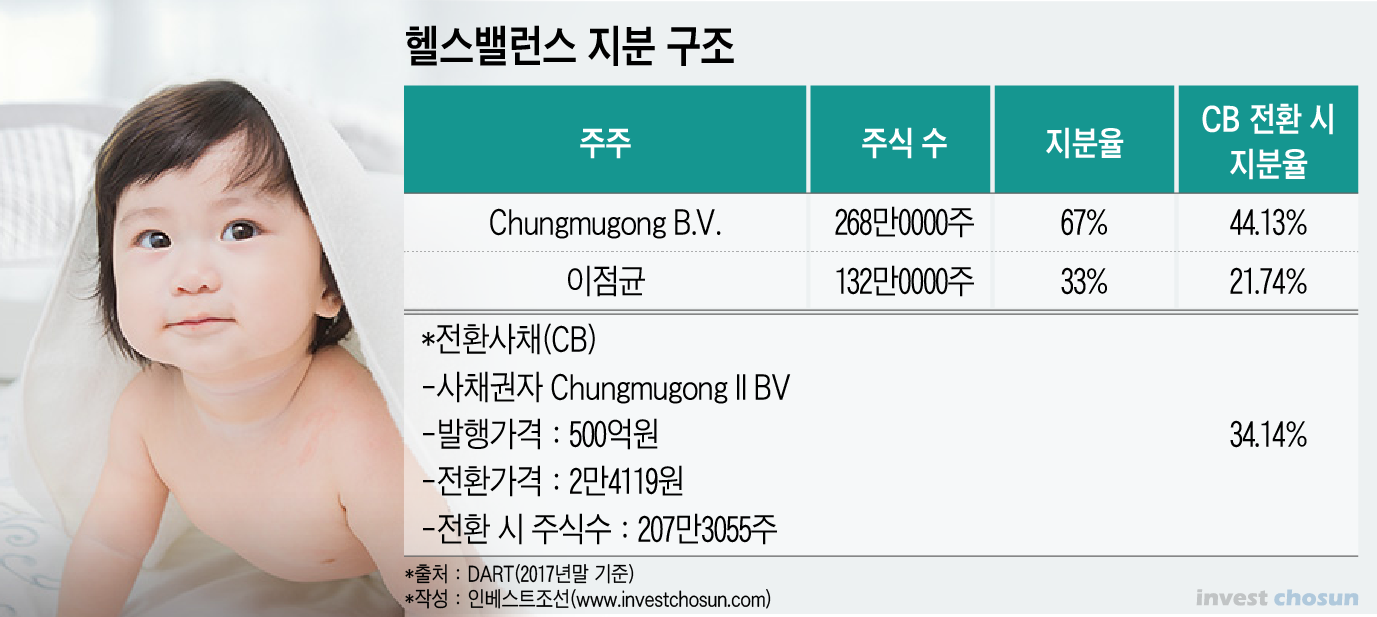

앵커에쿼티파트너스는 이번에 빌린 자금 중 절반 이상을 헬스밸런스 2대주주 지분을 인수하는 데 쓸 것으로 알려졌다. 헬스밸런스 지분 100%를 가지게 되면 의사 결정이 보다 수월해질 전망이다.

헬스밸런스는 지난해 엥커에쿼티파트너스 대상으로 500억원 규모 전환사채(CB)를 발행했다. CB의 전환권 행사를 감안한 이번 거래 지분율은 약 22%다. 양 측은 헬스밸런스 지분 100%에 2000억원 이상의 가치를 매겼다. 향후 경영권 프리미엄이 더해지면 가치는 더 높아질 가능성이 있다.

지분 인수 외 나머지 자금은 앵커에쿼티파트너스 출자자(LP)에 대한 배당 재원으로 쓰일 것으로 보인다.

-

앵커에쿼티파트너스는 올해 골드만삭스를 주관사로 삼아 헬스밸런스 매각을 추진했다. 수많은 전략적투자자(SI)와 재무적투자자(FI)가 기웃거렸지만 성과를 내지 못했다. 남양유업이 막판까지 관심을 보였으나 가격차를 좁히지 못한 것으로 알려졌다.

앵커에쿼티파트너스는 이유식 사업의 성장성에 기대를 거는 모습이다. 올해 매각에서도 이유식 부문만 따로 인수하길 원한 곳들이 있었던 것으로 전해진다. 지난해 약 175억원이던 헬스밸런스의 상각전영업이익(EBITDA)은 올해 200억원을 훌쩍 뛰어 넘을 것으로 보인다. 차입금 만기를 짧게 설정한 것 역시 자신감의 표현이라는 평가다.

M&A 업계 관계자는 “헬스밸런스는 유아식 브랜드 가치가 높고 1일 배송망이 잘 갖춰져 있어 경쟁력이 있다”며 “추가적인 자본적지출이나 운전자금 소요가 많지 않아 현금 창출력도 좋다”고 말했다.

-

[인베스트조선 유료서비스 2018년 12월 27일 07:00 게재]

이미지 크게보기

이미지 크게보기