부동산 등 PF 비중 큰 중소형사와 달리 신용공여 비중 커

NH證 3조 규모 ...작년부터 대형사 우발채무 증가

-

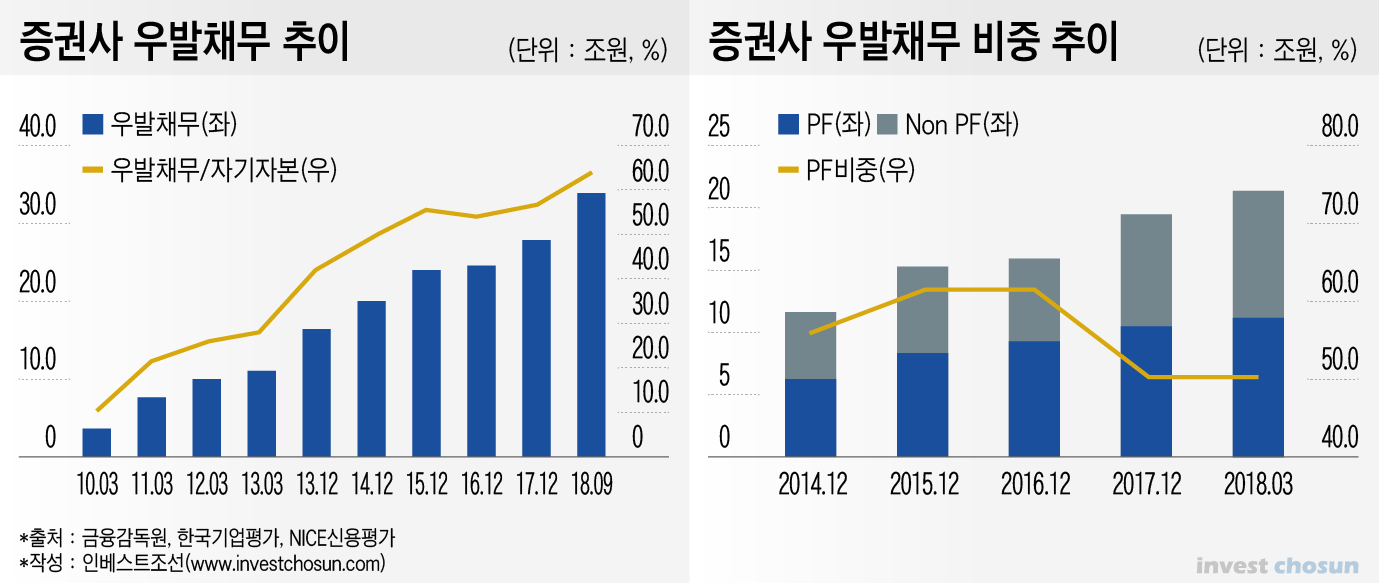

국내 증권사의 우발채무 규모가 점점 커지면서 2019년 증권사의 재무건전성과 관련해 주목할 이슈로 꼽히고 있다. 증권사의 우발채무 문제는 지난 몇 년간 꾸준히 제기됐지만 지난해부터 그 증가 속도가 빨라져 더욱 관심이 커지고 있다.

우발채무 비중은 큰 폭으로 늘었는데 부동산 등 산업경기는 꺾이며 일부 부실이 현실화할 우려도 제기된다.

7일 금융업계에 따르면 국내 증권사 총 우발채무 규모는 지난해 3월말 기준 30조원에서 지난해 9월말 기준 33조9000억원까지 커졌다. 자기자본 대비 비중도 63.7%로 상승했다. 6개월 만에 4조 가까이 불어난 셈이다. 우발채무 유형 중 상대적으로 리스크가 높은 신용공여 비중은 약 80%로 높게 유지되고 있다. 이에 우발채무가 현실화되면 증권사의 자산건전성에 직접적인 악영향이 생길 수 있다는 지적이다.

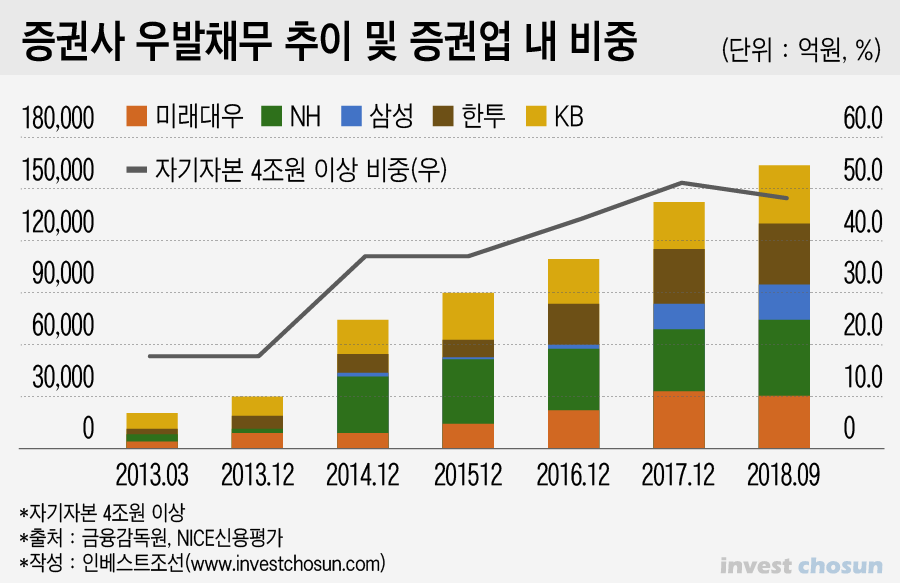

과거 국내 증권사 우발채무의 증가는 자기자본 규모가 비교적 작은 중소형사 위주로 나타났다. 그러나 최근 들어 자본완충력이 상대적으로 양호한 대형사를 중심으로 우발채무가 확산되고 있다. 자기자본 4조원 이상의 대형증권사들이 우발채무를 증가시키면서 전체 우발채무 중 대형 증권사의 보유비중이 상승했다. 대형증권사의 우발채무 보유비중은 2015년 말 37.5%에서 2018년 9월말 기준 48.7%까지 올랐다.

나이스신용평가는 “자본규모가 큰 증권사도 우발채무의 현실화에 따른 건전성 저하 및 유동성 압박이 재무안정성 하락으로 이어질 수 있다”고 분석했다.

-

중소형사들의 우발채무의 주요 리스크 요인으로는 부동산 경기의 영향이 큰 부동산 PF(프로젝트 파이낸싱)가 꼽힌다. 반면 대형사의 경우 PF 익스포저는 정체된 모습을 보이나 기업 대상 신용공여 규모가 크게 증가한 것으로 나타난다. 대형사들의 신용익스포저 부담은 단기간 내 급등해 지난해 자기자본 대비 우발채무와 기업여신의 비중(우발채무+기업여신/자기자본)이 95%에 달했다.

신용공여는 인수금융 참여나 유통업체 쇼핑몰 등 기초자산 등에 단일 약정으로 참여하는 형태다. 따라서 하나의 업종 관련 익스포저가 몰려있기 보다는 섹터 별로 다를 수 있어 각 사의 포트폴리오에 따라 전략적으로 리스크를 분산해야 한다는 지적이다.

NH투자증권의 경우 자기자본 대비 우발채무 비율이 국내 증권사 평균인 63.4%를 크게 상회하는 88.2%다. NH투자증권의 우발채무 규모는 약 3조원으로 그중 PF 비중은 50% 이하다. 한국투자증권(80.91%), 하나금융투자(78.44%) 등도 우발채무 비중이 점점 증가하는 추이를 보이고 있다.

금융투자업 관계자는 “금융에서 특히 한 쪽에 자금이 몰리기 시작하면 어느 순간 결국 부실화로 이어지기 마련”이라며 “작년부터 상위권 증권사들에 우발채무가 많이 몰리고 있는 상황이고, 전체 우발채무 규모도 빠르게 증가하고 있는 가운데 유입된 자금의 질에 관련된 우려도 많이 나오고 있어 금융당국과 신용평가사 등이 모니터링을 강화하고 있다”고 전했다.

-

[인베스트조선 유료서비스 2019년 01월 07일 17:23 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기