자본 미인정 이슈에 이어 코코본드 위상 또 흔들려

국내 금융사 코코본드 올 하반기부터 속속 콜옵션 도래

'콜 리스크' 가산금리 등 발행조건에 영향 미칠지 관심

-

그간 금융사 자본확충에 큰 공헌을 해오던 조건부 자본증권(코코본드;contingent convertible bond)의 위상이 흔들리고 있다.

국제회계기준위원회(IASB)가 코코본드를 포함한 신종자본증권을 부채로 봐야 한다는 의견에 대해 검토를 착수한 데 이어, 최근 유럽에서 코코본드 조기매수청구권(콜옵션)을 미 행사한 첫 사례가 나온 것이다.

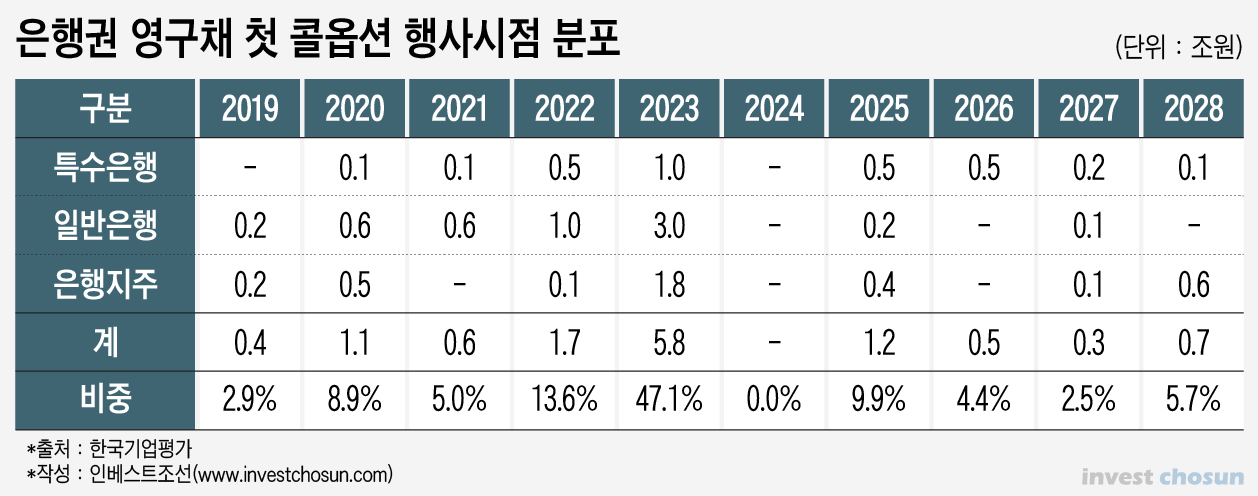

국내 금융사들이 발행한 코코본드의 첫 콜옵션 행사 기한은 올해 하반기부터 시작된다. 당장 새로 발행되는 코코본드의 가산금리가 오르지 않겠느냐는 우려가 나온다. 금융사들은 코코본드에 대한 투자자들의 선호 변화 등을 주의깊게 살피고 있다.

최근 스페인 최대 은행인 산탄데르는 오는 12일 기한이 도래하는 15억유로(1조9000억여원) 규모 코코본드에 대해 콜옵션을 행사하지 않기로 했다고 밝혔다. 바젤III 자본규제가 시작된 이후 발행된 코코본드 중 콜옵션을 행사하지 않는 첫 번째 사례다.

그간 코코본드 투자자들은 발행 후 5년, 혹은 10년으로 설정된 콜옵션 도래 기한을 사실상 만기로 인식해왔다. 현실화될 가능성이 크지 않던 것으로 여겨지던 '콜 리스크'가 불거진 것이다.

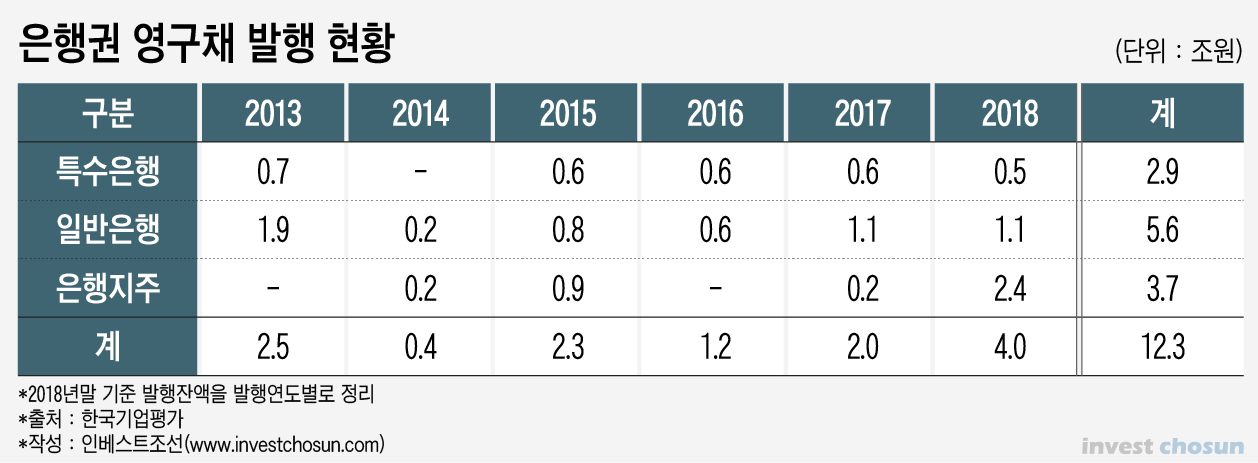

이는 국내 금융권에도 상당한 영향을 미칠 전망이다. 당장 국내 금융지주 및 은행들은 2014년 이후 총 9조8000억원에 달하는 코코본드를 발행했다. 올해 9월 JB금융지주를 시작으로 2023년까지 총 7조원의 코코본드 콜옵션 기한이 도래한다.

금리 대세 하락기였던 지난 2016년까지는 콜 리스크가 그리 부각되지 않았다. 2016년 중반 1.3%선까지 떨어졌던 국고채 5년물 금리가 지난해 중순 2.5%까지 치솟으며 상황이 조금 바뀌었다. 재발행할 코코본드 금리가 기존 발행 코코본드보다 높다면 굳이 콜옵션을 행사할 유인이 사라지는 까닭이다. 실제로 산탄데르 역시 이자 부담 악화 우려를 이유로 콜옵션을 행사하지 않았다.

-

대외 평판을 고려하면 국내 금융사들이 콜옵션을 행사할 가능성은 그리 높지 않다는 분석이다. 지난 2009년 우리은행이 4억달러 규모 후순위채 콜옵션을 행사하지 않았다가 평판 악화로 외화 자금 조달 통로 자체가 경색되자 새 후순위채를 발행해 차환해준 게 대표적인 사례다.

문제는 투자자들이 그간 크게 의식하지 않고 있던 콜 리스크를 염두에 두지 않을 수 없는 상황이 됐다는 것이다. 이는 발행시 가산금리 등 주요 발행 조건에 영향을 미칠 수 있다는 지적이다.

한국기업평가 관계자는 "유럽에서는 콜 리스크를 점차 현실적인 투자위험으로 받아들이는 추세"라며 "일반화하기는 어렵지만 기발행 은행권 코코본드의 경우 국고채 금리가 2.5% 이상이면 콜옵션을 행사하지 않을 경제적 유인이 생기는 것으로 추정된다"고 분석했다.

금융사들도 발행 조건 변화를 주의깊게 살펴야 하는 상황이다. 이미 코코본드를 포함한 신종자본증권은 자본으로 인정받을 수 없을 수도 있다는 위험에 노출돼있다. 바젤III 시행 이전인 2013년 이전 발행한 영구채들은 매년 10%씩 자본 인정 금액이 차감되는데, 이 부담이 점점 커지고 있다.

그간 코코본드는 Tier1 자본 인정에 안정적인 금융기관이면서도 국고채 대비 200bp(2%) 이상의 높은 가산금리를 받는 알짜 상품으로 각광받았다. 금융사 입장에서도 주주들의 반발 없이 손쉽게 대규모로 자본을 확충할 수 있는 꽃놀이패 역할을 했다.

코코본드의 공고했던 위상에 변화조짐이 보임에 따라 금융사들도 자본 확충 루트를 다변화해야 한다는 짐을 안게 된 셈이다. 신한금융의 전환우선주 증자도 이런 고민의 산물로 풀이된다.

당장 코코본드 발행을 추진하고 있는 하나금융지주에 시장의 시선이 모아진다. 하나금융지주는 지난 5일 3000억원 규모의 코코본드 발행을 결의했다.

하나금융지주는 지난해 11월 2960억원 규모 코코본드를 4.04% 금리로 발행했던 바 있다. 수요가 많아 당초 2000억원이었던 발행 규모를 50% 가까이 확대하기도 했다. 이번 코코본드의 발행조건이 어떻게 달라지느냐가 코코본드에 대한 시장의 인식을 가늠할 수 있는 척도가 될 전망이다.

-

[인베스트조선 유료서비스 2019년 03월 10일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기