PBS·기업여신 등 대형IB부문은 경쟁 극심

증자 후에도 수익성 오르지 않으면 평판 저하 우려

-

신한금융투자의 '경쟁력'이 다시 시험대에 오르게 됐다. 2000년대 이후 지주로부터 두 차례 증자 지원을 받았지만, 업계 내 위상은 제자리걸음이었다.

조만간 지주의 증자 지원을 통해 초대형 금융투자사업자(IB)의 자격을 갖추게 되면 이제 더 이상은 '지주로부터 지원이 부족하다'는 핑계를 대긴 어렵다는 지적이 나올 것으로 보인다.

하지만 신금투 자기자본이 늘어난다고 단기간내 수익을 크게 늘리긴 쉽지 않을 것으로 전망된다. 대형IB로 2년을 보낸 신한금융투자가 경쟁사에 비해 뚜렷하게 우위를 보인 부분이 없었고, 이미 초대형IB 업계도 초경쟁시장으로 접어들었기 때문. 이러다보니 이번 증자가 이전 두 차례의 사례처럼 지주의 평판악화로 이어지는 양날의 검이 되지 않아야 한다는 우려도 나오고 있다.

업계에 따르면 신한금융지주와 신한금융투자는 5월초 각각 이사회를 열어 7000억원 안팎의 신한금융투자 증자를 진행할 예정이다. 이렇게되면 현재 3조3000억원 수준인 신금투의 자기자본이 4조원대로 올라설 것으로 보인다.

이번 증자는 초대형IB 자격을 통해 신성장동력을 마련하고 싶다는 신한금융투자의 요청과, 신한카드의 수익성 악화로 비은행 확충을 위한 대안을 찾아야 하는 지주의 고민이 맞아떨어지며 이뤄졌다. 지난해 경쟁사인 하나금융지주가 한 해에만 증권에 1조2000억원을 쏟아부은 것도 전격적인 증자 결정의 배경 중 하나로 꼽힌다.

금융권에서 내다보는대로 6~7월경 증자가 이뤄진다면, 2000년 이후 세 번째 증자가 된다. 신한지주는 앞서 2007년 자본시장법 시행을 앞두고 5000억원을 투입했고, 지난 2016년 금융투자의 요청에 따라 5000억원을 증자해줬다.

다른 증권사와 마찬가지로 위탁수수료에 의존하는 천수답(天水畓)식 사업구조를 가지고 있던 신한금융투자는 첫 증자 직후인 2008년 자기자본수익률(ROE) 13%로 반짝 빛났다가, 2010년 5.0%로 주저앉았다. 2016년 증자는 과도한 주가연계증권(ELS) 판매에 따른 후폭풍이었다. 신한금융투자는 2014년 8조원에 가까운 규모의 ELS를 팔았는데 이로 인해 레버리지비율이 월간 단위로는 금융감독원의 규제(경영개선권고)선인 1100%선에 접근하기도 했다.

자기자본 3조원으로 대형IB 라이선스를 취득한 이후 신한금융투자의 행보도 지주 입장에서 보기엔 다소 성에 차지 않았다는 지적이 나온다. 신한금융투자의 2017년 ROE는 6.7%, 2018년 7.6%로 그룹 평균 ROE에 미달했다.

후발 주자로 나선 프라임브로커리지서비스(PBS)는 출혈 경쟁보다는 기획형 헤지펀드에 주력하며 25조원 규모 한국형 헤지펀드 시장에서 1조5000억원가량을 확보하는 데 만족해야 했다. 기업신용공여 부문도 경쟁으로 인해 성장엔 한계가 명확했다. 신한금융투자의 2017~2018년 평균 이자수익은 5500억여원으로 증자 전인 2015~2016년 평균에 비해 크게 달라지지 않았다.

업계 1위 미래에셋대우는 기업여신에서 708억원, 신용공여에서 1786억원 등 지난해 이자수익으로만 총 2500억원에 가까운 순이익을 올렸다. 신한금융투자의 지난해 연간 순이익과 맞먹는 수치다.

자본이 늘어난다 해서 신한금융투자가 곧바로 할 수 있는 수익사업은 많지 않다. 이전의 레버리지비율 충격으로 인해 이전처럼 ELS를 공격적으로 판매하기는 어렵다. 2015년말 3조8000억원까지 늘었던 ELS 자산은 올해 3월말 기준 2조3000억원까지 줄었다.

발행어음업 라이선스 역시 후발주자의 수고로움을 감내해야 한다. 이미 선발주자인 한국투자증권과 NH투자증권은 마진 확보의 어려움으로 인해 경쟁 수위를 낮추고 발행어음 금리를 잇따라 인하하고 있다. 한국투자증권만 해도 초기 시장 선점을 통해 200bp(2%)의 마진 확보가 가능했지만, 앞으로 진입할 경쟁자들은 150bp 확보도 힘들 거란 전망이 나온다.

신한금융투자의 자기자본이 4조원이 되면, 지난해 그룹 평균 ROE(9.4%) 수준에 도달하기 위해선 3800억여원의 순이익을 내야 한다. 역대 최대 실적이었던 지난해 보다도 1300억원을 더 벌어야 하는 셈이다.

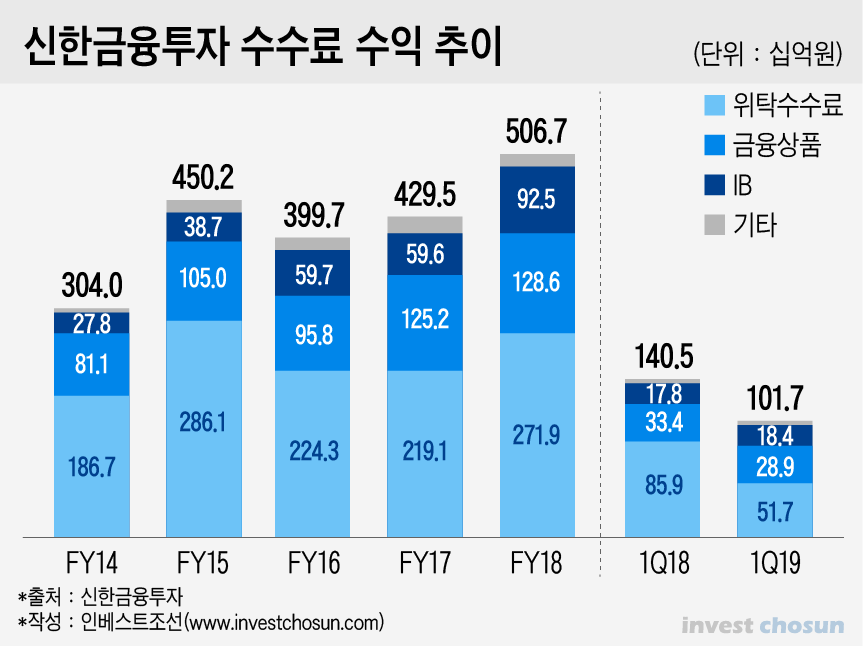

그룹의 매트릭스 조직인 GIB를 통해 IB부문 실적이 지속적으로 성장하고 있긴 하지만, 아직 IB부문 수수료는 전체 수수료 수익의 18%에 그친다. 위탁수수료가 여전히 과반을 차지한다.

자기매매 부문도 경쟁사에 비해 힘을 내주곤 있지만 대외 변수에따라 흔들릴 수밖에 없다. 신한금융투자가 1분기 그나마 실적 방어에 성공한 건 지난해 3분기 509억원, 4분기 603억원으로 부진했던 자기매매 부문 수익이 올 1분기 채권평가이익 등으로 인해 877억원으로 회복된 덕분이었다. 경기침체 우려가 짙어지고 채권수익률이 크게 떨어진 상황에서 남은 올해에도 계속 수익을 내줄진 예상이 어려운 부분이다.

김병철 사장 취임 후 구조화금융과 프로젝트금융 부문을 보강하고 프라이빗에쿼티(PE)에 힘을 실은 게 어떻게 실적에 반영될지는 시간을 두고 지켜봐야 할거란 평가다.

한 금융부문 담당 연구원은 "신한금융그룹의 경우 금융투자의 그룹 내 입지가 자본규모에 비해 미약했던 것이 사실"이라며 "조용병 회장 체제 들어 매트릭스 조직의 중심 역할을 맡게되고, 신한카드가 흔들리는 상황에서 금융투자가 지주의 자본 지원까지 받게 된만큼 '숫자'를 보여줘야 할 필요성이 그 어느때보다 커졌다"고 말했다.

-

[인베스트조선 유료서비스 2019년 05월 01일 07:00 게재]

이미지 크게보기

이미지 크게보기