자동차금융은 매년 뒷걸음질…수입차 강점도 희석

중하위사로 매력도 낮고 인수 시너지효과도 의문

”효성이 눈높이 낮추지 않으면 어려울 수” 지적도

-

효성캐피탈 매각이 가시화했지만 흥행 여부는 불투명하다. 시장을 선도했던 설비금융 분야는 제조업 침체로 힘이 빠지고 있고 자동차금융 분야는 대형사들과 경쟁이 쉽지 않다. 기존 금융사든 새로 금융업 진출을 원하는 기업이든 확실한 강점이 없고 시너지효과를 내기 어려운 중소형사를 인수하는 데 주저하게 될 것이란 평가다.

3일 M&A 업계에 따르면 효성그룹은 조만간 효성캐피탈 매각을 공식화할 계획이다. 국내 IB가 매각을 맡을 것으로 거론되고 있다. 매각 대상은 ㈜효성이 보유한 효성캐피탈 지분 97.15%다. 효성그룹은 공정거래법상 지주회사 행위제한 요건을 충족하기 위해 효성캐피탈 매각을 검토 중이라고 밝혔다.

효성캐피탈은 1997년 설립된 여신전문금융회사로 설비금융, 자동차금융, 리테일과 기업대출 등 사업을 하고 있다. 2009년 ㈜효성의 자회사 스타리스를 흡수합병 하면서 공작기계 및 산업재, 특수장비 등 설비금융 부문 1인자로 떠올랐다.

-

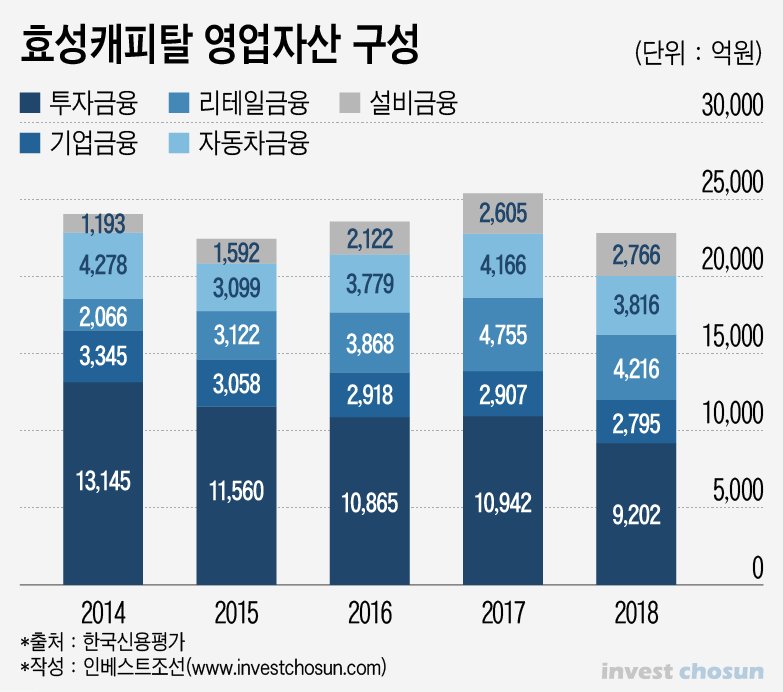

설비금융 부문의 상황은 썩 좋지 않다. 주요 고객인 중소 제조기업들의 재무 상황이 악화하면서 설비 수요가 줄고 기존 자산의 부실 우려는 커졌다. 효성그룹 제조사들의 주요 투자가 마무리된 후에는 캡티브 물량도 줄었다. 2015년까지만 해도 전체 자산 중 설비금융 비중이 50%를 넘었으나 작년엔 40% 수준으로 떨어졌다.

크레딧 업계 관계자는 “효성캐피탈이 산업재 금융 선두주자로서 영업력과 심사력은 갖췄지만 대형 캐피탈사들이 진입하지 못할 영역은 아니다”며 “경기 침체로 부실률이 높아지는 데다 중소기업들이 설비를 정리하고 해외로 이전하는 상황이라 성장 여력도 많지 않다”고 말했다.

캐피탈사들이 경쟁적으로 확장을 꾀하는 자동차금융 부문에선 별다른 입지를 구축하지 못했다.

국내 자동차 판매 성장률은 둔화하는데 은행, 카드사 등이 자동차 금융시장에 뛰어들며 경쟁이 심화했다. 2015년만 해도 카드사의 국산 신차 금융시장 점유율은 10%에 못미쳤지만, 작년엔 20%대 중반으로 높아졌다. 효성캐피탈이 현대캐피탈과 같은 캡티브 시장을 갖춘 것도 아니다. 매년 관련 자산 규모가 뒷걸음질 치고 있다.

효성캐피탈은 그 동안 그룹 오너 일가가 주도하는 수입차사업과는 시너지를 내왔다는 평가를 받았다. 더클래스효성, 효성토요타, 더프리미엄효성, 에프엠케이, 효성프리미어모터스 등 딜러 법인들이 고객에 효성캐피탈의 금융 상품을 추천하는 식이다.

효성캐피탈이 수입차금융에 강점이 있는 편이라지만 실익은 크지 않다. 국산자동차금융에 비해 금리 조건이 박한 시장이라 마진율이 낮다. 수입차금융 전문 캐피탈사와 대형 캐피탈사의 공세도 치열하다. 캐피탈사들이 고객과 이어준 딜러에게 주던 보상도 대부분 사라졌다.

M&A 업계 관계자는 “효성그룹의 수입차사업이 부진할 경우 금융 비용을 낮춰주는 판촉 전략을 쓸 가능성이 크지만 금리 인하분을 금융사와 판매사가 어떻게 부담할 것인지의 문제가 남는다”며 “효성캐피탈이 효성그룹을 떠나게 되면 수입차금융 부문의 경쟁력도 약화할 가능성이 크다”고 말했다.

효성캐피탈은 캐피탈 업계 중하위권에 위치한다. 총자산 2조3999억원, 자기자본 4035억원으로 산업평균(4조6017억원, 6263억원)에 크게 못미친다. 캐피탈 업계엔 신용등급 AA급 기업이 즐비한데 효성캐피탈은 A다. 최근 캐피탈사 M&A에서 주가순자산비율(PBR) 1배를 넘긴 곳이 없었다. 효성캐피탈의 시장지위까지 고려하면 효성그룹이 눈높이를 크게 낮춰야 할 수도 있다.

사모펀드(PEF)가 효성캐피탈을 인수한다면 신용등급 하락 가능성이 크다. 등급간 조달금리 격차가 많이 줄었다지만 시장 지위가 높지 않은 곳은 등급 하락을 감내하기 어렵다. 새로 금융업에 진출하려는 기업도 현재의 신용등급을 유지시켜 줄 수 있는 우량한 곳이어야 실익이 있다.

금융지주가 효성캐피탈의 가장 이상적인 종착점으로 꼽힌다. 신용등급을 한 두 단계 이상 높여줄 수 있고 이는 수익성 개선도 꾀할 수 있다. 금융지주들은 비은행부문 강화가 화두다.

그러나 웬만한 금융지주들은 모두 캐피탈사를 거느리고 있다. 효성캐피탈의 덩치를 고려하면 반드시 인수해야 할 매물은 아니다. 인수 시 ‘규모의 경제’ 효과를 내겠지만, 중복 영역 구조조정 부담도 생긴다. 아직 캐피탈사가 없는 우리금융지주는 우선매수청구권을 가진 아주캐피탈의 지주 편입을 예정하고 있다.

한 캐피탈사 임원은 “M&A 시 규모의 경제를 통해 고정비 대비 좋은 실적을 낼 수 있는지 혹은 가지지 못한 사업을 채울 수 있는지를 따져야 하는데 효성캐피탈은 인수해서 어떤 시너지효과를 만들어 낼 수 있을지 애매하다”며 “가격이 아주 좋은 경우가 아니라면 인수하기 쉽지 않을 것”이라고 말했다.

다만 금융지주들은 비은행부문 강화가 당면 과제다보니 1등 사업자가 아니라도 실적에 약간이라도 도움이 된다면 인수 검토도 가능한 상황이다. 마찬가지로 사모펀드 입장에서는 효성캐피탈 인수 후 추후 재매각 가능성을 높게 본다면 인수전에 참여할 것으로 전망된다.

-

[인베스트조선 유료서비스 2019년 05월 05일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기