해외 본격 진출 2년차...매출 비중은 0%대

약진통상처럼 매각한다면 상장 일정은 더 밀려

-

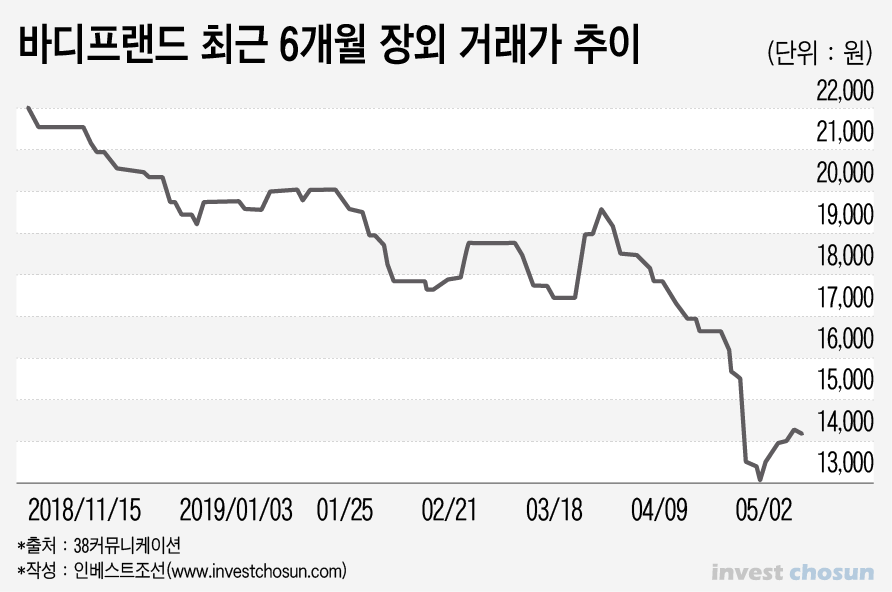

상장예비심사 미승인 이후 바디프랜드 주식 장외 거래가가 요동치고 있다. 불과 1년전 상장 기대감으로 거래가가 치솟았을때와 비교하면 반 토막 수준으로 가치가 떨어졌다.

장외 주주들은 바디프랜드의 점유율과 중국 등 해외 진출 기대감을 언급하며 '홀드'를 외치고 있지만, 이들이 수익을 현실화하기까진 지난한 시간이 필요할 거라는 분석이다. 만약 최대주주인 VIG파트너스가 매각으로 방향을 선회한다면, 주주들의 기다림은 좀 더 길어지게 될 전망이다.

13일 현재 바디프랜드는 장외 시장에서 주당 1만4000원 안팎에 거래되고 있다. 바디프랜드 주식은 소액주주 지분 9% 중 일부가 장외에 매물로 나와있으며, 연초 이후 하루 평균 거래량은 1만2000주 안팎이다.

최근 시세는 1년 전인 지난해 6월 장외 거래가의 절반 수준이다. 바디프랜드는 지난해 6월 1대 1 무상증자와 1대 5 액면분할을 통해 주식 수를 크게 늘리며 상장 절차에 착수할 것임을 본격화했다. 당시 장외 시장에선 상장 기대감이 고조되며 지난해 5월 말 기준 주당 26만원까지 거래가가 치솟았다. 현재 주식 수 기준 2만6000원의 가치다.

올해 들어 바디프랜드 장외 거래가는 상장 예심 통과 가능성에 따라 출렁거리다 미승인 판정이 난 직후 급락했다. 한때 1만3100원까지 거래가가 밀렸다. 이후 일부 저가 매수세가 유입되며 반등 후 보합세를 보이고 있다.

-

장외 주주들은 여전히 바디프랜드의 기업가치에 큰 기대감을 가지고 있다. 여전히 50%가 넘는 국내 시장 점유율에 매트리스·정수기 등 렌탈업 기반 헬스케어 라인업, 해외 진출 가능성을 고려하면 지난해 6월 주가 수준인 기업가치 2조원은 충분하다는 논리다.

상대적으로 심사가 깐깐한 유가증권시장(코스피) 대신 코스닥시장으로 가자는 목소리가 주주게시판을 중심으로 득세하고 있는 것도 이런 맥락이다.

증권업 전문가들은 이런 시각에 대해 부정적인 모습이다.

바디프랜드가 미승인을 받은 '핵심'은 특정 경영진이 외부 견제 없이 마음대로 의사결정을 할 수 있는 지배구조다. 비상장기업이라면 아무런 문제가 없는 지배구조지만, 불특정 소액주주가 언제든 접근할 수 있는 상장회사로서는 실격이라는 게 한국거래소의 판단이었다.

이런 지배구조를 근본부터 바꾸지 않고서는 유가증권시장이던 코스닥시장이던 상장사의 지위를 얻기엔 힘들 거라는 게 거래소 안팎의 지적이다. 한 증권사 IPO 담당자는 "코스피와 코스닥 상장 심사의 차이는 양적 요건일 뿐, 기업 내부 투명성을 따지는 질적 요건 심사엔 큰 차이가 없다"며 "질적 심사에서 떨어진 기업이 상장할 시장을 바꿔 승인된 사례는 전례를 찾아볼 수 없다"고 말했다.

포화 상태에 접어든 국내 시장을 대신해 새 성장동력이 되어줄 해외 진출에 대해서도 단기적으로 기대할만한 수준은 아니라는 목소리가 나온다. 현재 바디프랜드는 중국에 4곳, 미국에 2곳 등 직영 매장을 운영하고 있으며, 이달 중 프랑스 파리에 유럽 첫 플래그십 스토어를 열 계획이다.

바디프랜드는 중국 진출에 상당한 공을 들였다. 2012년부터 내부적으로 목표를 세우고 진출을 준비해왔다. 2017년 5월 미국 LA에 첫 해외 플래그십스토어를 열었고, 같은 해 8월 상하이에 중국 첫 매장을 냈다.

해외진출 2년차인 지난해 성적표는 그리 희망적이지는 않다는 평가다. 바디프랜는 중국에서 2017년 7억원, 2018년 21억원의 매출을 냈다. 미국에서는 2018년 25억원의 매출을 기록했다. 각각 전체 매출의 0.5%, 0.6%에 해당한다. 해외에서는 '안마의자를 이용한 마사지'라는 개념이 익숙하지 않다는 점이 가장 큰 난관으로 꼽힌다.

바디프랜드도 이 같은 점을 절감하고 있다. 미국과 중국 모두 해외 1호점은 현지 한인타운에 마련됐다. 해외 진출이라기보단 해외 주재 한국인 및 재외교포를 대상으로 한 마케팅이었다. VIG파트너스가 상장전투자(Pre-IPO) 방식으로 중국에서 투자를 유치하려 했던 것도 독자적으로 판로를 개척해선 성장이 힘들다고 판단했기 때문으로 풀이된다. 중국으로부터의 투자 유치는 실패했다.

한 금융권 관계자는 "해외 사업이 규모의 경제를 이루려면 아무리 빨라도 2~3년은 필요하다"며 "글로벌 증권사 출신의 인수합병(M&A) 전문가를 스카우트해 여러 전략을 세우고 있지만 현실화까지는 시간이 필요한 게 사실"이라고 말했다.

금융권 일각에서는 VIG파트너스가 바디프랜드 투자회수(exit) 방식을 '경영권 매각'으로 바꾸지 않겠느냐는 전망이 나온다. 비슷한 최대주주 이슈를 안고 있던 KKR의 약진통상이 상장을 포기하고 매각으로 방향을 튼 전례 때문이다.

이 경우 현재 장외 주주들의 투자 회수 시기는 더욱 늦춰질 수밖에 없다. 매각 및 최대주주 변경 절차에 최소 6개월에서 1년 가량이 소모되고, 이후 상장 예심 재청구를 위한 내부 정비에 또 시간이 필요할 수밖에 없기 때문이다. 동반매도권(tag-along)을 보유하지 않는 소액주주들은 매각 과정에 참여할 수도 없다.

현재 VIG파트너스 및 바디프랜드는 영업에 주력하며 향후 방안에 대해 논의하고 있다. 바디프랜드 관계자는 "재상장 추진 등 향후 방향에 대해서는 현재 전혀 정해진 바 없다"고 말했다.

-

[인베스트조선 유료서비스 2019년 05월 14일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기