하락 시장에 수익률 선방...자금 지속 몰려

지난해 발행 메자닌, 올해부터 상환·전환 도래

시총 작은 코스닥에 부정적 영향 줄수도

-

국내 메자닌(Mezzanine;주식과 채권의 중간상품) 시장이 사모 위주, 연 5조원대 시장으로 급성장했다. 수요가 많아 곧 연 10조원 시장으로 성장할 것이란 전망이 나온다. 한국형 헤지펀드, 코스닥벤처펀드 자금에 증권사 고유계정투자(IP)와 발행어음, 프라이빗뱅커(PB) 채널의 사모신탁까지 메자닌 투자에 적극적으로 나서고 있기 때문이다.

특히 지난해 폭발적으로 성장한 성장한 메자닌 시장이 올해 하반기 시장을 교란할 수 있다는 우려도 나온다. 발행 후 1년~1년 반 이후로 설정된 조기상환·주식전환 옵션이 발동하는 까닭이다. 상환청구는 기업의 재무에, 주식전환은 수급에 악영향을 미치게 된다.

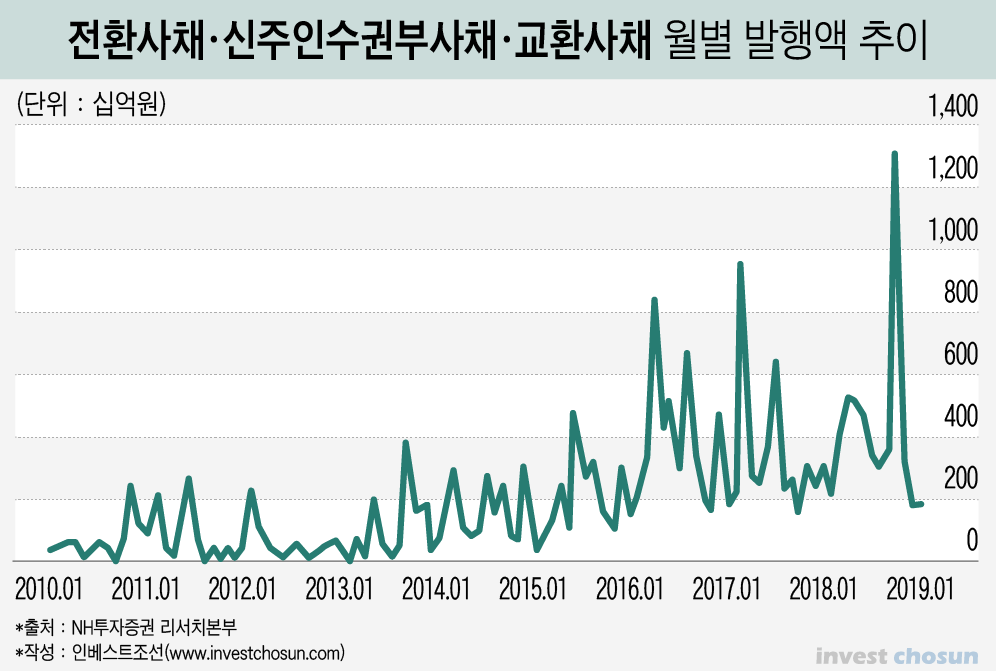

18일 금융업계에 따르면 주로 전환사채(CB)·신주인수권부사채(BW)로 이뤄진 국내 메자닌 발행 시장은 2017년 3조3000억원에서 지난해 4조8000억원으로 급성장했다. 지난 2015년 2조5000억원에 머물렀던 것을 감안하면 4년만에 2배로 커졌다. 올해 1분기에도 8000억원어치가 발행됐고, 상반기 발행액은 2조원에 가까울 전망이다.

지난해 메자닌 시장 규모는 공모 BW의 전성기였던 2011년과 비슷하다. 다만 당시엔 4조원가량이 공모로 발행됐고, 지금은 발행의 95%가 사모라는 점이 다르다. 당시엔 '투자자 수가 제한되는 사모로는 메자닌 시장이 클 수 없다'는 게 중론이었지만, 지금은 오히려 공모 거래를 찾아보기가 어렵다.

사모 메자닌 시장의 급성장은 대규모 수요가 이끌어냈다. 코스닥 벤처펀드와 한국형 헤지펀드가 대표적이다. 특히 지난해 상반기 도입돼 단기간동안 3조원의 시중 자금을 빨아들인 코스닥 벤처펀드는 지난해 여름 '메자닌 시장 과열'의 주인공이었다.

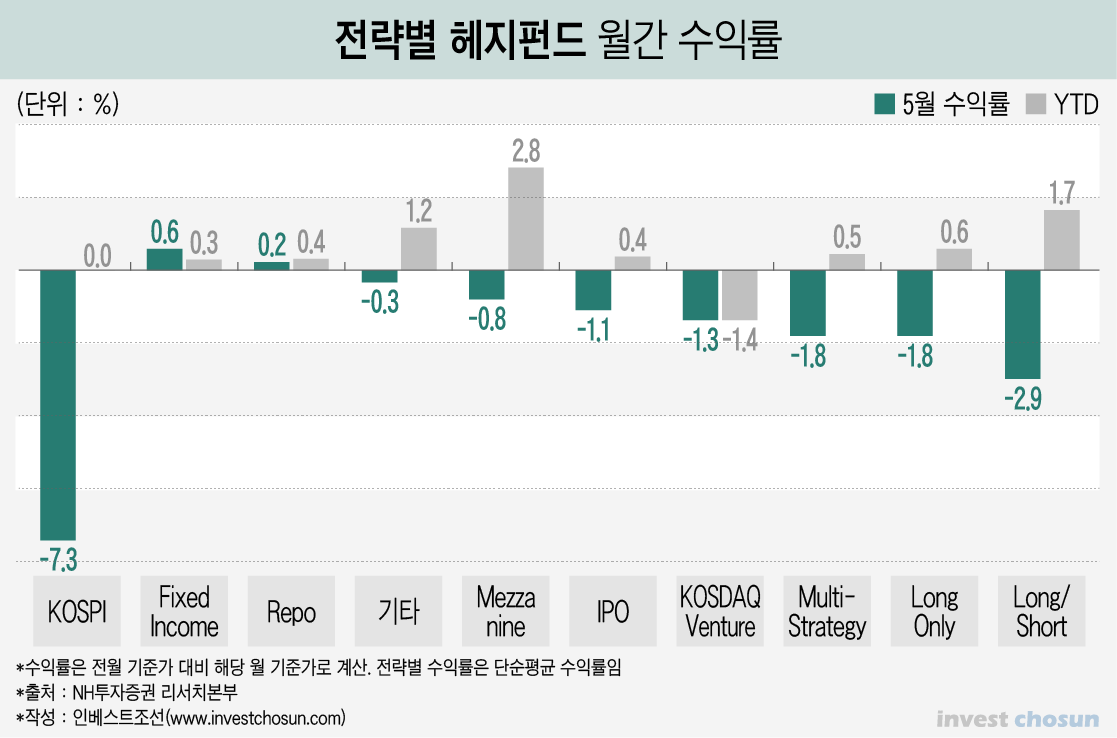

코스닥 벤처펀드가 단발성 이벤트였다면, 한국형 헤지펀드는 사모 메자닌 시장의 지속적인 성장을 견인하고 있다. 현 시점 기준 단기성 레포(Repo)펀드 제외 국내 헤지펀드 자금 중 10%인 3조원이 메자닌 투자를 주요 전략으로 삼고 있다. 메자닌 투자를 병행하는 멀티전략 펀드가 약 8조원임을 감안하면 헤지펀드의 메자닌 잠재수요만 11조원에 달한다.

2012년 도입됐지만 2015년까지 2조원대에 머물던 한국형 헤지펀드 시장은 2015년 사모펀드 제도 개편 이후 2년만에 12조원 규모로 급성장했다. 잠시 정체되던 성장은 지난해 급락장·초저금리의 영향으로 단 1년만에 23조원 규모로 부풀었다. 이후에도 자금이 지속 유입돼 올해 6월 현재 순자산은 32조원(레포펀드 제외 23조원) 수준이다.

이렇게 몰린 자금 중 수천억원이 아샘자산운용·에이원자산운용 등 메자닌 특화 운용사로 흘러들어갔다. 수익률이 눈에 띄었다. 메자닌 전략의 한국형 헤지펀드의 연초 이후 평균 수익률은 2.8%로 모든 전략 중 가장 높았다. 5월 기준 수익률 상위 헤지펀드 10곳 중에도 메자닌 전략 펀드가 3곳이나 이름을 올렸다.

-

투자 대기 자금도 지속적으로 늘어나고 있다. PB를 중심으로 한 사모 신탁 자금이 꾸준히 들어오고 있을 뿐만 아니라, 초대형 종합금융투자사업자(IB)의 발행어음 자금도 메자닌 투자를 핵심 전략 중 하나로 삼고 있다. 초대형IB의 발행어음 발행 잔액은 올해 말 12조원으로 성장할 전망이다. 자기자본 8조원의 미래에셋대우가 발행어음업 라이선스를 받는다면 발행어음 시장은 최대 28조원 규모로 커진다.

문제는 사모 메자닌 시장이 최근 1~2년간 수요의 폭증으로 급격하게 커지며 쏠림 현상이 일어났다는 것이다. 당장 올해 하반기부터 부작용이 예상된다.

사모 메자닌은 대부분 3년 안팎의 만기에 발행 1년~1년6개월 이후 조기상환이나 주식전환이 가능한 옵션을 넣는다. 지난해 상반기 발행된 사모 메자닌의 첫 조기상환·주식전환 기한이 올 하반기부터 속속 도래하는 것이다.

사모 메자닌 투자자들은 대부분 원래 만기보다는 조기상환·주식전환에 더 큰 관심을 둔다. 실제 만기까지 채권을 가져가는 사례가 거의 없다는 뜻이다. 기한이 도래한 메자닌은 결국 어떤 식으로든 기업에 충격을 줄 수밖에 없다.

한 중견 자산운용사 운용역은 "지난해 사모 메자닌을 발행했고 당시보다 주가가 많이 오른 기업은 전환권 행사로 인한 신주 물량 부담이 생기기 때문에 지금 비중을 줄여 충격을 대비하는 게 맞다"며 "반대 상황의 기업은 차환 발행이 가능할 것이냐, 현금으로 갚아야 할 것이냐가 재무 부담을 가르게 될 것"이라고 말했다.

최근 2년간 10조원 가까이 발행된 '잠재주식'이 주가지수 상승을 제한할 것이라는 우려도 많다. 특히 시가총액이 비교적 작고 메자닌 발행 비중이 높았던 코스닥 시장엔 부담으로 작용할 것이라는 분석이다.

한 연기금 주식운용 담당자는 "최근 사모 메자닌을 발행한 코스닥 기업이라면 성장성이 좋은 회사일텐데 막상 주가가 일정 수준 오르면 오버행(물량부담)으로 추가 상승이 제한될 것"이라며 "경기 악화로 전반적인 이익 기대감이 낮아진 가운데 성장기업의 주가까지 사모 메자닌이 억누른다면 특히 코스닥엔 매우 부정적인 영향을 줄 수 있을 것"이라고 말했다.

-

[인베스트조선 유료서비스 2019년 06월 19일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기