인수 급급하다 보니 ㈜웅진 단기 차입금 많아져

8월까지 브릿지론 2000억 갚을 묘책 없는데 악재 겹쳐

표면상 인수완료였지만 결국 인수대금 못모아 실패한 셈

-

웅진코웨이 사태는 인수과정에서 지주회사인 ㈜웅진이 일으킨 차입금이 원인이 됐다. 보유현금으로 차입금을 상환하기는 사실상 불가능했고, 애초에 등을 돌린 투자자들이 많아 차환도 쉽지 않은 상황이었다.

웅진그룹은 이를 두고 "선제적 재무부담 해소"로 설명하면서 '3개월만에 재매각'이라고 설명했다. 그러나 자금조달 내역을 따져보면 '급전'을 빌려 겉으로는 인수를 완료했지만 단기자금을 갚지 못해 발생한 일로 풀이된다.

한마디로 사태의 본질이 '인수했으나 재매각'이라기보다 자금을 제대로 모으지 못해 발생한 '인수실패'라는 의미다.

웅진그룹의 코웨이 인수자금은 총 2조원가량이다. 한국투자증권으로부터 전환사채(CB) 투자금 5000억원, 인수금융 1조1000억원 등 1조6000억원을 지원 받았다. 그러고도 부족한 자금은 대부분 시장에서 빌렸다. ㈜웅진은 빌린 돈으로 코웨이의 모회사 웅진씽크빅의 실탄을 채워줬다. 웅진그룹은 코웨이를 인수하며 3~4년 후 1조원대 인수금융 대부분을 상환한다는 청사진을 그릴 만큼 자신감을 보이기도 했다.

-

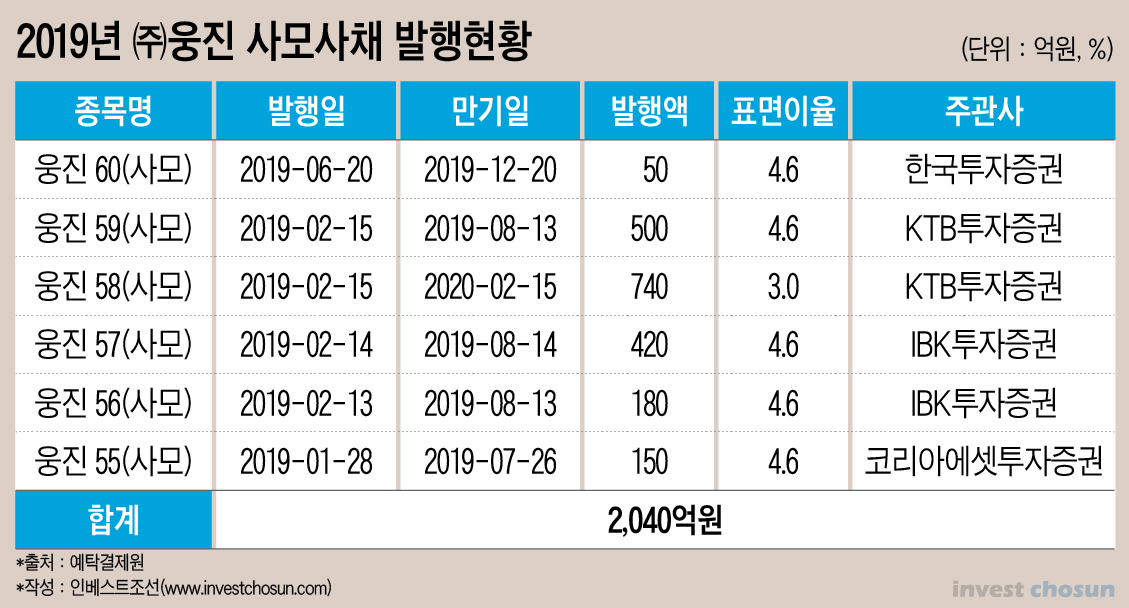

문제는 ㈜웅진이 단기 자금을 많이 끌어왔다는 점이다. 자체 자금이 많지 않고 거래 종결이 급하다 보니 일단 몇개월 만기로 짧게라도 돈을 빌리는 데 집중했다. 올해 거래 종결을 앞두고는 KTB투자증권, IBK투자증권 등을 통해 집중적으로 단기 사모사채를 발행했다. 이렇게 빌린 돈이 2000억원이 넘었다. 이 대금의 만기가 금방 도래하지만 ㈜웅진이나 웅진씽크빅이 창출하는 현금으론 상환이 쉽지 않은 규모였다.

외부 자금을 조달하는 것도 여의치 않았다. 웅진그룹의 급박한 사정에 여러 증권사들이 해결책을 들고 찾아갔지만 만족스러운 답이 없었다. 불가능한 거래라는 평가가 많을 만큼 한계까지 자금을 끌어다 썼다. 또 돈을 빌릴 수 있다 한들 미봉책에 불과했다. 웅진씽크빅 전환사채(CB)도 투자자 유치에 애를 먹던 상황이라 같은 방식을 쓰긴 어려웠다. 증자를 하자니 투자자를 모으기 어렵고 대주주의 지분 희석 부담도 컸다.

계획대로 순항해도 빠듯한데 악재까지 겹쳤다. 태양광 계열사 웅진에너지가 감사의견 거절을 받으며 기업회생절차에 들어갔고, ㈜웅진의 회사채 신용등급은 BBB+에서 BBB-로 떨어졌다. 돈을 새로 빌리기는커녕 기존 차입금의 이자부담까지 늘어날 상황이었다. 신용등급 전망은 ‘부정적’. 한 등급만 더 떨어진다면 ㈜웅진은 ‘투기등급’ 꼬리표를 달게 된다.

한 증권사 임원은 “핵심은 웅진그룹이 8월까지 2000억원대 차입금을 갚아야 했다는 점인데 이를 마련할 방법이 마땅치 않았다”며 “기업어음(CP)을 찍어 버티는 것도 한계가 있기 때문에 차라리 빨리 코웨이를 매각하자고 방침을 정했을 것”이라고 말했다.

그룹의 유일한 희망인 코웨이를 활용하는 것도 여의치 않았던 것으로 보인다.

코웨이 인수금융 대주단은 웅진그룹과 담보인정비율(LTV)이 80%를 초과하거나 상각전영업이익 대비 순차입금(Net Debt to EBITDA) 비율이 5.8배(매년 하향 조정)를 초과할 경우 기한이익이 상실(EOD)되는 재무약정(covenant)을 맺었다.

아울러 인수금융 상환 가능성을 높이기 위해 일상 운영자금이나 연구자금, 기존 투자 계획 등을 제외하곤 차입금을 늘리지 못하도록 했다. 웅진씽크빅은 연 100억원, 코웨이는 연 1000억원의 한도가 있었던 것으로 알려졌다.

재무약정을 지키는 것은 큰 문제가 아니었다. 그러나 웅진그룹이 이번달 들어 대주단에 차입 한도 확대를 요청하며 갈등이 생겼다. 2금융권 위주로 꾸려진 대주단은 ‘한도 확대 요청’을 받아들이지 않은 것으로 전해진다. 코웨이가 대신 빚을 내 자금을 빌려주는 모습이 그려지기 어려웠다.

㈜웅진은 지난 20일 한국투자증권을 통해 50억 규모 단기 사모사채를 발행하며 자금 조달을 이어갔으나 불과 일주일 뒤 코웨이 매각 결정을 내리게 됐다. 한국투자증권은 이번 거래의 매각주관을 맡는다.

애초부터 웅진그룹이 코웨이를 담기엔 그릇이 너무 작다는 평가가 많았다. 그룹 전체를 따져도 인수자금 10%를 마련하기 어려웠다.

온갖 방안을 강구해 코웨이의 명패를 잠시 바꾸는 데까진 성공했지만 완전한 자기 것으로 만들지 못했다. 3000억원을 더 빌려 코웨이 지분 4.39%를 더 사겠다는 계획도 중간에서 멈춰야 했다. 결국 웅진그룹은 코웨이를 ‘안정적으로’ 인수할 만한 자금을 모으지 못한 셈이다. M&A도 실패로 돌아가게 됐다.

-

[인베스트조선 유료서비스 2019년 06월 27일 17:52 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기