온라인 쇼핑몰 자체 PG사업 시작하는 것은 부정적 요인

수수료 인상 제약도 인수자에겐 고민거리

-

LG유플러스가 PG사업부 매각 작업에 박차를 가하고 있다. 다수의 전략적투자자(SI)와 재무적투자자(FI)가 투자안내서(IM)를 수령해가고 입찰 참여여부를 고민하고 있다. 어느 곳이 인수하느냐에 따라 결제시장에 미치는 파급이 상당할 것이란 관측이다.

9일 투자금융 업계에 따르면 LG유플러스는 이달 말 PG(Payment Gateway, 이하 PG) 사업부 매각 예비입찰을 실시한다. 복수의 국내외 후보들이 IM을 수령한 것으로 전해진다. 이들 중에는 네이버, 카카오, 토스를 비롯해 KKR, 어피너티에쿼티파트너스 등 외국계 사모펀드 등이 거론되고 있다.

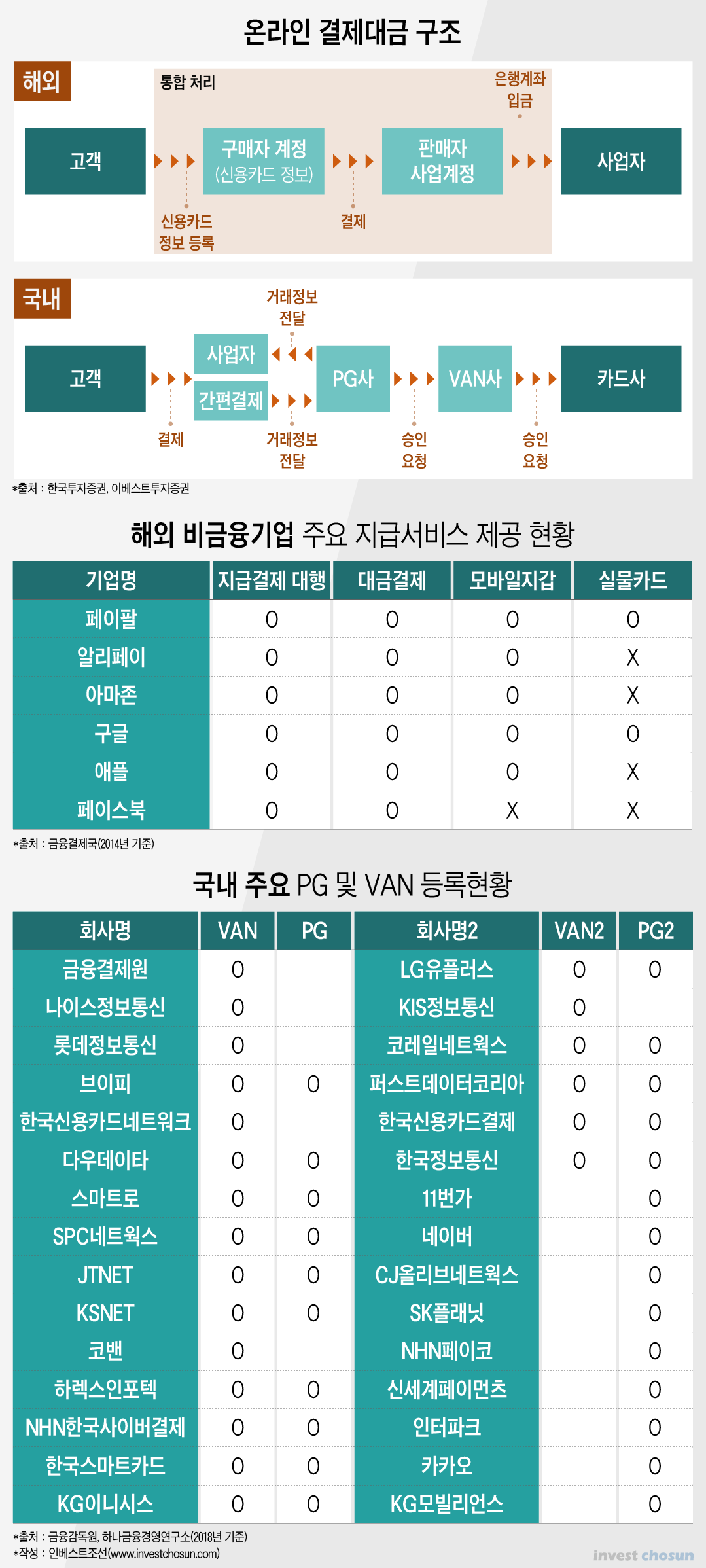

PG사는 인터넷 혹은 모바일에서 신용카드사와 소비자 사이에 결제를 중계해주는 회사를 일컫는다. 고객이 온라인 쇼핑을 하고 신용카드로 결제하면 PG사가 카드대금을 카드사로부터 받아 쇼핑몰 측에 전달해준다. 오프라인에선 신용카드사와 가맹점 사이의 신용중개 및 대금 결제 업무 전체를 부가통신사업자(VAN사)가 하고 있다. 하지만 온라인 거래에선 온라인 쇼핑몰에 대한 신용 문제가 있어 PG사가 이들에 대한 신용중개를 하는 역할을 하고, VAN사는 대금 결제 업무만을 담당한다.

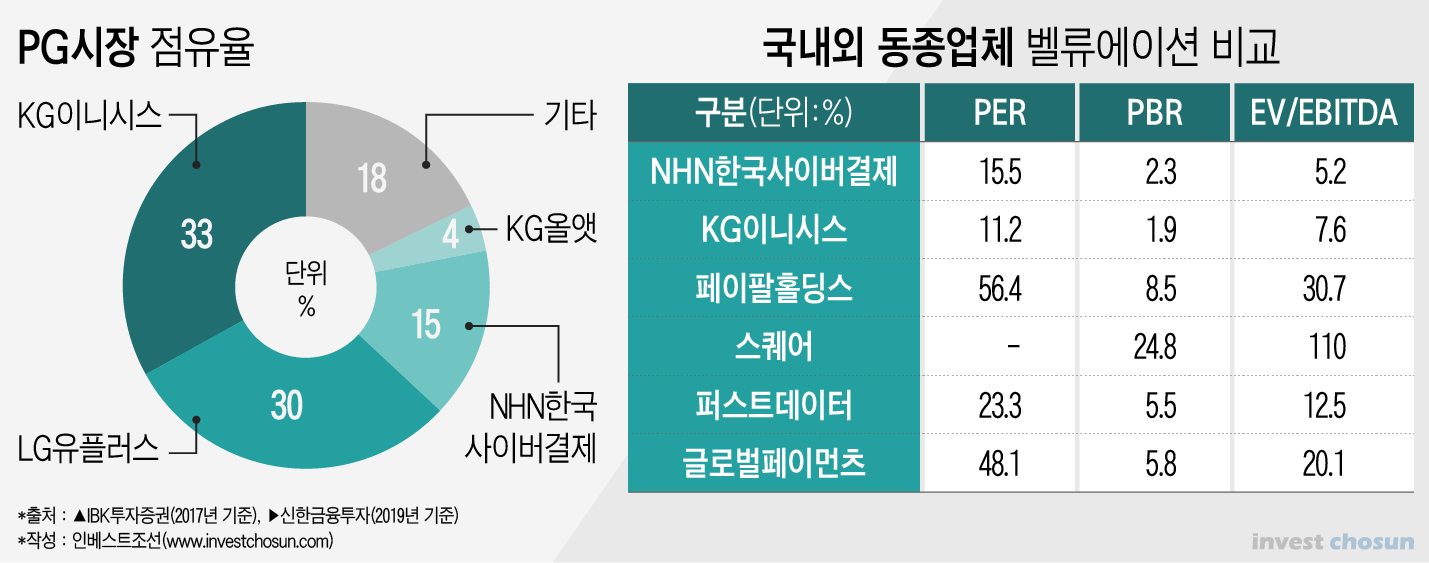

LG유플러스의 PG사업부는 약 30%의 시장점유율을 보유한 2위 업체다. PG시장은 2017년 기준으로 KG이니시스(점유율 33%), LG유플러스(30%), NHN한국사이버결제(15%) 3사의 과점체계로 구성되어 있다. LG유플러스 PG사업부는 매년 300~400억원의 상각전이익(EBITDA)이 나오는 안정적인 사업이다. 그럼에도 LG유플러스가 PG사업부 매각에 나서는 이유는 선제적으로 5G사업에 집중 투자하기 위함이 거론된다. 이전과 달리 안정적인 비즈니스가 아니고서야 시장에서 제 값을 받기 힘들다는 점도 PG사업부 매각에 나서는 이유다.

한 IB업계 관계자는 “PG사업은 안정적이나 신성장 동력으로 볼 수 없다는 점에서 매각을 결정한 것으로 보인다”라고 말했다.

시장에서 거론되는 LG유플러스 PG사업부의 기업가치는 4000억원 수준이다. 업계 1위인 KG이니시스의 EV/EBITDA 배수가 8배 수준인 점과 경영권 매각을 감안한 숫자다. 온라인 결제 시장은 매년 15~20% 수준으로 성장하고 있다. 온라인 결제 시장의 성장만큼 PG사업도 커진다는 점에서 향후 5년간은 현재의 EBITDA 수준에 큰 변화가 없을 것으로 예상된다. 남은 사안은 LG유플러스 PG사업부 매각에 따른 업계 지형변화다.

-

◇ 네이버·카카오 참여시 결제시장 판도 변화 가능...토스도 관심

네이버·카카오 등 SI업체들의 참여 여부가 관심사다. 네이버·카카오가 LG유플러스의 PG사업부를 인수할 경우 단숨에 시장 점유율을 수위권으로 끌어올릴 수 있다. 이들은 이미 자체적으로 간편결제에서부터 PG사에 이르는 시스템을 구축하고 있다. LG유플러스의 PG사까지 인수할 경우 더욱 강력한 플랫폼을 가질 수 있다. KG이니시스, NHN한국사이버결제의 경우 독과점 이슈로 인해 입찰 참여는 제한이 있을 것으로 보인다.

이런 점에서 간편 송금결제 서비스 '토스'를 운영하는 비바리퍼블리카도 이번 매각에 관심을 보이고 있다. LG유플러스의 PG사업부 인수를 통해 보다 강화된 결제서비스 업체로 발돋움 할 수 있다는 구상이다.

현재 주요 SI후보들은 인터넷은행에 참여하고 있거나 참여를 희망하는 업체다. 간편결제와 은행의 연동된 서비스를 제공하고자 하는 필요성이 있다는 점에서 이번 매각 건에 관심이 크다.

사모펀드들은 대기업 매물인데다 안정적인 현금흐름을 보인다는 점에서 관심을 보인다. 30%의 안정적인 시장점유율을 확보하고 있고, 추후 네이버·카카오 등 간편결제 시스템을 갖춘 곳에 엑시트를 추진할 수 있다. 아직 초기이기는 하나 국내에서도 해외와 같이 간편결제→PG사→VAN사로 이어지는 결제구조를 한 업체가 담당하는 ‘원 체인’ 구조로 변화하려는 움직임도 나타나고 있다.

일례로 글로벌 온라인 간편결제시장의 72%를 점유하고 있는 페이팔은 간편결제→PG사→VAN사로 이어지는 결제구조 전 부분에서 서비스를 제공한다. 사실상 결제구조 전반의 벨류체인을 모두 서비스한다는 점에서 국내 PG사와 달리 30배에 이르는 EBITDA 멀티플을 인정받고 있다.

이에 반해 국내는 간편결제, PG, VAN사 들이 각각 발전했다. 하지만 최근 들어 간편결제사들이 PG사업과 VAN사업에 진출하는 사례가 나타나고 있다. 간편결제 시장이 커진다면 이런 니즈는 더욱 커질 것으로 보인다. PG사업이 시스템 운용에 전문성이 필요하다는 점에서 SI와의 컨소시엄 형태로 입찰에 참여할 가능성도 검토된다.

-

◇ 국내 결제시장, 페이팔 모델 가능할 지 미지수...수수료 인상 힘든 구조도 인수자에겐 고민거리

다만 인수자들에게도 고민거리는 존재한다.

과연 국내 결제시장이 페이팔과 같은 모델로 성장 할 수 있을지에 대한 의문이 존재한다. ‘원 체인’으로 변하려는 움직임은 존재하나, 페이팔과 같이 다수의 온라인 쇼핑몰을 고객으로 삼을 수 있는 상황은 아니다. 온라인 쇼핑몰과 결제시장이 따로 발전한 해외와 달리 국내에선 온라인 쇼핑몰이 자체적으로 PG사업을 하는 사례가 늘고 있기 때문이다. 일례로 2016년 네이버가 독자적으로 PG사업을 시작하면서 LG유플러스 PG사업부도 영향을 받은 바 있다. 너도 나도 PG사업에 뛰어들고 있는 점도 인수자에겐 부담스런 부분이다.

더불어 수수료를 높이기 힘든 시장 구조도 고민거리다. 온라인 쇼핑 거래가 발생하면 PG사가 3.5%의 수수료를 판매자에게 부과한다. 이로부터 받은 수수료의 2.2%를 카드사에, 1%를 웹호스팅에 정산해 준다. 실제 PG사가 가져가는 것은 0.3~0.4% 수준이다. PG사간 경쟁이 심해지는 판국이라 수수료를 올리기 힘든 구조란 점에서 이익 성장에는 제약이 있다.

한 업계 관계자는 “간편결제로 시장이 통합된다는 점에서 인수후보들이 눈여겨보고 있다”라며 “다만 국내 시장이 해외처럼 발전할지, 수수료 인상 제약 요인에 대해서 인수자들이 어떻게 생각할지에 따라서 인수가격은 달라질 것으로 보인다”라고 말했다.

-

[인베스트조선 유료서비스 2019년 07월 09일 16:15 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기