최저매각 가격은 계리실사로 확정

매각 후 국민연금과 배분 문제 남아

-

KDB생명보험 매각이 신주 발행 없이 구주만 파는 방식으로 추진된다.

26일 M&A 업계에 따르면 산업은행은 최근 KDB생명 매각 주관사단을 꾸리고 실사 작업에 들어갔다. 크레디트스위스와 삼일PwC가 재무자문, 광장이 법률자문, 밀리만이 계리실사를 담당한다.

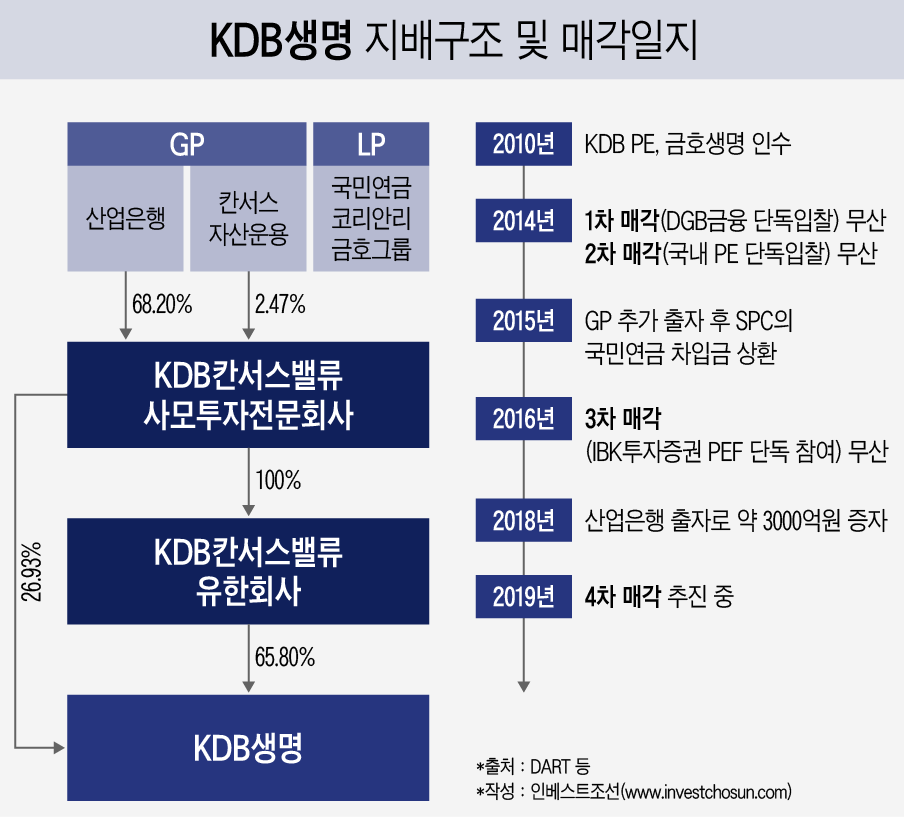

매각 구조는 아직 본격적인 협의가 이뤄지기 전인데 구주만 매각하는 방식이 유력하다. 이에 따르면 매각 대상은 케이디비칸서스밸류사모투자전문회사(PEF)와 케이디비칸서스밸류유한회사(SPC)가 보유한 KDB생명 지분 92.73%(8797만여주)다.

산업은행은 회사가 꾸준히 자본을 확충했고 영업 실적도 개선되는 만큼 지분을 정리하는 데만 집중하겠다는 의지다. 매번 구주 일괄매각 방식의 공고를 내왔는데 직전 매각에선 인수후보의 요청에 따라 유상증자 방식을 섞는 안이 검토되기도 했다.

구주 가격을 얼마로 정하느냐가 매각의 핵심이다. 밀리만의 계리 실사 결과에 따라 최저매각가격(MRP)이 정해질 전망이다.

매각자 측 핵심 관계자는 “KDB생명 보유지분을 파는 것이 목표기 때문에 신주발행 방식은 고려하지 않고 있으며 M&A 뒤는 인수자가 알아서 할 문제”라며 “최저 가격이 가장 중요한데 주주간협약에 따라 실사를 통해 정해지는 값을 따르게 되어 있다”고 말했다.

매각이 완료되면 출자자간 분배 문제가 남는다.

-

산업은행은 2010년 6500억원 규모 PEF를 결성해 금호생명(KDB생명의 전신)을 인수했다. 산업은행(2650억원)과 칸서스자산운용(200억원)이 운용사(GP)로, 국민연금(2150억원)·코리안리(500억원)·금호아시아나그룹(1000억원 규모 현물출자) 등 출자자(LP)로 참여했다.

운용사들은 2015년 자금을 추가 출자해 SPC가 국민연금으로부터 빌린 자금을 갚아줬고, 작년 1월엔 산업은행의 추가 출자금을 기반으로 KDB생명에 3000억원가량을 증자해줬다.

최초 PEF에선 국민연금과 코리안리가 가장 앞선 순위 권리자였다. 이후 신규 출자금과의 관계가 어떻게 설정되어 있느냐에 따라 배분 순위도 달라지게 된다. 산업은행은 증자 자금 3000억원에 대해선 가장 앞선 순위를 가질 것으로 보면서도 일단은 매각 성공이 우선이란 입장이다.

KDB생명 경영진은 매각 성사 시 성과 보수를 받는다. 매각 가격에 따라 정재욱 사장은 5억~30억원, 백인균 수석부사장은 2억5000만원~15억원의 보수가 예정돼 있다. 최대 목표치는 1조원을 넘지는 않지만 상당히 높은 수준으로 설정돼 있는데, 경영진이 유의미한 성과급을 받기 위해선 증자 가격 이상을 받아야 하는 것으로 알려졌다. 지난해 증자는 주당 5638원에 이뤄졌고, 이를 매각 대상에 대입한 금액은 약 4960억원이다.

-

[인베스트조선 유료서비스 2019년 08월 27일 07:00 게재]

이미지 크게보기

이미지 크게보기