투자 후 글로벌 세포라 등 공격적 확장…회수까지 책임

경쟁력 있는 잠재매물 글로벌 브랜드 선호현상 더 강해질 듯

-

국내 화장품 브랜드 닥터자르트가 글로벌 기업 에스티로더에 2조원(지분 100%기준)에 매각됐다. 카버코리아와 3CE에 이어 또 한번 조 단위 딜이 성사됐다. 글로벌 PEF의 몸값 올리기 전략(카버코리아)과 재수 끝 성공기를 쓴(3CE) 앞선 사례들처럼 이번 거래의 배경을 놓고도 여러 얘기들이 오가고 있다.

무엇보다 글로벌 인지도를 지닌 브랜드의 존재감이 뚜렷하게 드러난 거래로 평가받고 있다. 주요 주주로 참여한 에스티로더가 회사 기업가치를 키우는 데 지원을 아끼지 않았고, 회수 과정에서 치솟은 몸값도 그대로 지불했다. 향후 경쟁력 있는 화장품사들의 '글로벌 전략적투자자(SI)' 선호 현상이 더욱 강해질 것이란 전망도 나온다.

에스티로더는 지난 18일 닥터자르트를 보유한 해브앤비와 주식 인수 계약을 체결했다고 밝혔다. 에스티로더는 미국 부티크 투자은행(IB) 페렐라와인버그파트너스(Perella Weinberg Partners)로부터 자문을 받았고, 로웬스타인샌들러(Lowenstein Sandledr)와 김앤장법률사무소에서 법률 자문을 맡았다. 해브앤비는 현지 IB 미셸다이엔스앤코의 조력을 받았고 스캐든압스(Skadden, Arps, Slate, Meagher&Flom)와 법무법인 태평양에서 법률 자문을 받았다.

해브앤비의 기업가치는 약 17억달러(약 2조원)로 평가됐다. 에스티로더컴퍼니즈는 에스티로더·맥·바비브라운·조말론 등을 소유한 기업으로, 아시아 화장품 회사를 사들인 건 이번이 처음이다.

-

에스티로더는 지난 2015년 해브앤비의 지분 33.3%를 사들이면서 이미 2대 주주 지위를 확보한 바 있다. 나머지 66.7% 지분을 보유한 대주주 이진욱 창업주는 이번 거래로 지분 전량을 회수해 조 단위 현금을 확보하게 됐다.

국내 기업의 주요 주주로 참여한 글로벌 SI들이 후속 M&A로 기존 대주주 지분을 인수한 사례는 흔히 발견된다. 첫 투자에 우선 협상권 혹은 콜옵션(살 수 있는 권리) 등 약정을 넣어 향후 성장성에 따라 인수 효과를 극대화하는 방식이다. 이 때문에 투자업계에서도 이번 딜을 지난 2015년 투자의 후속성격 딜로 간주했다. 에스티로더도 이번 거래가 “2015년 소수 지분투자 당시 약정에 기반한 지분 매입(the acquisition follows the Company’s December 2015 minority investment in Have & Be Co. Ltd. and is pursuant to an agreement made at that time)”이라고 공시했다.

양 측간 콜옵션과 풋옵션을 포함 명시적인 회수 조항은 포함되지 않았던 것으로 확인됐다. 즉 기업가치 책정을 비롯 거래 전반이 원점에서 다시 논의됐고, 이로 인해 몸값도 극대화할 수 있었다는 평가다.

회사에 정통한 업계 관계자는 "에스티로더가 주요주주로 참여하며 예상했던 매출보다 실제 성장세가 빠르게 진행되다보니 아예 기업가치가 더 오르기전에 회사를 인수하자는 판단이 있었다"고 설명했다.

조 단위 몸값이 알려지며 인수 배경을 두고도 여러 언급이 오가고 있다. 그간 에스티로더가 의욕적으로 추진한 색조 브랜드의 M&A 성과가 부진하면서, 오히려 성장세가 뚜렷한 기능성 스킨케어 제품 라인 강화로 선회했다는 분석이다.

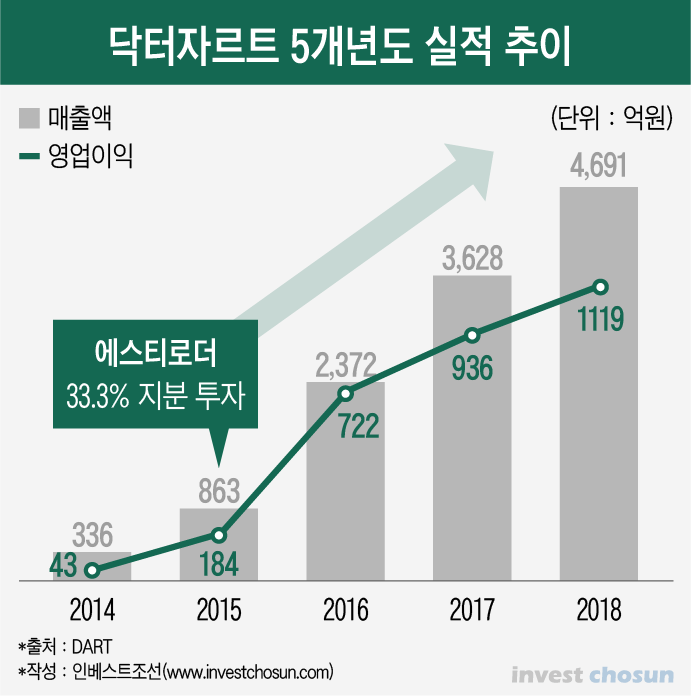

에스티로더가 지난 2016년 인수한 색조브랜드인 투페이스드, 베카코스메틱스 등은 최근 이렇다할 실적을 내놓지 못하고 있다. 반면 더마코스메틱(피부과학화장품) 전문 브랜드를 표방하는 닥터자르트는 첫 투자가 있었던 2015년 863억원이던 매출이 지난해 4691억원까지 올랐다. 3년새 매출이 567% 성장하는 등 실적이 안정적으로 성장한 점이 지분 전량 매입까지 이어졌다는 평가다.

-

수직상승한 닥터자르트의 기업가치에 가장 큰 기여를 한 곳도 에스티로더다. 특히 닥터자르트의 해외 시장 진출엔 주요 주주였던 에스티로더의 공이 가장 컸다는 것이다.

닥터자르트는 에스티로더가 첫 투자를 감행한 2015년부터 LVMH의 글로벌 뷰티 편집숍인 세포라를 기반으로 빠르게 브랜드 인지도를 높였다. 투자 이전인 2011년엔 2개 품목 제품을 10개 남짓의 매장에 공급했지만 지난 2016년엔 100여품목을 860여곳의 매장에 공급하며 확장세를 보였다. 면세점 상위 매출 브랜드 순위에서도 지난해 7위를 기록하며 처음 순위권에 등장했는데 역시 에스티로더의 영향이 컸다는 분석도 나온다.

화장품 업계에서도 미국 세포라를 기반으로 이처럼 빠르게 확장한 국내 브랜드는 아모레퍼시픽과 닥터자르트 2개 뿐이란 평가가 나왔다. 최근 면세 시장을 기반으로 중국과 동남아시아에서도 매출 증가세가 시작하면서 향후 성장 가능성을 봤다는 평가다.

투자업계 관계자는 “닥터자르트가 초기 펀딩을 받던 5년 전에도 대주주의 밸류 기대치가 워낙 높았었는데, 당시 에스티로더가 후하게 밸류를 쳐줘서 다들 의아한 분위기였다”면서 “에스티로더가 닥터자르트의 미국 진출을 돕는 등 초기 투자부터 경영에 상당 부분 기여를 했고 이로 인한 기업가치를 또 온전히 쳐 준 점이 놀라웠다”고 전했다.

IB와 PEF업계에선 오히려 잠재력 있는 매물들의 글로벌 브랜드 선호현상이 더 강해질 것이란 우려가, 또 향후 일본 및 중국 매출 확장을 기대할만한 잠재 매물은 이미 시장에서 씨가 말랐다는 푸념이 나온다.

글로벌 화장품 브랜드들은 자사 브랜드 자체 육성과 사내 투자 조직을 활용을 병행하고 있다. 초기 기업 투자에서 조 단위 M&A까지 상황에 따라 병행할 수 있는 조직과 인력을 갖췄다는 평가다.

인수를 기다리는 대기 매물도 줄 서 있지만 인수 여력이 있는 LG생활건강이나 아모레퍼시픽에선 굵직한 투자 소식이 끊긴 지 오래다. 한 투자심사역은 “화장품 기업이 스케일업하려면 자사 브랜드 육성보다도 글로벌 추세대로 성장세가 보이는 기업을 인수해 자기 스타일로 바꿔서 키워야 한다”며 “이번 딜은 국내 화장품 기업에도 시사하는 바가 크다”고 평가했다.

결국 남은 건 비싼 값에 팔린 이들 브랜드들이 그만큼의 효과를 입증해내는 점이다. 한 화장품 기업 투자심사역은 “몇 년 전부터 글로벌 브랜드들이 조 단위로 인수해 간 국내 브랜드들이 아직까지는 실적 입증이 더딘 상황”이라며 “기업가치가 2조원으로 평가된 만큼 이에 걸맞은 효과를 입증해야 한다는 점은 과제”라는 평을 내놨다.

-

[인베스트조선 유료서비스 2019년 11월 19일 17:50 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기