매각 측 "향후 CPI시장 진출 수년간 금지" 요구…잠재 경쟁사 차단

CPI, 폴더블폰 출시로 본격 개화…대체 먹거리 시급한 글랜우드

전기차 배터리 소재분야 진출 내세우지만…이미 각 그룹 내재화 평가도

-

글랜우드프라이빗에쿼티(PE)가 SKC코오롱PI의 새 주인으로 낙점됐다. 곧바로 IB업계에선 여러 궁금증들이 나왔다. 거래 초반만 해도 공공연하게 매각 측이 7000억원 이상 가격을 고수했지만 실제 협상가격은 6000억원 초반에 그친 것으로 알려졌다. 또 거래 초반만 해도 국내외 전략적투자자(SI)는 물론 MBK파트너스·한앤컴퍼니 등 큰 손들이 모두 참여했지만 결과적으로 가장 '약체'로 꼽혔던 글랜우드PE의 품으로 마무리됐다.

외견상 글랜우드PE의 역전극으로 보일 수 있지만 속내는 보다 복잡하다. 이번 거래로 SKC코오롱PI는 차세대 디스플레이의 핵심 소재이자 회사의 잠재 먹거리였던 CPI 시장 진입이 원천적으로 차단됐다. 매각자는 잠재적인 최대 경쟁사를 차단하면서도 투자 대금을 단번에 확보할 수 있었고, 글랜우드PE 입장에선 향후 복잡해진 회수 방정식을 해결해야 한다.

21일 투자은행(IB)업계에 따르면 SKC코오롱PI 매각자인 SKC·코오롱인더스트리는 글랜우드PE를 우선협상대상자로 선정했다. 글랜우드PE는 매각 대상 지분 54.07% 기준 약 6000억원 초반대 가격을 제시해 승기를 잡은 것으로 알려졌다.

이번 양 사간 합의에는 SKC코오롱PI가 향후 수 년간 '투명 폴리이미드'(CPI) 시장에 진출할 수 없다는 조항이 포함된 것으로 확인됐다. CPI는 접거나 휠 수 있는 디스플레이의 핵심 소재분야로 꼽힌다. 삼성전자의 갤럭시폴드 등 스마트폰에도 도입되며 차세대 먹거리로 꼽혀왔다. 일본 정부의 화이트리스트 제외 품목으로 대중적으로 알려진 분야도 바로 이 CPI다.

매각 주체인 SKC와 코오롱인더스트리 두 회사 모두 CPI에 대해서는 각 사가 자체적으로 투자를 마치고 양산에 돌입했다. 반면 이들이 세운 합작사인 SKC코오롱PI를 통해서는 CPI에 대한 투자를 진행하지 않았다. 이번 매각 초창기부터 SKC코오롱PI가 높은 시장점유율에도 불구, 미래 먹거리 산업에는 진출하지 않았다는 점이 인수후보들 사이에서 부각되기도 했다.

결국 글랜우드 PE가 SKC코오롱PI의 경영권을 인수하더라도 수익성이 높은 CPI시장에는 진출하지 못하도록 한 것은 경쟁자를 없애려는 통상적인 '경업금지' [Prohibition of competitive transactionㆍ競業禁止]에 해당되는 셈이다. 매각측이 보다 높은 가격을 이끌어 낼 수 있었던 전략적투자자(SI)를 애초에 인수후보에서 배제한 배경도 여기서 비롯된다.

문제는 회수를 고민해야할 글랜우드PE 입장에선 당장 눈앞에 보이는 신사업을 포기해야 하는 상황이다.

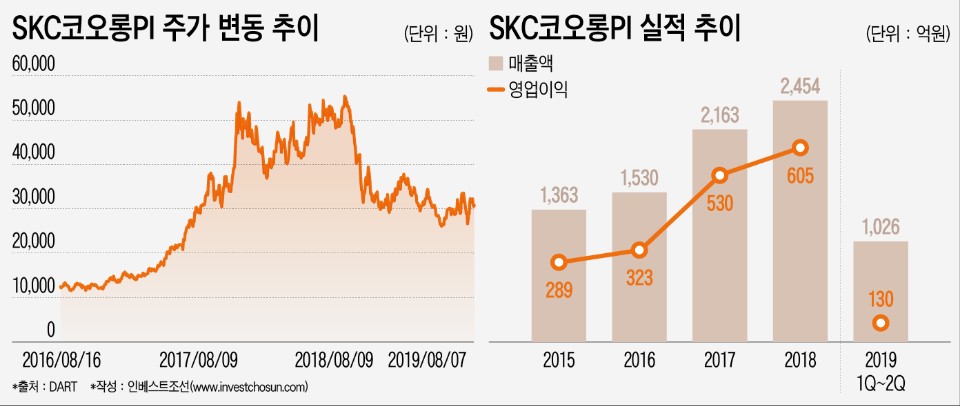

SKC코오롱PI는 기존의 PI필름 분야에선 30%에 육박한 세계 1위 점유율을 보유한 회사지만 전망이 밝지만은 않다. 일본 도레이와 카네카 미국 듀폰, 대만 타이마이드 등 기술 수준이 비슷한 글로벌 경쟁사들의 공격적인 진출로 범용시장에 진입했다는 평가가 나온다.

디스플레이 업계 관계자는 "SKC코오롱PI가 이미 황색 PI 필름 부문에서 세계1위 업체인만큼 CPI부문에서도 기술 역량이 없어서 진출하진 않은 것이 아니라 양사의 전략적 판단에 의해 진출하지 않아온 것"이라며 "매각자인 두 업체 입장에선 PI·CPI 분야에서 세계 최대 경쟁사가 될 곳을 잠재적으로 없앴고, 이번 매각으로 CPI 투자 대금을 확보했다"고 평가했다.

-

SKC코오롱PI는 조인트벤처(JV) 특성상 대표이사와 최고재무책임자(CFO)를 양 사가 번갈아가며 파견하는 구조로 경영이 이뤄져왔다. 이러다보니 업계는 물론 임직원 사이에서도 회사의 비용통제가 느슨하게 관리되고 있다는 공감대가 형성돼 있었다. 다수의 PEF 운용사가 이번 딜에서 경합한 배경에도, 이 새어나가는 비용 부분만 개선해도 기업가치가 빠르게 상승할 수 있을 것이란 기대감이 반영됐다.

하지만 MBK파트너스ㆍ한앤컴퍼니 등 다른 사모펀드 인수후보들은 본입찰에 결국 불참했다. 실사 등을 거치면서 상장사이지만 상대적으로 가격이 높다고 판단한 때문으로 이유로 풀이되고 있다.

반면 글랜우드PE는 사실상 유일한 본입찰 참여자였다. 이 과정에서 구속력 있는 가격 제시, 그리고 협상과정에서 매각 측 책임소지를 보다 느슨하게 부여한 것으로 전해진다. 이러한 점이 이번 거래에서 우선협상대상자로 선정된 주요 원인이 됐다는 분석이다. 또 글랜우드PE가 동양매직을 포함 그간 인수한 포트폴리오 회사에서 인위적 구조조정이 없는 점을 강조한 점도 노동조합 등 임직원의 호응을 얻었다는 평가도 나온다.

그 덕분에 글랜우드PE는 이번 거래 우선협상대상자가 됐지만 결국 회수 방법이 과제다.

향후 글랜우드PE가 SKC코오롱PI를 국내 또는 해외기업 등 전략적투자자(SI) 입장에 매각한다고 할 경우. 이미 상당 기간 CPI 분야에서 기술개발이 뒤처진 회사의 인수 매력을 느낄지 미지수다.

글랜우드PE도 성장둔화가 뚜렷한 모바일분야 PI필름 대신 향후 전기차배터리용 필름 분야에 승부를 걸겠다는 전망이지만 공급망을 얼마나 확보할 지 문제가 남아있다. 일례로 큰 손 중 하나인 SK그룹이 자사 계열사가 있는데 굳이 PEF가 주인인 회사를 거래처로 둘지 여부, 또 주인이 바뀐 이후 현재 해당 부문 매출의 70~80%를 기록하고 있는 삼성그룹(삼성SDI)과의 관계 등도 변수다.

업계에선 글랜우드PE가 조만간 연관된 자동차배터리 소재 분야 업체의 추가 M&A를 단행해 회사의 기업가치를 키운 후 매각을 고려하는 장기적인 계획을 세운 것으로 알려졌다. 한국유리공업 등 기존에 인수한 포트폴리오와 연계해 덩치를 키워 회수(Exit) 기회를 보겠다는 포석이다.

투자은행(IB) 업계 관계자는 "국내에서 그나마 대규모 투자가 집행되는 분야가 반도체를 제외하면 전기차 배터리인데 각 그룹들이 핵심 소재를 내재화하지 않고 외부 업체에 맡길지는 미지수"라며 "여러 제약조건을 고려하면 꼭 매각 측이 나쁜 조건에 판 것은 아닌 것으로 보인다"고 설명했다.

이와 관련해 글랜우드PE는 "공식입장을 밝히기는 어려운 상황이며, 이제 우선협상대상자가 되었을 뿐 아직 계약을 체결하지 않은 상황이고 여러 가지 협의중에 있다"라고 밝혔다.

-

[인베스트조선 유료서비스 2019년 11월 21일 18:21 게재]

이미지 크게보기

이미지 크게보기