-

푸르덴셜생명 매각이 추진된다. 국내 대형 금융지주사들이 인수후보로 거론되고 있다.

28일 M&A업계에 따르면 미국 푸르덴셜파이낸셜(Prudential Financial)은 골드만삭스를 주관사로 삼아 푸르덴셜생명 매각에 착수했다. 글로벌 사업 재편 일환으로 풀이된다. 푸르덴셜파이낸셜은 미국 100% 자회사를 통해 푸르덴셜생명 지분 100%를 보유하고 있다.

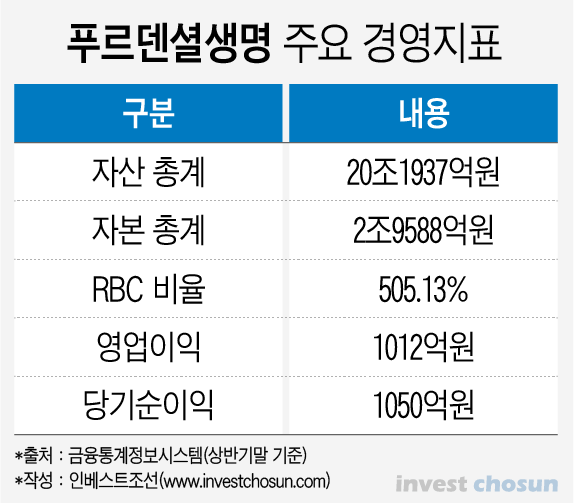

푸르덴셜생명 상반기말 기준 자산총액은 20조1937억원으로 생명보험업계 11위, 순이익은 1050억원으로 5위권에 올라 있다. 지급여력비율은 505.13%를 기록했다.

-

KB금융지주, 우리금융지주 등이 인수후보로 꼽힌다. KB금융지주는 몇 해 동안 증권, 손해보험 사업을 강화했으나 생명보험의 존재감은 여전히 미미하다. 신한금융지주에 빼앗긴 리딩뱅크 자리를 빼앗기 위해서라도 대형 M&A가 필요하다. 푸르덴셜생명 역시 제안이 오면 살펴볼 것으로 예상된다. 또 우리금융지주는 내부등급법을 활용해 자본 여유가 생기는 내년부터 대형 M&A에 나설 것이란 전망이 많다.

대형 사모펀드(PEF)들도 관심을 가질 수 있다. 몇 년 후에도 금융지주라는 확실한 잠재 후보가 있을 것이란 확신이 있으면 참여가능성이 있다. 다만 외국계 자금 비중이 높은 PEF는 보다 까다로운 인수 구조를 마련해야 할 전망이다. MBK파트너스는 오렌지라이프(전 ING생명보험)를 인수 당시 대주주 적격성 승인을 얻기 위해 국내 기관투자가 자금을 대거 끌어모은 바 있다.

푸르덴셜생명 매각이 다른 외국계 생명보험사의 한국 철수로 이어질 지도 주목된다.

우리나라엔 푸르덴셜생명 포함 9곳의 외국계 생명보험사가 있다. 이들은 모회사 소재지의 감독규정에 따라 자본적정성을 안정적으로 관리해왔다. 그러나 2022년 새 보험 국제회계기준(IFRS17)이 시행되고, 신(新)지급여력제도(K-ICS)도 도입되는 데 따른 자본확충 부담을 완전히 떨치긴 어렵다는 지적이다.

푸르덴셜생명도 1989년 한국 진출 후 30년간 사업을 잘 해왔고, 큰 사고도 없었지만 한국 철수를 추진하고 있다. 당장의 이익은 낼 수 있겠지만 자본확충 부담이 크고, 독립보험대리점(GA) 중심으로 재편되는 흐름도 신경이 쓰일 수밖에 없을 것이란 지적이다. 이런 배경 탓에 메트라이프와 라이나생명 등 다른 미국계 생명보험사도 올해 초부터 매각에 나설 것이란 전망이 있었다. 보험업계 관계자는 “푸르덴셜생명 본사에서는 더 이상 한국 시장이 매력이 없다고 판단했을 것”이라며 “푸르덴셜생명의 한국 사업이 안 돼서 철수하는 것이 아니란 점을 감안하면 다른 외국계의 연쇄 이탈 가능성도 배제할 수 없다”고 말했다.

-

[인베스트조선 유료서비스 2019년 11월 28일 09:39 게재]

입력 2019.11.28 09:40|수정 2019.11.28 09:40

글로벌 사업 재편 일환…KB·우리 등 지주사 관심 예상

이미지 크게보기

이미지 크게보기