라인-야후, 아시아나항공 등 수백억 수수료 예상

이면엔 M&A 자문 수임·수행 난이도 상승 영향도

공 들인만큼 회수해야…”수익성 위주로 집중”

-

외국계 투자은행(IB)들은 올해 주식 시장 침체에 허덕였고, 발행이 많았던 채권 시장에서도 큰 두각을 나타내지 못했다. 전체적으로 실적이 예년같지 않은 가운데 인수합병(M&A) 자문에서 아쉬움을 달래고 있다. 일부 회사들은 대형 거래 자문을 맡으며 단일 건에서 백억원 이상의 수수료를 챙기는 거래도 심심찮게 나타났다.

갈수록 M&A 자문의 난이도가 높아지는 상황에서 수임 자체보다는 수익성에 초점을 맞추는 기류가 강해졌다.

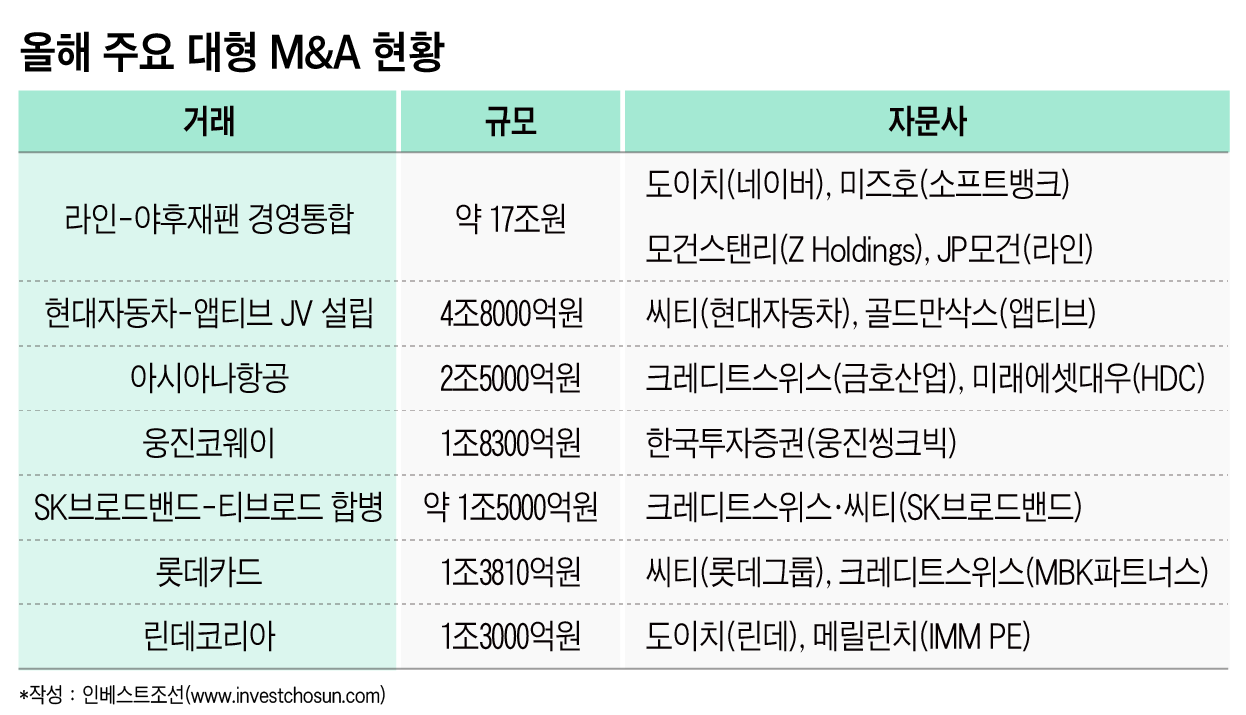

올해 최대 거래는 라인과 야후재팬의 경영통합이다. 라인 공개매수 및 주식이전 등 관련 거래 규모만 10조원을 훌쩍 넘는다. 네이버와 소프트뱅크의 재무자문사로 도이치와 일본 미즈호가 참여했고, 모건스탠리(Z Holdings)와 JP모건(라인)도 한 축을 담당했다.

모건스탠리는 작년부터 네이버와 소프트뱅크를 오가며 이번 거래 구조를 마련하는 데 도움을 줬다. 과거 골드만삭스는 쿠팡의 소프트뱅크 투자를 유치하며 300억원 이상의 수수료를 챙긴 것으로 알려졌다. M&A 업계에선 모건스탠리가 이를 넘기는 어렵더라도 그에 가까운 수익을 거둘 것으로 보고 있다.

도이치 역시 모건스탠리와 비슷한 수준의 수수료 이익을 기대하는 눈치다. 한국 지점이 한국 고객의 거래 자문 전반에 관여했기 때문이다.

현대자동차와 미국 앱티브의 자율주행 조인트벤처(JV)는 거래 규모가 40억달러(약 4조8000억원)에 달했다. 정몽구 회장 부자의 현대글로비스 지분 블록세일을 맡은 인연이 있는 씨티글로벌마켓증권 서울지점이 현대자동차, 골드만삭스 본사가 앱티브 쪽 자문을 각각 맡았다.

씨티 본사에선 당초 200억원 수준은 받아야 하는 것 아니냐는 분위기가 있었던 것으로 알려졌다. 다만 보수적인 현대차의 성향을 감안하면 실제로 받는 금액은 100억원 내외가 될 것이란 예상이 많다. 수수료 수령 시기는 한국과 미국의 행정 절차가 마무리 되는 내년 상반기가 될 전망이다.

-

올해 가장 분주하게 움직였던 크레디트스위스(CS)도 성과가 쏠쏠했다.

롯데카드 M&A에선 MBK파트너스를 대리해 인수를 성사시켰다. 경쟁자가 흔들리는 사이 롯데그룹을 찾아갔고, 우선협상대상자 변경을 이끌어냈다. MBK파트너스는 결과에 흠족해 CS에 대규모 성공 보수를 안겼다. 그 금액이 100억원에 달하는 것으로 전해진다.

CS는 아시아나항공 매각에서도 200억원대 자문 수수료를 거둘 전망이다. 총 거래 규모 2조5000억원의 100bp(1%) 수준의 수수료가 책정된 것으로 알려졌다. 아시아나항공 M&A는 산업은행이 실질적으로 주도하고 있지만 수수료는 금호그룹 쪽에서 지불한다. 이런 경우 수수료율이 높이 책정되는 경우가 많다. CS는 산업은행의 KDB생명보험 매각도 자문하고 있다. 다만 이 거래는 성사 자체도 어렵거니와 산업은행이 매각 주체이기 때문에 큰 돈이 되지는 않을 것이란 시선이 많다.

이 외에도 대성산업가스, KCFT, 지오영 등 매각, SK브로드밴드-티브로드 합병 등 조단위 대형 M&A가 있었다. 최근 IB들이 출혈 경쟁을 지양하는 점을 감안하면 이들 거래에서도 대규모 수수료 수익이 발생했을 가능성이 크다. 한국투자증권의 웅진코웨이 매각 수수료율만 해도 1%에 가까운 것으로 알려졌다.

IB들의 M&A 자문에서 제 값을 받으려는 기조는 앞으로도 강해질 것으로 보인다. 저렴한 자문 보수가 유리한 면이 있지만, 그것만으로 자문을 따내기는 충분하지 않다.

M&A 자문에 들이는 공의 크기가 달라졌고 자문의 난이도도 높아졌다. 라인-야후재팬 경영통합이나, 현대차-앱티브 JV 설립 거래는 거의 2년의 시간과 노력이 들어갔다. 매각 자문은 수동적으로 제안요청서(RFP)를 받아선 따내기 어렵다. 미리 매각 구조를 짜서 제시하거나, 인수자를 확보한 후 매각자를 찾아가야 한다.

IB들은 핵심 자문에 집중하되 최대한의 이익을 창출해야 하는 상황이다. 많지 않은 한국 내 인력을 효율적으로 활용해야 하는 문제도 있다. IB들은 관계 설정을 위한 수임보다는 거래 규모는 작더라도 수수료를 제대로 챙겨주는 고객에 관심을 쏟을 수밖에 없다. 과거 IB 호황기만큼은 아니라도 적어도 자문 한 건당 수수료는 높아질 가능성이 크다.

한 IB 관계자는 “올해 ECM 실적은 크게 줄었고 DCM도 비슷한 수준에 그쳤지만 그나마 M&A 자문에서 성과를 냈다”며 “M&A 자문 수행은 점점 어려워지고 네트워크로 자문을 따내는 시절도 지났기 때문에 갈수록 수익성 위주의 자문에 집중할 수밖에 없을 것”이라고 말했다.

-

[인베스트조선 유료서비스 2019년 12월 06일 07:00 게재]

이미지 크게보기

이미지 크게보기