1단계 5조 투자 이후 2단계 7조 투자계획

실적 저하에 재무지표 악화 추세에 우려

“아람코 의지 따라 석화 외 다른 길 없어”

-

에쓰오일이 ‘어닝쇼크’ 수준의 실적을 보일 것이라는 전망이 하나둘 나오고 있다. 윤활기유를 제외하면 정유와 석유화학 모두 실적 부진이 예상된다는 것이다. 올해는 기저효과로 실적 개선이 기대되지만 업황 불확실성은 더 커졌다. 아람코의 탈석유 전략투자 선봉장 역할을 맡고 있는 에쓰오일은 석유화학 투자를 더 늘릴 것으로 보인다. 재무구조 악화 가능성이 큰데 실적 개선 효과는 의문이다.

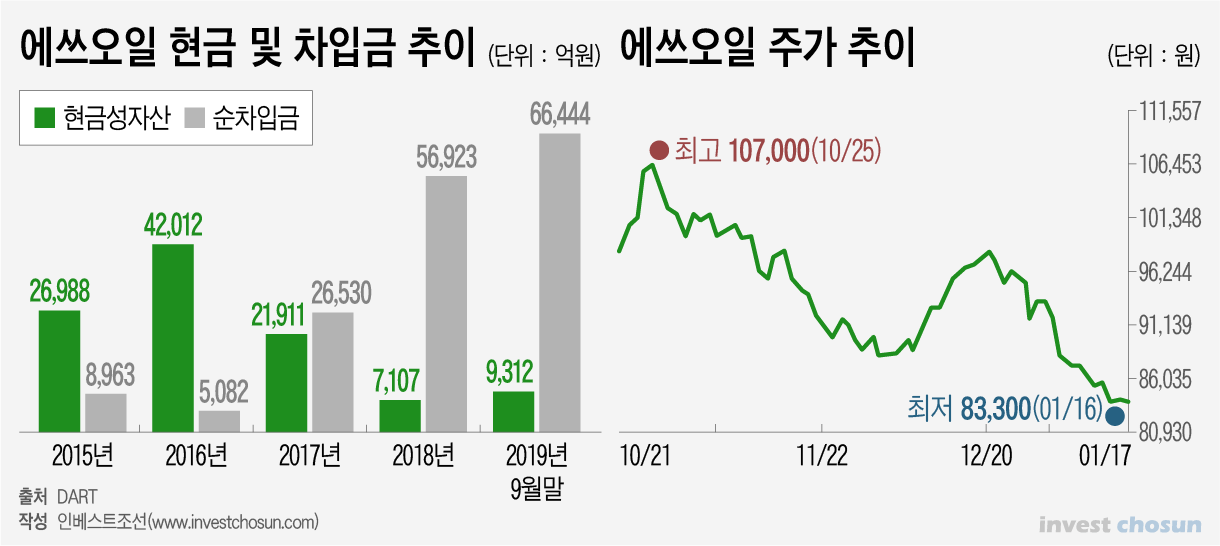

에쓰오일에 대한 투자자들의 주가 흐름에서 확인할 수 있다. 최근 3개월 에쓰오일의 주가는 하향세가 뚜렷하다. 지난해 10월 주당 10만700원의 고점을 찍은 이후 내리막길을 걸었고 지난 16일엔 8만3300원으로 최저점을 기록했다. 3년간 흐름을 봐도 2018년 10월 주당 13만9000원을 찍은 이후 하향세로 접어들었고 지난해 5월 최저점인 7만9900원을 기록했다.

시장에선 에쓰오일이 실적 발표 이후 다시 한번 7만원대로 떨어질 가능성을 예견하고 있다. 증권사들도 목표주가를 하향 조정하고 있다. 주가 측면에서 악재만 있는 것은 아니다. 올해 실적이 기저효과로 인해 개선될 것이라는 전망이 우세하다. 하지만 업황 불황 가능성은 끊이지 않는다. 정유는 공급 과잉으로 인한 다운사이클이 지속될 것이라는 전망이, 석유화학은 공급부담의 가중으로 실적 부진 지속이 점쳐지는 상황이다. 무엇보다 중동 정세의 불확실성이 가장 큰 걸림돌이다.

-

에쓰오일의 석유화학 투자 확대 계획도 사업적·재무적 우려 요소로 지목된다.

에쓰오일은 2014년 사우디아라비아 아람코가 과반 이상 최대주주로 올라서면서(현재는 63.41% 보유) 대대적인 화학설비 투자를 단행했다. RUC/ODC(잔사유 고도화 콤플렉스·올레핀 다운스트림 콤플렉스) 1단계 화학 프로젝트에 5조원을 투자했다.

이제는 2024년 가동을 목표로 7조원을 투자하는 2단계 화학 프로젝트 SC&D(스팀크래커 및 올레핀 다운스트림)에 착수할 가능성이 언급된다. 투자 규모로만 보면 국내 석유화학 프로젝트 중 가장 크다.

이전까진 매 분기 기업설명회(IR) 때마다 "최종 투자 결정은 2021년 상반기"라고 밝혔다. 알 카타니 에쓰오일 사장이 신년 산행에서 투자 계획 가능성을 시사했다. 알 카타니 사장이 밝힌 ‘비전 2025’는 에쓰오일이 2025년 영업이익 3조원, 시가총액 25조원의 기업으로 거듭나겠다는 목표가 담겼다. 이를 위해선 석유화학 추가 투자가 필수적이다. 13년만에 석유화학협회에 재가입하기도 했다. 프로젝트 투자가 완료되면 에쓰오일의 전체 매출 중 석유화학이 차지하는 비중이 20%까지 늘어날 것으로 예상된다.

투자가 실행되면 재무구조 악화는 피할 수 없다. 앞서 1단계 프로젝트 투자 과정에서 에쓰오일의 연결기준 이자보상배율은 2015년 14.1배에서 2019년 3분기말 2.9배까지 떨어졌다. 순차입금 비율은 같은 기간 16.6%에서 103%로, 부채비율은 100.3%에서 162.2%로 증가했다. 한 때 4조원이 넘었던 현금성자산은 9000억원대로 줄어들었다.

현재 에쓰오일의 신용등급은 정유업계 최고 등급인 AA+(안정적)을 보유하고 있다. 업황 불황에 따른 실적 개선의 어려움, 거기에 2차 프로젝트 투자 현실화로 차입금이 늘어난다면 신용도 악화를 피할 수 없다.

사업확장성이 넓지 못하다는 점도 한계다. 정유업계, 석화업계 전반적으로 어려움을 겪을 것이라는 데는 이견이 없지만 기업들도 탈석유 기조에 맞춰 사업 포트폴리오를 확장하고 있다. 반면 에쓰오일의 운신 폭이 넓지 못하다.

투자금융업계 관계자는 “SK그룹은 SK이노베이션, GS그룹은 GS에너지 등 사업형 지주사를 통해 신사업 발굴에 집중하고 있고 현대오일뱅크는 현대중공업그룹의 계열사 중 하나이고 그룹도 조선 외의 사업 다변화를 꾀하는 중”이라며 “에쓰오일은 석유 관련 사업 외에는 없고 아람코가 최대주주이기 때문에 다른 사업으로의 확장은 불가능하기 때문에 퇴로가 없다고 볼 수 있다”고 진단했다.

아람코가 최대주주라고 해서 에쓰오일이 특별한 대우를 받는 것도 아니다. 미국 쉐브론과의 합작사인 GS칼텍스를 제외하면 국내 모든 정유사가 아람코와 관계를 맺고 있다. SK이노베이션과는 SK종합화학을 통해 합작사를 만들었고 현대오일뱅크는 최근에 아람코가 2대주주로 올라섰다. 에쓰오일은 ‘석유에서 화학으로’라는 아람코의 기치에 맞게 석유화학 분야를 더 키워야 할 숙제를 안고 있다는 평가다.

실적 부진에 맞춰 배당 규모는 크게 줄었다. 이전까지 2000억원 수준이었던 에쓰오일의 배당금총액이 2016~2017년엔 평균 7000억원에 달하면서 대표적인 고배당주로 꼽혔다. 하지만 2018년에 874억원으로 급감했고 지난해엔 100억원대로 더 줄었다. 에쓰오일은 배당보다는 차입금 상환에 더 우선순위를 두겠다는 재무계획을 세우기도 했다. 아람코 입장에선 에쓰오일이 더 이상 배당으로 수익을 내긴 어려운 구조가 됐다. 이는 탈석유 테스트베드로써 역할이 더 커질 것이란 얘기이기도 하다.

-

[인베스트조선 유료서비스 2020년 01월 22일 07:00 게재]

이미지 크게보기

이미지 크게보기