현 주가 수준 유지되면 최종 발행가액은 1만6000원대

증자 결의 이후 공매도한 기관들 예상 수익 30% 가까워

美日에선 불법인 차익거래...상당기간 공매도 이어질 듯

-

HDC현대산업개발 유상증자를 앞두고 국내외 기관들의 차익거래(아비트리지;Arbitrage) 거래 수요에 불이 붙었다. 거래의 주목도나 증자 규모, 증시 변동성까지 오랜만에 찾아온 대규모 차익거래 기회라는 평가다.

증자 일정을 고려하면 적어도 2월 중에는 HDC현대산업개발의 주가 반등이 쉽지 않을거란 지적이다. 최종 공모가액 확정 후 잠시 반등했다가, 신주가 상장되면 물량부담에 다시 홍역을 앓는 '차익거래 공식'을 따라갈 거란 분석이 나온다.

-

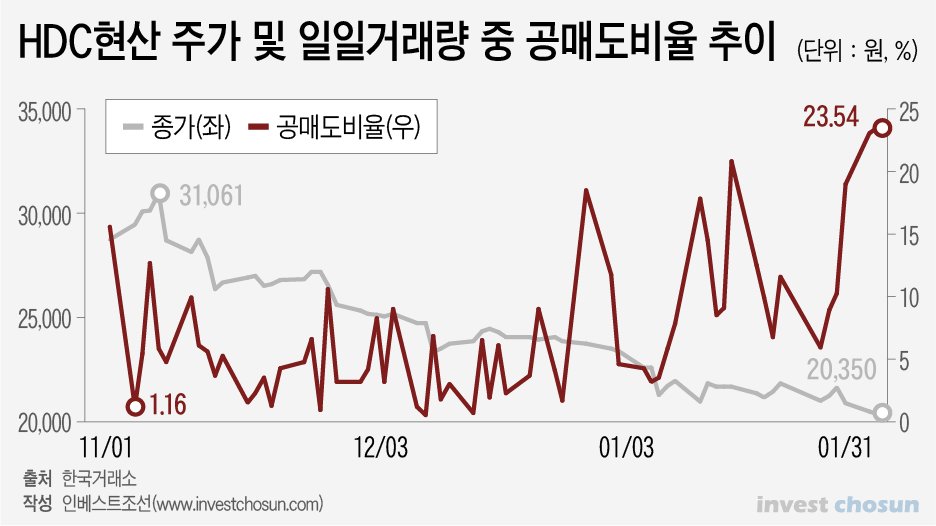

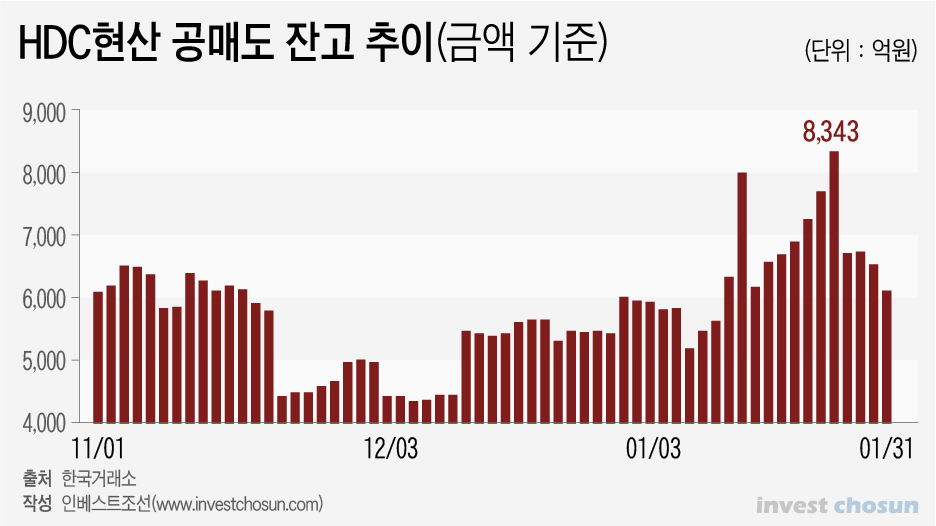

2월 들어 HDC현대산업개발 보통주의 일일 거래량 중 공매도 비율은 23%대로 치솟았다. 거래된 4주 중 1주는 공매도라는 말이다. 금액 기준 공매도 잔량도 치솟았다. 그 사이 주가는 급락했다. 최근 반 년동안 반 토막 났고, 지난달 10일 유상증자 발표 이후론 7.3% 떨어졌다.

HDC현대산업개발의 주가 급락과 공매도 증가는 유상증자에 따른 차익거래가 시작됐기 때문이라는 게 증시 전문가들의 풀이다. 지금 공매도를 통해 주식을 미리 팔아두고, 주가가 떨어뜨려 발행가액을 낮춘 뒤, 공모 주식을 인수해 공매도를 상환하는 사실상 무위험 차익 전략이다.

HDC현대산업개발 유상증자 최종 발행가액은 구주주 청약 3거래일 전인 3월 2일 확정된다. 이날 당일 종가ㆍ1주일ㆍ1개월 가중산술평균 주가를 평균해 2차 발행가액을 구한다. 이렇게 구한 2차 발행가액과, 지난달 29일 확정된 1차 발행가액(1만8150원) 중 낮은 금액이 최종 발행가액이 된다.

1차 발행가액은 유상증자 결의 전의 주가가 반영돼있기 때문에 비교적 높은 수치로 나왔다. 증자 공시 이후 시장의 충격이 반영되는 건 2차 발행가액이다. 2차 발행가액 산정 기간은 2월 3일부터 3월 2일까지다. 이번달의 주가 추이가 무엇보다 중요한 것이다. 2월 들어 공매도 비중이 20% 이상으로 치솟은 것은 이 때문으로 추정된다.

2월 이후 HDC현대산업개발 가중산술평균주가는 이미 2만425원대로 뚝 떨어졌다. 현 주가 수준을 한달간 유지한다면, 유상증자 최종 발행가액은 1만6150원이 된다. 현재 주가 보다도 무려 20%나 낮은 수준이다.

유상증자 결의 이후 지난 4일까지17거래일간 총 102만여주의 HDC현대산업개발 주식이 공매도됐다. 공매도 평균가는 2만2458원이다. 주식을 공매도한 투자자들이 1만6150원에 신주를 받아 이를 상환한다면, 불과 두 달 사이에 28%의 수익을 낼 수 있다.

앞으로 HDC현대산업개발에 대한 공매도는 더욱 심해질 것으로 전망된다. 2차 발행가액은 사실상 2월의 평균 주가가 결정한다. 공매도 투자자 입장에서는 더욱 주가를 끌어내려야 수익이 커진다.

3월 2일 장이 끝나고 최종 발행가액이 결정되면 공매도가 상환되며 주가가 제 자리를 찾아갈 것으로 예상된다. 이후 신주가 상장되면 차익 실현 매매로 인해 또 다시 주가가 출렁일 수 있다. 전형적인 유상증자 차익거래 주식의 주가 흐름 패턴이다.

-

HDC현대산업개발은 유상증자 신주인수권을 상장거래하기로 결정했다. 주주가치를 보호하기 위함이지만, 이 역시 차익거래 수요를 부추기는 조치로 풀이된다. 기존에 주식을 보유하지 않아 구주주 배정권리가 없는 기관이라도, 거래기간동안 신주인수권을 장내 매입하면 얼마든지 상환에 필요한 주식 수량을 배정받을 수 있기 때문이다.

물론 이 신주인수권 매입에 자금이 필요하긴 하다. 다만 이 역시 큰 걱정거리는 아니다. 신주인수권 매매가격은 유상증자 발행가액과 현 주가의 차이에 약간의 프리미엄이 얹어진 구조다. 공매도로 주가를 끌어내리면 내릴수록 신주인수권 매입 부담도 줄어든다.

사실 이런 투자 행위는 미국과 일본 등 선진 시장에선 불법이다.

미국은 연방증권거래위원회(SEC) 시행규칙 105호에서 '누구든지 공모 대상 증권을 공매도하고 공모된 증권을 취득하는 건 불법이다'라고 규정하고 있다. 일본 역시 금융상품거래법을 통해 '유상증자 계획 공시 이후 공매도를 한 자는 증자로 받은 신주를 공매도 거래의 결제에 사용하지 못한다'고 규정하고 있다.

국내에서는 2016년 삼성중공업 유상증자를 계기로 문제가 제기됐고, 이를 막기 위한 자본시장법 개정안이 지난 국회에 제출되기도 했다. 이는 자본시장법 제 180조 '공매도의 제한' 조항을 고쳐야 해결되는 문제인 까닭이다.

이 개정안은 국회의 문턱을 넘지 못했다. 2016년 11월 발의 후 2017년 2월부터 지난해 11월까지 정무위원회 회의에 상정이 되긴 했지만, 다른 법안에 밀려 단 한 차례도 제대로 된 검토나 논의가 이뤄지지 않았다. 올해 4월 국회의원 총선거(총선) 이후 21대 국회가 출범하면 이 개정안은 자동으로 폐기처분된다.

한 자산운용사 주식운용 담당은 "2018년 이후 대기업 공모 증자가 거의 없었기 때문에 운용업을 하는 입장에선 차익거래 하기에 더없이 좋은 기회긴 하다"며 "최근의 변동성 장세가 수익을 더 키워줄 수 있기 때문에 대부분의 국내 기관은 물론, 자사 증시에선 할 기회가 없는 외국인 투자자들도 상당부분 관심을 가지고 있을 것"이라고 말했다.

-

[인베스트조선 유료서비스 2020년 02월 06일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기