대체투자 전문 해외 자산운용사 인수 시 기대수익 커

"불가피했을 것"…3년째 순익 하락·채권 팔아도 손실

-

한화생명이 실적 악화 속 5000억원이 넘는 쌈짓돈을 한화자산운용에 밀어주기로 했다. 자산운용을 통한 대체투자로 떨어지는 수익성을 보완하려는 포석으로 해석된다. 보험사는 자산 듀레이션 등을 고려하면 고위험 고수익 투자가 어렵지만, 운용 자회사는 가능한 까닭이다. 한화생명은 지분법 수익을 통해 해당 수익에 대한 이익을 인식할 수 있다.

28일 한화생명은 자회사 한화자산운용이 5100억원 규모의 주주배정 유상증자를 한다고 공시했다. 한화자산운용은 한화생명의 100% 자회사다. 이에 따라 한화자산운용의 자본규모는 2019년 말 기준 2000억원 가량에서 7100억원 규모로 늘어난다. 한화생명은 자본 기준 한화자산운용이 업계 2위가 된다고 홍보했지만, 자본보다는 수탁고가 중심인 자산운용업계 특성상 큰 의미는 없다는 지적이다.

오히려 한화생명이 자산 일부를 자산운용사로 넘긴 뒤 추가 지분법이익을 취하는 방식으로 수익구조를 바꾸려는 것 아니냐는 지적이다. 한화자산운용이 유상증자로 조달한 자금으로 대체투자에 특화한 해외 자산운용사를 인수하면 한화생명은 해외 자산운용사의 순이익을 지분법순익으로 인식하게 된다.

한 금융업계 관계자는 "유럽에서 많이 쓰는 비즈니스 모델"이라며 "생명보험사들이 수익을 내기 힘들어지니까 비교적 자본이 훨씬 가벼운 자산운용사로 다 자산을 밀어주는 방식이다"고 말했다.

실제로 유럽의 생명보험사들은 2016년 업계불황의 돌파구를 '자산관리업'에서 찾았다. 당시 EU가 자기자본규제를 강화한 회계기준 솔벤시II(Solvency Ⅱ)를 적용하고 유럽 주요국 중앙은행들이 마이너스 금리를 도입하면서 업황이 부진해진 탓이다.

한화솔루션의 태양광 사업과의 시너지도 기대할 수 있다는 분석이 나온다. 한화솔루션은 지난달 실적발표 당시 태양광 사업을 활성화하기 위한 전략으로 태양광 발전소 개발 및 건설을 위한 'EPC(설계·조달·시공) 사업 확대'를 언급한 바 있다. 실제로도 한화에너지를 통해 해외 태양광 발전소를 건설하고 관리하는 사업을 진행 중이다.

해외에서 태양광 발전소를 건설할 때는 금융조달이 필수적이다. 이에 따라 일각에서는 한화자산운용이 해외 자산운용사를 인수하는 것 아니냐는 예측이 나오기도 했다. 현지화 전략이 가능할 뿐만 아니라 자산운용사의 기존 운용자산규모(AUM)가 기본적으로 갖춰져 있어 더욱 유리하기 때문이다. 2018년 미래에셋대우도 미국 상장지수펀드(ETF) 전문 자산운용사 '글로벌 엑스'(Global X)를 5억달러(약 5400억원)에 인수해 해외운용자산 수탁고를 1년만에 2배 이상 늘린 바 있다. 인수 당시 Global X는 펀드운용자산만 100억달러에 달했다.

해외 자산운용사를 통하면 대출금리도 저렴해질 가능성이 높다. 한 자산운용업계 관계자는 "한화자산운용이 직접 해외 태양광 발전소 건설사업에 대출을 해줄 순 있겠지만 해외 자산운용사를 인수하고 그곳으로부터 대출을 받는다고 하면 환헷지 우려가 덜하거나 더 저렴한 금리를 기대할 수 있다"고 말했다.

이와 관련해 한화자산운용 관계자는 "자금 사용처 등에 대해선 확정된 바 없다"며 "경쟁력 있는 해외 자산운용사를 사는 게 전략이 될 수 있다"고 밝혔다.

-

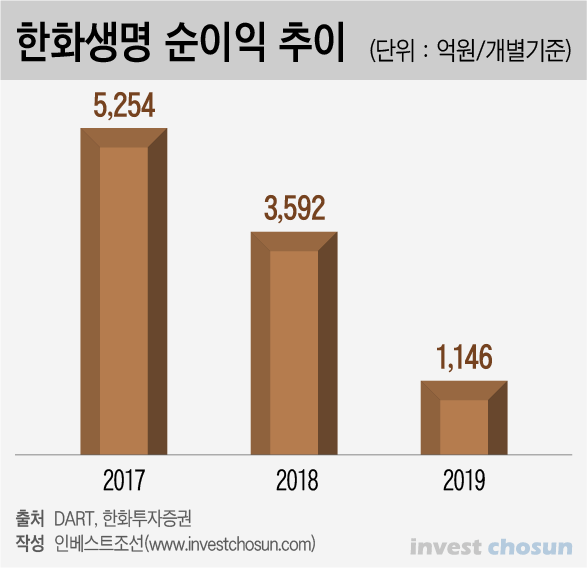

한화생명의 수익구조 다변화 시도는 불가피하다는 목소리가 나온다. 순이익이 꾸준히 감소하고 있기 때문이다. 2017년 5254억원을 기록했던 한화생명의 별도 기준 당기순이익은 이듬해 31.6% 감소한 3592억원을 기록했다. 지난해에는 1146억원으로 68.1% 감소했다. 마땅한 수익처도 찾기 힘든 상황이다. 그나마 채권을 팔아 손실을 매꿔왔지만 지난해 4분기에는 2000억원 가량의 매도가능증권을 처분했음에도 손실을 막지 못했다.

시장에서는 '혹시나'하는 중기적 금리 우상향에 대한 기대감에 높은 멀티플을 적용하고 있지만 금리 상승은 기대하기 어려운 상황이다. 신종 코로나 바이러스(코로나19) 감염자 수가 전세계적으로 늘어나면서 팬데믹 공포가 커져 안전자산 선호 심리가 커졌다. 이에 따라 시장금리는 하락세다. 경기부양을 위해서라도 기준금리를 인하해야 한다는 목소리가 높아지고 있다.

-

[인베스트조선 유료서비스 2020년 03월 04일 07:00 게재]

이미지 크게보기

이미지 크게보기