外人은 10.3조, 기관은 9.5조 투매

신용융자잔고 전년 比 1조원 급증

“개인 순매수 폭증 증시에 또다른 부담될 수도”

-

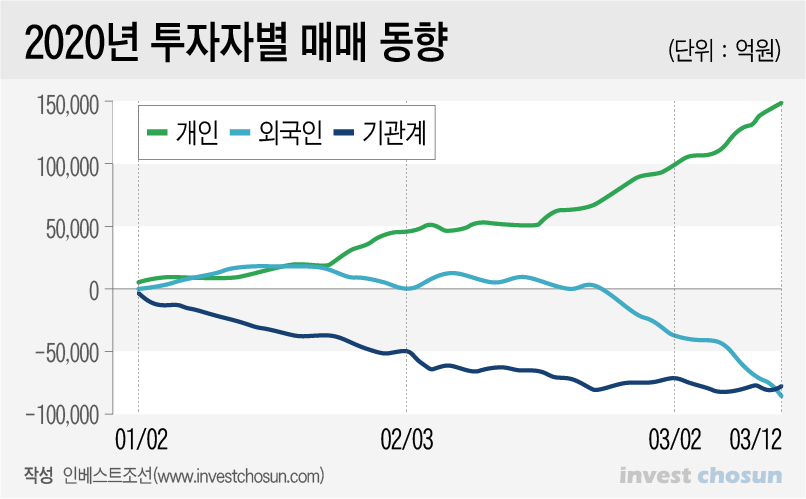

주식시장의 하락세는 점점 가팔라지고 있지만 개인투자자 매수세는 역대 최대치를 나타내고 있다. 기관투자가와 외국인투자가들이 국내 주식을 대거 팔아치우는 것과는 정 반대의 모습이다.

개인들이 기관과 외국인에 맞서 국내 주식을 대거 사들이면서, 건국 101년에 일어난 ‘동학개미운동’이란 신조어도 등장했다. 주식매수를 위해 개인들이 빌린 자금을 나타내는 ‘신용융자잔고’는 크게 늘었는데 주가 하락세가 지속할 경우 상당한 부담이 될 수 있다는 지적도 있다.

올해 1월 1일부터 이달 13일까지 개인투자자들의 주식 순매수 규모는 약 18조5000억원이었다. 개인들은 코스피에서 15조3000억원, 코스닥에서 3조2000억원 규모의 주식을 사들였고, 같은 기간 외국인과 기관은 각각 10조5000억원, 9조2000억원 규모의 주식을 처분했다.

13일 종합주가지수는 장중 한때 1700선이 붕괴했다. 종합주가지수가 1700선 밑으로 떨어진 건 글로벌 금융위기가 촉발되기 직전인 2008년 7월 이후, 약 12년만에 처음이다. 1700포인트는 올해 1월 고점(2267포인트) 대비 25% 이상 하락한 수치다. 코스피와 코스닥 시장 모두 이날 서킷브레이커와 사이드카가 발동하면서 거래가 수차례 정지됐다.

그러나 이날도 어김없이 개인들은 약 4000억원 규모에 달하는 주식을 유가증권시장에서 매수했다. 외국인은 약 8500억원 이상의 주식을 팔아치웠다.

3월 기준 개인들의 순매수 상위종목은 삼성전자, LG화학, 현대차 순인데, 이는 외국인들의 순매도 상위 3개 종목 순위와 일치했다.

-

코로나의 확산이 언제·어디까지 확장할지 예측하기 어려운 상황에서 외국인들의 국내 증시 이탈은 당분간 지속할 수 있다는 분석도 나온다. 지난 12일 트럼프 미국 대통령은 유럽발 입국 제한 조치를 발표했고, 이를 통해 미국과 유럽의 무역분쟁으로 번질 가능성까지도 거론되고 있다. 미국과 중국의 무역분쟁에서 한 차례 경험했듯이 미국 발 무역분쟁은 국내 증시에 압박으로 작용할 수 있다.

외국인투자가의 자금 가운데 ‘패시브(passive)’ 성격의 투자 자금이 많다는 것은 국내 증시에 상당한 부담이다. 패시브 투자는 특정한 지수를 추종하는 방식이다. 주가지수에 비례해 자금 집행이 이뤄지기 때문에 현재와 같은 하락장에선 자금 유출이 더 가속화 할 수밖에 없다는 평가다.

2002년 중증급성호흡기증후군(사스), 2009년 신종플루, 2012년 중동호흡기증후군(메르스) 사태를 겪으며 학습된 증시 반등에 대한 기대감은 개인투자자들의 ‘저점 매수 전략’을 확산시킨 원인이 됐다는 평가도 있다. 개인들의 강력한 매수세는 여전히 국내 증시에 대한 부정적 입장을 견지하는 외국인들의 엑소더스를 가능케 하는 상황을 연출하고 있다는 지적도 나온다.

외국계 증권사 한 주식운용역은 “외국인들 이탈 자금가운데 상당수는 패시브 자금으로, 지수가 하락하는 것과 비례해 투자 비중이 줄어들기 때문에 당장 상승반전을 기대하기는 어려운 상황이다”며 “개인투자자들이 주식 매도 물량을 대부분 소화하고 있기 때문에 외국인들이 좀더 쉽게 투매에 나설 수 있는 상황이 조성된 것으로 보인다”고 말했다.

-

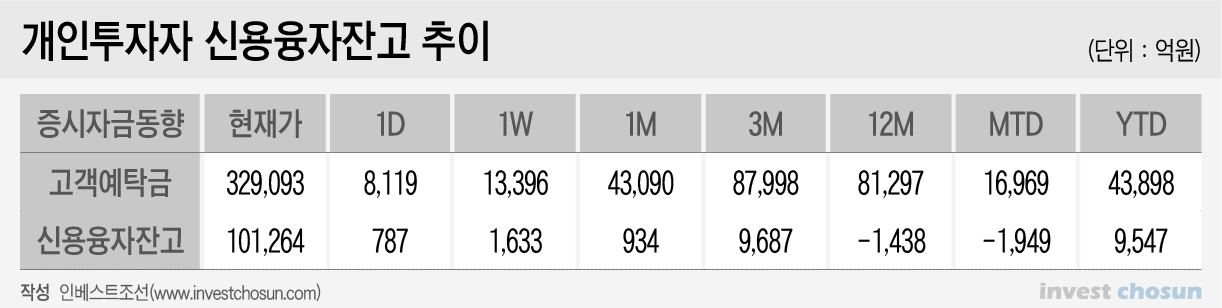

개인투자자들의 자금 중 일부는 신용융자를 통해 마련됐다. 신용융자는 증권사에서 돈을 빌려 주식을 매수한 것을 의미한다. 12일 기준 주식 예탁금은 32조9000억원으로, 전년 동기 대비 4조3900억원가량 증가했다. 신용융자잔고는 10조1300억원으로 1년 전과 비교해 약 9500억원 늘었다.

‘동학개미운동’이라 일컬어지는 개인들의 순매수 전략은 현재까지 맞아 떨어지지 않고 있다. 저점 매수에 집중하는 개인들이 추후 차익 실현에 나선다면 주가 상승에 또 다른 부담요인이 될 수 있다는 평가다. 반대로 신용융자잔고가 급증하는 상황에서 이 같은 증시 하락세가 지속돼 ‘반대 매매’가 실현되면 증시를 압박 요인으로 작용할 수 있다는 지적도 있다.

투자은행(IB) 업계 한 관계자는 “특별한 이벤트가 발생했을 때 저점 매수는 상당히 유효한 전략이 될 수있지만, 지금 같이 예측하기 힘든 장세가 지속될 경우엔 보수적인 투자가 더 유효해 보인다”며 “1분기 실적 악화, 소비심리 위축 등 기업 펀더멘털이 흔들리는 상황이 발생하면 증시 상승의 기대감은 꺾일 수밖에 없기 때문에 신중한 접근이 필요하다”고 말했다.

-

[인베스트조선 유료서비스 2020년 03월 13일 14:12 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기