-

“아시아나항공이 최고의 경쟁력을 갖출 수 있도록 지원을 아끼지 않겠습니다”

정몽규 HDC현대산업개발 회장은 작년 11월 아시아나항공 인수 우선협상대상자로 선정된 후 기자회견을 자청해 눈을 반짝였다. 시장에 확신을 줄수록 신주 발행 가격이 높아지고 인수 주식 수는 줄어들 수 있는 부담스러운 시기였다. 기자회견 시점이 적절치 않다는 우려가 없지 않았다. 그럼에도 정 회장은 직접 나서 기대감을 드러냈다. 무거운 책임감을 느낀다고도 했다.

정몽규 회장은 ‘예비 항공사 오너’로 화려하게 등장했지만 이후엔 좀처럼 M&A에 대한 언급이 없다. 이동걸 산업은행 회장과 이런 저런 의견 교환을 했다는 이야기는 들리지만 이후 구체적인 움직임은 드러나지 않는다. 채권단도 별다른 입장 표명이 없다며 답답해 하는 분위기다.

사실 지금은 어떤 입장을 내기도 부답스럽다. 계약 후 기업가치가 수천억원이 증발한, M&A 사상 유례를 찾기 힘든 상황이다. 매달 1000억원씩, 연간 1조원 이상의 손실을 낼 것이란 우울한 전망이 허투루 들리지 않았다. 반드시 인수한다고 하기엔 불확실성이 크고, 포기하기엔 정부 눈치가 보이는 게 사실이다. 마침 거래 종결의 선결 조건인 각국 기업결합 승인도 이뤄지지 않았다.

-

현대산업개발로선 명분이 있고, 비난을 받을 상황도 아니다. 그럼에도 지금처럼 입을 굳게 닫고 있는 것이 능사인지는 의문이다. 아시아나항공 M&A에서 러시아의 승인이 핵심 쟁점이 아니라는 것은 애초부터 다들 알고 있었다. 크지 않은 문제에 아시아나항공의 미래가 불투명해진 상황이다. 영업력이나 기업가치에도 긍정적일리 없다.

현대산업개발이 이미 어떤 의사 결정을 한 것 아니냐는 시선을 피하기 어렵다. 인수 절차를 정상 진행 중이라지만 ‘모빌리티그룹’이라는 화두는 많이 옅어진 분위기다. 최근엔 기존 법률자문사인 태평양 외 다른 대형 법무법인의 조력도 받는 것으로 알려졌다. 만일의 사태에 대한 법적 대응 방안을 논의하는 것 아니냔 분석이 있다.

거래 주변인들은 속이 탄다. 교착 상태가 장기화하니 자문사들은 계획이 무산됐을 경우의 대응 방안도 검토해야 한다. 법무법인만 해도 이미 ‘거래 자문’의 영역보다 ‘소송 대비’에 힘을 싣는 분위기가 감지된다. 기약없이 시간과 노력이 들어가는 상황이라 손해가 막심하다는 푸념이 나온다. 무엇보다 무급휴직 등 고육책을 감수하고 있는 임직원과 협력사들의 부담이 가장 크다.

채권단도 난처하긴 마찬가지다. 범현대가의 ‘뚝심’에 걸던 기대는 거의 사라졌고, 러시아의 승인이 나는대로 HDC에 결단을 촉구하겠다는 분위기다. 외교라인을 통해 러시아에 기업결합 조기 승인을 요청했지만, 그 시기는 장담하기 어렵다. 작년 산업은행 국정감사에선 아시아나항공 자회사 분리매각 검토하라는 지적이 있었다. 산업은행은 최근 ‘매각 무산 시’ 다각적 방안을 검토하겠다고 답변했다.

현재의 모든 불확실성을 걷어낼 수 있는 사람은 결국 정몽규 회장이다. HDC그룹에서 정 회장의 영향력은 절대적이다. 신중한 성격으로 알려진 정 회장의 명시적 의사가 확인되지 않은 경우엔 임원들도 움직이지 않는다고 한다. HDC현대산업개발은 작년 오크밸리 인수 과정에서 계약 체결이 늦어졌다. 정 회장이 대한축구협회 일정으로 해외 출장에 나서면서 재가를 받기 어려웠기 때문이었다는 후문이다.

정몽규 회장은 대기업 수장으로서의 권위만큼 책임있는 모습을 보이는 것도 중요하다. 인수 발표 때도 ‘무거운 책임감’을 느낀다고 했다. 삼성그룹을 비롯, 재계 순위가 높은 그룹의 총수들일수록 책임 경영의 굴레가 무겁다. 잔칫상에만 나타나지 않는다. 정 회장이 한 때 몸 담았던 현대자동차도 정의선 부회장이 사안마다 직접 나서 챙기고 있다. HDC신라면세점의 합작 파트너인 이부진 호텔신라 사장은 과거 면세점 특허를 따지 못하면 자신의 탓이라며 임직원에 힘을 실어줬다.

정몽규 회장이 어떤 입장을 일찍 밝힌다고 해가 될 가능성은 크지 않다. 채권단은 이번에 아시아나항공의 새주인을 찾아주는 것이 급선무다. HDC로선 ‘인수를 할 테니 최선의 조건을 달라’고 요청하기에 최적기다. 인수를 포기할 때도 마찬가지다. 결국은 법정으로 가게 될 가능성이 큰데, 협상 상대방으로서 성의를 보여 놔야 다툴 때도 명분이 실리게 된다.

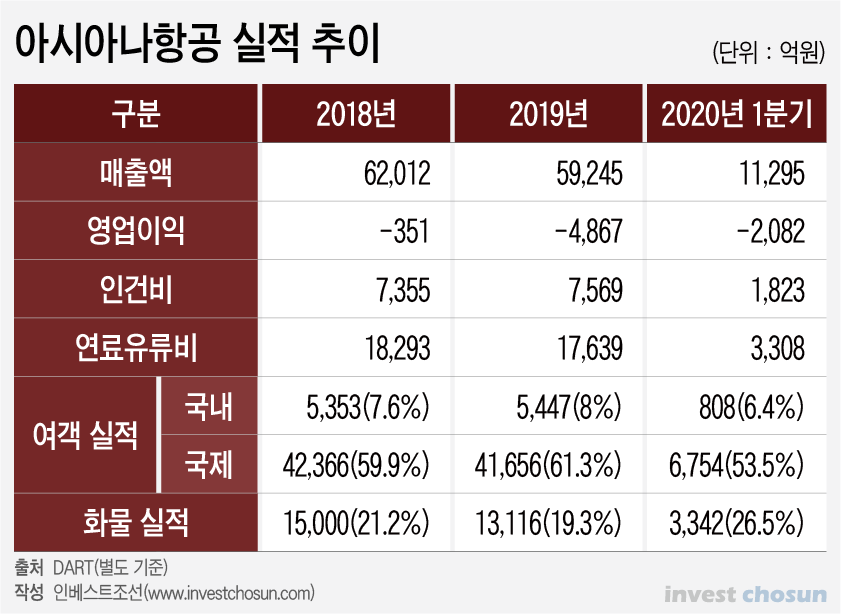

공교롭게 아시아나항공의 2분기 실적이 최악은 면할 것이란 예상이 나오고 있다. 회사와 증권업계에선 적자 축소를 넘어 흑자전환 가능성도 조심스레 점치는 분위기다.

국내외 여객 수요는 바닥이지만 화물 운송 부문이 부진을 일부 상쇄하고 있다. 언택트가 확산하면서 반도체와 IT 기기들의 항공 운송 수요가 늘었다. 4월 이후 화물 운송 실적이 이미 1분기를 넘어섰을 가능성이 있다. 항공유 가격은 2분기 들어 바닥을 쳤고, 무급휴직으로 매달 인건비를 수백억원씩 아끼는 상황이다.

1분기말 기준 아시아나항공의 단기 차입금은 1조6859억원인데 이 중 절반이 산업은행과 수출입은행 여신이다. 더 이상 손실이 나지 않는다 치면 채권단이 추가로 지원하기로 한 1조7000억원으로 당분간 버텨볼 만하다.

결국 아시아나항공의 항로는 정몽규 회장이 내년 이후의 항공업 장기 전망을 어떻게 보느냐에 따라 갈릴 것으로 보인다.

-

[인베스트조선 유료서비스 2020년 06월 04일 13:44 게재]

입력 2020.06.08 07:00|수정 2020.06.10 07:35

이미지 크게보기

이미지 크게보기